Ожидается, что объем рынка корпоративного управления ликвидностью достигнет 5,9 млрд долларов США к 2030 году, с 2,6 млрд долларов США в 2023 году, при CAGR 12,4% в течение прогнозируемого периода. Управление корпоративной ликвидностью относится к процессу мониторинга и оптимизации оборотного капитала организаций. Он включает в себя прогнозирование краткосрочных денежных позиций, обеспечение достаточных средств для выполнения финансовых обязательств и инвестирование избыточных денежных средств для получения прибыли. Решения по управлению корпоративной ликвидностью предоставляют такие функции, как прогнозирование денежных потоков, управление инвестициями, дебиторская задолженность, кредиторская задолженность и оптимизация оборотного капитала. Ключевые преимущества корпоративного управления ликвидностью включают повышение эффективности, улучшение финансового планирования, снижение рисков и оптимизированную отдачу от инвестиций. Рост рынка корпоративного управления ликвидностью обусловлен необходимостью эффективного управления денежными средствами, возрастающей сложностью управления. казначейская операцияs и растущее внедрение облачных казначейских решений.

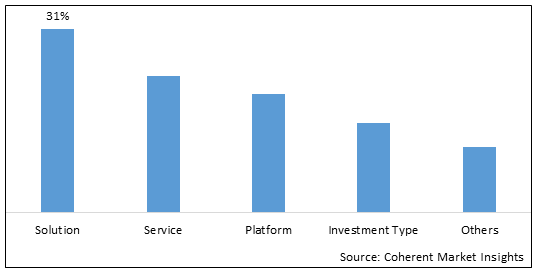

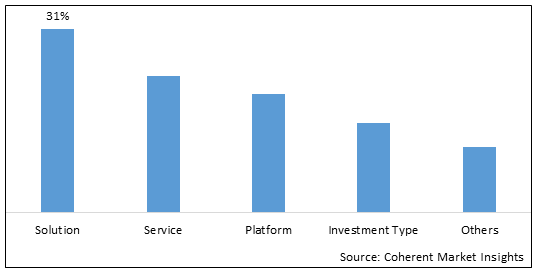

Рынок корпоративного управления ликвидностью сегментируется по компонентам, режиму развертывания, размеру организации, конечному пользователю и региону. По компонентам рынок сегментируется на решение (прогнозирование денежных потоков, дебиторская задолженность, кредиторская задолженность, оптимизация оборотного капитала и другие), услуги (консультирование, системная интеграция, управляемые услуги и другие), платформу и тип инвестиций (краткосрочные инвестиции, фонды денежного рынка, казначейские векселя, депозитные сертификаты и другие). На сегмент решений пришлась наибольшая доля рынка в 2022 году. Высокая доля рынка в этом сегменте объясняется растущей потребностью в комплексных программных решениях для казначейства и процессов управления рисками.

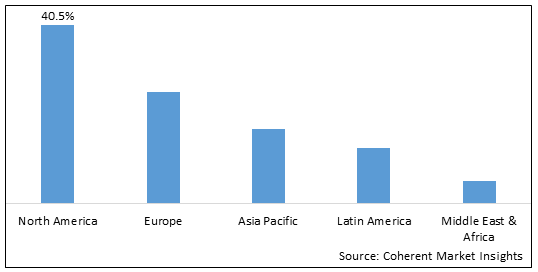

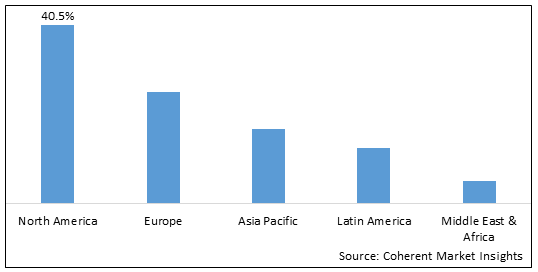

Региональные исследования рынка корпоративного управления ликвидностью:

- Северная Америка Ожидается, что в течение прогнозируемого периода это будет крупнейший рынок управления корпоративной ликвидностью, на который в 2022 году будет приходиться более 40,5% доли рынка. Рост рынка в Северной Америке объясняется внедрением высоких технологий, присутствием крупных игроков рынка, развитым экономическим ландшафтом и растущей сложностью управления ликвидностью.

- The Европа Ожидается, что рынок станет вторым по величине рынком управления корпоративной ликвидностью, на долю которого в 2022 году придется более 25,2% рынка. Рост рынка в Европе объясняется растущим вниманием к цифровая трансформация Банковские и финансовые процессы, модернизация корпоративных казначейских облигаций, внедрение новых нормативных актов.

- The Азиатско-Тихоокеанский регион Ожидается, что рынок станет самым быстрорастущим рынком для корпоративного управления ликвидностью, с CAGR более 16,8% в течение прогнозируемого периода. Рост рынка в Азиатско-Тихоокеанском регионе объясняется быстро растущим корпоративным ландшафтом, увеличением инвестиций в управление казначейством и высоким внедрением финтех-решений.

Фигура 1. Доля рынка корпоративного управления ликвидностью (%), по регионам, 2023

Чтобы узнать больше об этом отчете, запросить образец копии

Драйверы рынка корпоративного управления ликвидностью:

- Необходимо повысить эффективность и видимость казначейства: Необходимость повышения эффективности казначейства и улучшения видимости денежных позиций стимулирует спрос на решения по управлению корпоративной ликвидностью. Казначеи стремятся автоматизировать ручные процессы, объединить данные в единую казначейскую систему и получить представление о глобальных денежных потоках в режиме реального времени. Такие решения, как прогнозирование денежных потоков, аналитика ликвидности и управление дебиторской задолженностью и кредиторской задолженностью, оптимизируют оборотный капитал и поддерживают принятие решений, основанных на данных. Их возможность подключения к банковским API (Application Programming Interface) также обеспечивает эффективность.

- Повышение сложности управления ликвидностью: С глобализацией, изменениями в законодательстве и волатильностью рынка управление корпоративной ликвидностью стало чрезвычайно сложным. Организации работают на международном уровне в различных налоговых режимах, валютах и банковских партнерах. Казначеи изо всех сил пытаются получить совокупную видимость денежных средств и принять стратегические инвестиционные решения. С другой стороны, правила, такие как МСФО (IFRS) 9 и Базель III, повысили требования к соблюдению. Необходимы передовые решения для корпоративной ликвидности, способные справиться с этой сложностью.

- Интеграция новых источников данных и передовых технологий: Инновации в управлении корпоративной ликвидностью обусловлены интеграцией новых источников данных из банковских API, систем ERP (планирование ресурсов предприятия) и инструментов бухгалтерского учета, а также передовых технологий, таких как AI, ML, аналитика больших данных и автоматизация. Решения, основанные на них, могут анализировать большие наборы данных для обеспечения точного прогнозирования, индивидуальных инвестиционных рекомендаций и стратегических идей. Они также позволяют казначействам стать управляемыми данными.

- Доступ к данным в реальном времени и оперативный интеллект: Потребность в лучшем доступе к данным в режиме реального времени для видимости денежных потоков наряду с интеллектуальной аналитикой для практических идей стимулирует внедрение корпоративных платформ ликвидности. Наглядность в реальном времени по дебиторской задолженности и кредиторской задолженности позволяет повысить эффективность оборотного капитала. Интеллектуальные аналитические модели помогают казначеям прогнозировать потребности в ликвидности, определять инвестиционные возможности и принимать стратегические решения.

Рынок корпоративного управления ликвидностью Возможности:

- Интеграция с платформами ERP, бухгалтерского учета и бизнес-аналитики: Существуют значительные возможности интеграции корпоративных решений по управлению ликвидностью с ERP, бухгалтерским программным обеспечением и централизованными платформами бизнес-аналитики, используемыми организациями. Он обеспечивает целостный взгляд на финансовое положение и денежные потоки. С ростом инвестиций в цифровую трансформацию эта интеграция растет.

- Разработка решений по ликвидности как услуге: Инновационные решения «казначейство как услуга», «ликвидность как услуга» и «денежный поток как услуга» открывают новые возможности для поставщиков. Эти решения по требованию интегрируют финансовые данные, обеспечивают доступ к аналитическим моделям и предлагают автоматизацию казначейских процессов через облачные платформы на основе подписки. Они снижают сложность технологий для корпораций.

- Рост открытых банковских платформ: Регулятивные инициативы, такие как Директива о платежных услугах (PSD2), позволяют использовать открытую банковскую модель во всем мире. Это возможность для поставщиков казначейских решений использовать открытые API-интерфейсы банков для создания предложений «банкинг как услуга», которые автоматизируют управление ликвидностью между банковскими партнерами через единую платформу.

- Блокчейн имеет потенциал для решения таких проблем, как ручные процессы, хранилища данных, задержки и кибер-риски, связанные с межбанковскими транзакциями. Корпоративные поставщики решений для ликвидности могут извлечь выгоду из этого, разрабатывая решения на основе блокчейна для эффективного управления межфирменными переводами, кредитами и платежами.

Отчет о рынке корпоративного управления ликвидностью

| Отчетное покрытие | Подробности |

|---|

| Базовый год: | 2022 год | Размер рынка в 2023 году: | $2,6 млрд. |

|---|

| Исторические данные для: | 2018-2021 годы | Прогнозный период: | 2023 - 2030 |

|---|

| Прогнозный период с 2023 по 2030 год CAGR: | 12,4% | 2030 год Прогноз ценности: | $5,9 млрд. |

|---|

| География охватывает: | - Северная Америка: США и Канада

- Латинская Америка: Бразилия, Аргентина, Мексика и остальная часть Латинской Америки

- Европа: Германия, Великобритания, Испания, Франция, Италия, Россия и остальная Европа

- Азиатско-Тихоокеанский регион: Китай, Индия, Япония, Австралия, Южная Корея, АСЕАН и остальная часть Азиатско-Тихоокеанского региона

- Ближний Восток и Африка: Страны ССАГПЗ, Израиль, Южная Африка, Северная Африка и Центральная Африка и остальная часть Ближнего Востока

|

| Сегменты охватываются: | - По компонентам: Решение (Прогнозирование денежных потоков, дебиторская задолженность, кредиторская задолженность, оптимизация оборотного капитала и другие), услуги (консалтинг, системная интеграция, управляемые услуги и другие), платформа и тип инвестиций (краткосрочные инвестиции, фонды денежного рынка, казначейские векселя, депозитные сертификаты и другие)

- В режиме развертывания: Облачный, локальный

- По размеру организации: Крупные предприятия, МСП

- Конечный пользователь: BFSI, IT & Telecommunication, строительство и недвижимость, розничная торговля и электронная коммерция, правительство и государственный сектор, здравоохранение и науки о жизни, энергетика и коммунальные услуги, другие

|

| Компании охвачены: | Citibank, Bank of America, JPMorgan Chase, Wells Fargo, HSBC, BNP Paribas, MUFG Bank, Mizuho Bank, SMBC, Barclays, Deutsche Bank, Credit Suisse, Morgan Stanley, Goldman Sachs, Royal Bank of Canada, Toronto-Dominion Bank, Banco Santander, Lloyds Banking Group, NatWest Group, Intesa Sanpaolo |

| Драйверы роста: | - Необходимо повысить эффективность и видимость казначейства

- Повышение сложности управления ликвидностью

- Интеграция новых источников данных и передовых технологий

- Доступ к данным в реальном времени и оперативным разведданным

|

| Ограничения и вызовы: | - Проблемы конфиденциальности и безопасности данных

- Высокие затраты на развертывание локальных решений

- Отсутствие стандартизированных глобальных правил

|

Раскройте макросы и микроэлементы, проверенные по более чем 75 параметрам, Получите мгновенный доступ к отчету

Рынок корпоративного управления ликвидностью Тренды:

- Автоматизация казначейских процессов с использованием AI/MLИскусственный интеллект и машинное обучение: Искусственный интеллект и машинное обучение являются важными технологическими тенденциями на рынке корпоративного управления ликвидностью. Принятие AI/ML позволяет автоматизировать прогнозирование денежных потоков, оптимизацию инвестиций, анализ рисков, обнаружение аномалий и другие процессы. Это уменьшает ручные усилия, минимизирует риски и повышает производительность.

- Специализированные решения для конкретных отраслей: Ведущие поставщики решений для управления корпоративной ликвидностью разрабатывают специализированные продукты, предназначенные для конкретных отраслей, таких как производство, здравоохранение, строительство, электронная коммерция и т. Д. Это предоставляет индивидуальные инструменты для управления отраслевыми проблемами и правилами ликвидности.

- Интеграция устойчивости в планировании ликвидности: С растущим акцентом на показатели ESG, интеграция экологических и социальных факторов наряду с управлением в корпоративном планировании ликвидности является новой тенденцией. Решения развиваются, чтобы помочь управлять программами финансирования, связанными с устойчивостью, отслеживать данные ESG и принимать устойчивые инвестиционные решения.

- Доставка через облачный Системы управления казначейством: Легкая масштабируемость, более низкие затраты и доступ в любое время, предлагаемые облачными системами, делают их предпочтительной моделью доставки для современных корпоративных решений по ликвидности. Эта тенденция подпитывается внедрением SaaS (программное обеспечение как услуга) во всех организациях. Cloud TMS предоставляет единую платформу для управления сквозными казначейскими функциями, включая управление ликвидностью.

Рынок корпоративного управления ликвидностью:

- Конфиденциальность и безопасность данных: В то время как внедрение технологии облачного казначейства растет, связанные с ней проблемы конфиденциальности и безопасности данных сдерживают ее внедрение, особенно в сильно регулируемых отраслях. Корпорации также не решаются делиться конфиденциальными финансовыми данными с финтех-компаниями. Решение этих проблем имеет решающее значение для поставщиков решений.

- Высокие затраты на развертывание локальных решений: Несмотря на преимущества, высокие затраты и сложность, связанные с развертыванием передовых решений корпоративной ликвидности на местах, сдерживают их принятие, особенно среди МСП с ограниченными бюджетами казначейских ИТ. Это требует разработки моделей Lite SaaS для обеспечения доступности.

- Отсутствие стандартизированных глобальных правил: Хотя правила ужесточаются в отношении корпоративной ликвидности, они значительно различаются по регионам. Отсутствие стандартизированных глобальных правил приводит к сложности управления ликвидностью в дочерних компаниях, расположенных по всему миру. Это создает спрос на локализованные, настраиваемые решения.

Последние события:

Запуск нового продукта:

- В марте 2022 года, Ситибанк Мы запустили новое решение для устойчивого финансирования, чтобы помочь клиентам согласовать потребности в финансировании с устойчивыми бизнес-моделями. Он предоставляет кредиты, связанные с устойчивостью, зеленые облигации и отслеживает показатели устойчивости.

- В январе 2021 года JPMorgan Chase представила новый портал управления ликвидностью, предоставляющий аналитику в реальном времени, прогнозирование и оптимизацию инвестиций для корпоративных клиентов. Это упрощает казначейские операции.

- В июне 2020 года, Уэллс Фарго Запущено коммерческое электронное платежное решение, позволяющее автоматизировать процессы кредиторской и дебиторской задолженности для оптимизации оборотного капитала.

Приобретение и партнерство:

- В октябре 2022 года Bank of America в партнерстве с HighRadius, финтех-компанией, интегрировал электронные платежные решения для улучшения автоматизации дебиторской задолженности.

- В мае 2021 года BNP Paribas в партнерстве с Cashforce, бельгийским финтехом, сосредоточился на прогнозировании денежных потоков и оптимизации оборотного капитала.

- В декабре 2020 года Goldman Sachs приобрела финского поставщика SaaS InfolinkGCR, чтобы расширить возможности управления ликвидностью.

Фигура 2. Доля рынка корпоративного управления ликвидностью (%), Компонент, 2023

Чтобы узнать больше об этом отчете, запросить образец копии

Лучшие компании на рынке корпоративного управления ликвидностью:

- Ситибанк

- Банк Америки

- JPMorgan Chase

- Уэллс Фарго

- HSBC

- BNP Paribas

- MUFG Банк

- Банк Мидзухо

- SMBC

- Барклайс

- Deutsche Bank

- Credit Suiss

- Morgan Stanley

- Goldman Sachs

- Королевский банк Канады

- Банк Торонто-Доминион

- Банк Сантандер

- Банковская группа Lloyds

- Группа NatWest

- Интеза Санпаоло

Определение: Управление корпоративной ликвидностью относится к практике мониторинга и оптимизации денежных потоков и оборотного капитала организации. Он включает в себя прогнозирование краткосрочных и долгосрочных денежных позиций, обеспечение доступности фонда для выполнения финансовых обязательств, инвестирование избыточных средств для получения прибыли и использование финансовых инструментов, таких как кредитные линии. Управление корпоративной ликвидностью максимизирует эффективность ликвидных активов организации и минимизирует риски ликвидности с помощью таких решений, как анализ денежных потоков, оптимизация инвестиций, автоматизация дебиторской и кредиторской задолженности и многое другое. Эффективное управление корпоративной ликвидностью имеет важное значение для обеспечения непрерывности операций, максимизации роста и управления волатильностью.

Несколько других многообещающих отчетов в отрасли информационных и коммуникационных технологий

Розничный рынок цифровой трансформации

Системная интеграция рынок

Рынок управляемых услуг ATM

Рынок планирования ресурсов предприятия