La dimensione del mercato di gestione della liquidità aziendale è prevista per raggiungere 5,9 miliardi di dollari entro il 2030, da 2,6 miliardi di dollari nel 2023, ad un CAGR del 12,4% durante il periodo previsto. La gestione della liquidità aziendale si riferisce al processo di monitoraggio e ottimizzazione del capitale di lavoro delle organizzazioni. Si tratta di prevedere posizioni in denaro a breve termine, assicurando fondi sufficienti per soddisfare gli obblighi finanziari, e investendo in contanti in eccesso per generare rendimenti. Le soluzioni di gestione della liquidità aziendale forniscono caratteristiche come la previsione del flusso di cassa, la gestione degli investimenti, i crediti del conto, i pagamenti del conto e l'ottimizzazione del capitale di lavoro. I principali vantaggi della gestione della liquidità aziendale includono una migliore efficienza, una migliore pianificazione finanziaria, rischi ridotti e rendimenti ottimizzati sugli investimenti. La crescita del mercato di gestione della liquidità aziendale è guidata dalla necessità di una gestione efficiente dei contanti, dalla crescente complessità della funzionamento del tesoros, e la crescente adozione di soluzioni di tesoreria basate su cloud.

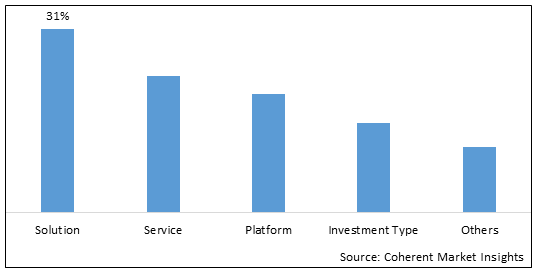

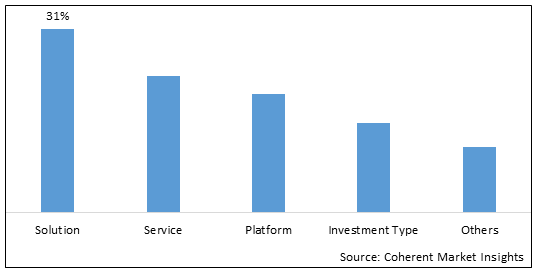

Il mercato di gestione della liquidità aziendale è segmentato da componente, modalità di distribuzione, dimensione dell'organizzazione, utente finale e regione. Per componente, il mercato è segmentato in soluzione (Cash Flow Forecasting, Account Receivable, Account Payable, Working Capital Optimization, and Others), servizi (Consulting, System Integration, Managed Service and Others), piattaforma e tipo di investimento (Investimenti a breve termine, Money Market Funds, Treasury Bills, Certificati di Deposito e altri). Il segmento di soluzione rappresentava la più grande quota di mercato nel 2022. L'alta quota di mercato di questo segmento è attribuita alla crescente necessità di soluzioni software complete per i processi di gestione del tesoro e del rischio.

Corporate Liquidity Management Market Insights Regional:

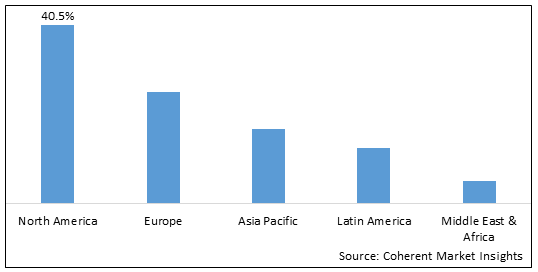

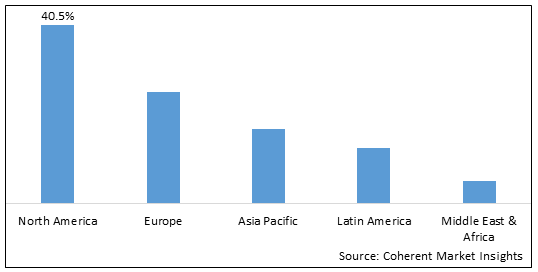

- Nord America dovrebbe essere il più grande mercato per la gestione della liquidità aziendale durante il periodo di previsione, che rappresenta oltre il 40,5% della quota di mercato nel 2022. La crescita del mercato in Nord America è attribuita all'adozione ad alta tecnologia, alla presenza di importanti attori del mercato, al paesaggio economico sviluppato e alla crescente complessità della gestione della liquidità.

- The Europa il mercato dovrebbe essere il secondo mercato più grande per la gestione della liquidità aziendale, che rappresenta oltre il 25,2% della quota di mercato nel 2022. La crescita del mercato in Europa è attribuita all'attenzione crescente trasformazione digitale dei processi bancari e finanziari, l'ammodernamento delle tesorerie aziendali e l'introduzione di nuove normative.

- The Asia Pacifico Il mercato dovrebbe essere il mercato in crescita più rapida per la gestione della liquidità aziendale, con un CAGR di oltre il 16,8% durante il periodo di previsione. La crescita del mercato in Asia Pacifico è attribuita al paesaggio aziendale in rapida crescita, aumentando gli investimenti nella gestione del tesoro, e l'alta adozione di soluzioni fintech.

Figura 1. Global Corporate Liquidity Management Market Share (%), per Regione, 2023

Per saperne di più su questo report, richiedi copia campione

Driver per il mercato di gestione della liquidità aziendale:

- Necessità di migliorare l'efficienza e la visibilità del Tesoro: La necessità di migliorare l'efficienza del tesoro e ottenere una migliore visibilità in posizioni di cassa sta guidando la domanda di soluzioni di gestione della liquidità aziendale. I tesorieri stanno cercando di automatizzare i processi manuali, consolidare i dati in un unico sistema di tesoreria, e ottenere informazioni in tempo reale sui flussi di cassa globali. Soluzioni come la previsione del flusso di cassa, l'analisi della liquidità e la gestione dei crediti account e dei pagamenti ottimizzano il capitale di lavoro e supportano il processo decisionale basato sui dati. La loro capacità di connettersi con le API bancarie (Application Programming Interface) garantisce anche l'efficienza.

- Aumentare la complessità della gestione della liquidità: Con la globalizzazione, i cambiamenti normativi e la volatilità del mercato, la gestione della liquidità aziendale è diventata estremamente complessa oggi. Le organizzazioni operano a livello internazionale in diversi regimi fiscali, valute e partner bancari. I tesorieri lottano per ottenere la visibilità in denaro aggregato e prendere decisioni strategiche di investimento. D'altra parte, regolamenti come IFRS 9 e Basel III hanno aumentato i requisiti di conformità. Sono necessarie soluzioni di liquidità aziendale avanzate in grado di gestire questa complessità.

- Integrazione di nuove fonti di dati e tecnologie avanzate: L'innovazione nella gestione della liquidità aziendale è guidata dall'integrazione di nuove fonti di dati da sistemi bancari API, ERP (Enterprise risorse pianificazione) e strumenti di contabilità, così come tecnologie avanzate come AI, ML, big data analytics, e l'automazione. Soluzioni alimentate da questi possono analizzare grandi set di dati per fornire previsioni accurate, raccomandazioni di investimento su misura e approfondimenti strategici. Essi permettono anche alle tesorerie di diventare data-driven.

- Accesso ai dati in tempo reale e ai servizi di intelligence: La necessità di un migliore accesso ai dati in tempo reale per la visibilità dei flussi di cassa insieme ad analisi intelligenti per le informazioni attuabili sta guidando l'adozione di piattaforme di liquidità aziendale. La visibilità in tempo reale sui crediti e sui pagamenti del conto consente una migliore efficienza dei capitali di lavoro. Modelli analitici intelligenti aiutano i tesorieri a prevedere le esigenze di liquidità, identificare le opportunità di investimento e prendere decisioni strategiche.

Mercato di gestione della liquidità aziendale Opportunità:

- Integrazione con piattaforme ERP, Contabilità e Business Intelligence: Ci sono opportunità significative nell'integrazione di soluzioni di gestione della liquidità aziendale con ERP, software di contabilità e piattaforme di business intelligence centralizzate utilizzate dalle organizzazioni. Esso fornisce una visione olistica della posizione finanziaria e dei flussi di cassa. Con un crescente investimento nella trasformazione digitale, questa integrazione sta aumentando.

- Sviluppo di soluzioni liquidità-as-a-Service: Le innovative soluzioni di tesoreria-as-a-service, liquidità-as-a-service e cash flow-as-a-service presentano nuove opportunità per i fornitori. Queste soluzioni on-demand integrano i dati finanziari, forniscono l'accesso ai modelli analitici e offrono l'automazione dei processi di tesoreria attraverso piattaforme basate su cloud su abbonamento. Riducono la complessità tecnologica per le aziende.

- Rise of Open Banking Platforms: Le iniziative regolamentari come la direttiva sui servizi di pagamento (PSD2) consentono il modello open banking a livello globale. Questa è un'opportunità per i fornitori di soluzioni di tesoreria di sfruttare le API aperte dalle banche per costruire offerte bancarie-as-a-service che automatizzano la gestione della liquidità tra i partner bancari attraverso una piattaforma unificata.

- Blockchain ha il potenziale per affrontare sfide come processi manuali, silos di dati, ritardi e rischi informatici associati a transazioni interbancarie. I fornitori di soluzioni di liquidità aziendale possono capitalizzare su questo, sviluppando soluzioni basate su blockchain per una gestione efficiente dei trasferimenti intercompany, dei prestiti e dei pagamenti.

Copertura del rapporto di mercato di gestione della liquidità aziendale

| Copertura del rapporto | Dettagli |

|---|

| Anno di base: | 2022 | Dimensione del mercato nel 2023: | US$ 2.6 Bn |

|---|

| Dati storici per: | 2018 a 2021 | Periodo di tempo: | 2023 - 2030 |

|---|

| Periodo di previsione 2023 a 2030 CAGR: | 12,4% | 2030 Proiezione del valore: | US$ 5.9 Bn |

|---|

| Geografie coperte: | - Nord America: Stati Uniti e Canada

- America Latina: Brasile, Argentina, Messico e Resto dell'America Latina

- Europa: Germania, Regno Unito, Spagna, Francia, Italia, Russia e Resto d'Europa

- Asia Pacifico: Cina, India, Giappone, Australia, Corea del Sud, ASEAN e Resto dell'Asia Pacifico

- Medio Oriente e Africa: GCC Paesi, Israele, Sudafrica, Nord Africa, e Africa centrale e riposo del Medio Oriente

|

| Segmenti coperti: | - Per componente: Soluzione (Cash Flow Forecasting, Account Creditable, Account Payable, Working Capital Optimization, And Others), Servizi (Consulting, System Integration, Managed Service And Others), Piattaforma, E Tipo di Investimento (Investimenti a breve termine, Soldi di Mercato, Bollette, Certificati di Deposito, E altri)

- Per modalità di distribuzione: Cloud-based, On-premise

- Per dimensione dell'organizzazione: Grandi imprese, PMI

- Per l'utente finale: BFSI, IT & Telecomunicazioni, Edilizia & Immobili, Retail & Ecommerce, Settore Pubblico, Sanità & Scienze della Vita, Energia & Utilità, Altri

|

| Aziende coperte: | Citibank, Bank of America, JPMorgan Chase, Wells Fargo, HSBC, BNP Paribas, MUFG Bank, Mizuho Bank, SMBC, Barclays, Deutsche Bank, Credit Suisse, Morgan Stanley, Goldman Sachs, Royal Bank of Canada, Toronto-Dominion Bank, Banco Santander, Lloyds Banking Group, NatWest Group, Intesa Sanpaolo |

| Driver per la crescita: | - Bisogno di migliorare l'efficienza del tesoro e la visibilità

- Aumentare la complessità della gestione della liquidità

- Integrazione di nuove fonti di dati e tecnologie avanzate

- Accesso ai dati in tempo reale e all'intelligenza attiva

|

| Limitazioni & Sfide: | - Privacy e sicurezza dei dati

- Costi di distribuzione elevati per soluzioni on-premise

- Mancanza di normative globali standardizzate

|

Scopri macro e Micros esaminato su oltre 75 parametri, Ottieni accesso immediato al report

Mercato di gestione della liquidità aziendale Tendenze:

- Automazione dei processi del Tesoro utilizzando AI/ML (intelligenza artificiale e apprendimento automatico): L'intelligenza artificiale e l'apprendimento automatico sono tendenze tecnologiche significative nel mercato della gestione della liquidità aziendale. L'adozione di AI/ML consente l'automazione della previsione del flusso di cassa, l'ottimizzazione degli investimenti, l'analisi del rischio, il rilevamento di anomalia e altri processi. Questo riduce gli sforzi manuali, minimizza i rischi e migliora la produttività.

- Soluzioni specializzate per industrie specifiche: I principali fornitori di soluzioni di gestione della liquidità aziendale stanno sviluppando prodotti specializzati su misura per settori specifici come la produzione, la sanità, la costruzione, l'e-commerce, ecc. Questo fornisce strumenti personalizzati per gestire le sfide e le normative di liquidità specifiche del settore.

- Integrazione della Sostenibilità nella Pianificazione della Liquidità: Con una crescente attenzione alle metriche ESG, l'integrazione dei fattori ambientali e sociali insieme alla governance nella pianificazione della liquidità aziendale è un trend emergente. Le soluzioni si stanno evolvendo per aiutare a gestire programmi di finanziamento collegati alla sostenibilità, monitorare i dati ESG e prendere decisioni di investimento sostenibili.

- Consegna tramite cloud Sistemi di gestione del Tesoro: Facile scalabilità, costi inferiori, e l'accesso in qualsiasi momento offerto dai sistemi cloud-based li rendono un modello di consegna preferito per le moderne soluzioni di liquidità aziendale. Questa tendenza è alimentata da SaaS (Software-as-a-service) adozione in tutte le organizzazioni. Cloud TMS fornisce una piattaforma unificata per gestire le funzioni di tesoreria end-to-end, inclusa la gestione della liquidità.

Restrizioni del mercato di gestione della liquidità aziendale:

- Privacy e sicurezza dei dati Mentre l'adozione della tecnologia del tesoro cloud è in aumento, le preoccupazioni sulla privacy e sulla sicurezza dei dati ad esso associati stanno frenando l'adozione, soprattutto in settori altamente regolamentati. Le aziende sono anche esitanti a condividere dati finanziari sensibili con i fintech. Affrontare queste preoccupazioni è fondamentale per i fornitori di soluzioni.

- High Deployment Costs for On-premise Solutions: Nonostante i vantaggi, gli alti costi e la complessità associati all'implementazione di soluzioni avanzate di liquidità aziendale on-premise stanno frenando la loro adozione, soprattutto tra le PMI con budget IT di tesoreria limitata. Ciò richiede lo sviluppo di modelli Lite SaaS per guidare la convenienza.

- Mancanza dei regolamenti globali standardizzati: Mentre i regolamenti stanno stringendo intorno liquidità aziendale, differiscono significativamente in tutte le regioni. La mancanza di normative globali standardizzate si traduce nella complessità della gestione della liquidità tra le filiali situate in tutto il mondo. Crea la domanda di soluzioni localizzate e configurabili.

Recenti sviluppi:

Nuovi prodotti:

- Nel marzo 2022, Citibank ha lanciato una nuova soluzione di finanza sostenibile per aiutare i clienti ad allineare le esigenze di finanziamento con modelli aziendali sostenibili. Fornisce prestiti legati alla sostenibilità, obbligazioni verdi e traccia metriche di sostenibilità.

- Nel gennaio 2021, JPMorgan Chase ha introdotto un nuovo portale di gestione della liquidità che fornisce analisi in tempo reale, previsioni e ottimizzazione degli investimenti per i clienti aziendali. semplifica le operazioni di tesoreria.

- A giugno 2020, Wells Fargo ha lanciato una soluzione di pagamento elettronico commerciale che consente l'automazione dei processi di pagamento e di credito per ottimizzare il capitale di lavoro.

Acquisizione e partnership:

- Nell'ottobre del 2022, Bank of America ha collaborato con HighRadius, azienda fintech, per integrare soluzioni di fatturazione elettronica per migliorare l'automazione dei crediti.

- Nel maggio 2021, BNP Paribas ha collaborato con Cashforce, una fintech belga focalizzata sulle soluzioni di previsione dei flussi di cassa e ottimizzazione dei capitali di lavoro.

- Nel dicembre 2020 Goldman Sachs acquisì il fornitore di SaaS di Finlandia InfolinkGCR per aumentare le sue capacità di gestione della liquidità.

Figura 2. Global Corporate Liquidity Management Market Share (%), da Component, 2023

Per saperne di più su questo report, richiedi copia campione

Le migliori aziende del mercato di gestione della liquidità aziendale:

- Citibank

- Banca d'America

- JPMorgan Chase

- Wells Fargo

- HSBC

- BNP Paribas

- MUF Banca

- Banca di Mizuho

- SMBC

- Barclays

- Banca europea per gli investimenti

- Credit Suisse

- Morgan Stanley

- Goldman Sachs

- Royal Bank of Canada

- Toronto-Dominion Bank

- Banco Santander

- Lloyds Banking Group

- Gruppo NatWest

- Intesa Sanpaolo

Definizione: La gestione della liquidità aziendale si riferisce alla pratica del monitoraggio e dell'ottimizzazione del flusso di cassa e del capitale di lavoro di un'organizzazione. Si tratta di prevedere posizioni di cassa a breve e lungo termine, assicurando la disponibilità di fondi per soddisfare gli obblighi finanziari, investendo fondi in eccesso per generare rendimenti, e sfruttando strumenti finanziari come linee di credito. La gestione della liquidità aziendale massimizza l'efficienza dei beni liquidi di un'organizzazione e riduce al minimo i rischi di liquidità attraverso soluzioni come l'analisi del flusso di cassa, l'ottimizzazione degli investimenti, i crediti di conto e l'automazione dei pagamenti, e altro ancora. Efficace gestione della liquidità aziendale è essenziale per la continuità operativa, massimizzare la crescita e gestire la volatilità.

Pochi altri rapporti promettenti nell'industria della tecnologia dell'informazione e della comunicazione

Mercato di trasformazione digitale al dettaglio

Integrazione del sistema Mercato

ATM Managed Services Market

Mercato di pianificazione delle risorse aziendali