Die Marktgröße der Kreditrisikobewertung wird voraussichtlich erreichen 18,43 Milliarden US$ bis 2030, von 7,31 Milliarden US$ im Jahr 2023, bei einem CAGR von 14,1% während des Prognosezeitraums.

Kreditrisikobewertung beinhaltet die Analyse von Kreditdaten und Finanzausweisen zur Ermittlung des Risikos, das mit Krediten an ein bestimmtes Unternehmen verbunden ist. Es hilft Kreditgebern und Finanzinstituten, Kreditwürdigkeit zu analysieren, Ausfallwahrscheinlichkeiten vorherzusagen und fundierte Kreditentscheidungen zu treffen.

Zu den wichtigsten Wachstumstreibern des Marktes zählen der steigende Bedarf an Echtzeit-Geschäftsentscheidungen, zunehmende Komplexität in Geschäftsprozessen, wachsende Daten- und Sicherheitslücken sowie strenge Branchenvorschriften.

Der Markt für Kreditrisikobewertung wird durch Komponente, Bereitstellungsmodell, Organisationsgröße, vertikale, Technologie und Region segmentiert. Durch die Komponente wird der Markt in Software und Dienstleistungen segmentiert. Das Softwaresegment macht den größten Marktanteil aus, da KI- und ML-fähige Softwarelösungen schnelle Traktionen für die Kreditrisikoanalyse gewinnen. Softwarelösungen verbessern die Risikomanagementfähigkeiten und bieten vorausschauende Erkenntnisse

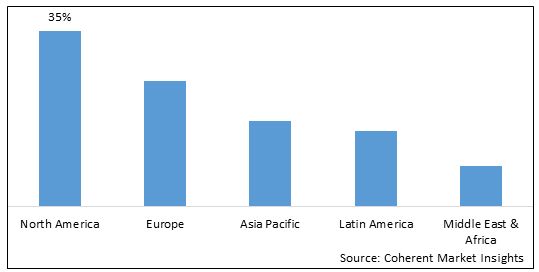

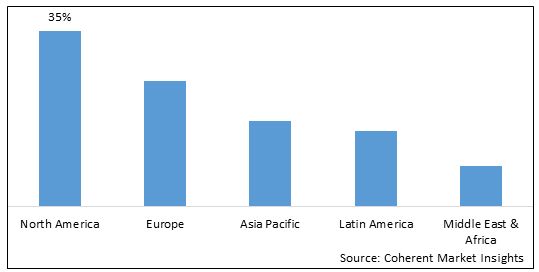

Kreditrisikobewertung Markt Regionale Einblicke

- Nordamerika erwartet wird, dass der größte Markt für Kreditrisikobewertung während des Prognosezeitraums sein wird, was 2023 über 35 % des Marktanteils ausmacht. Das Wachstum des Marktes in Nordamerika wird auf die frühzeitige Annahme fortschrittlicher Technologien, die Präsenz großer Akteure und strenge regulatorische Vorgaben zurückgeführt.

- Europa wird voraussichtlich der zweitgrößte Markt für Kreditrisikobewertung sein, der 2023 über 25% des Marktanteils ausmacht. Das Wachstum ist darauf zurückzuführen, dass sich die operative Effizienz und das Risikomanagement in allen Finanzinstituten zunehmend konzentrieren.

- Asien-Pazifik erwartet wird, dass der am schnellsten wachsende Markt für Kreditrisikobewertung, mit einem CAGR von über 17% während des Prognosezeitraums. Das Wachstum ist auf wachsende Kreditvergabeaktivitäten, digitale Transformationsinitiativen und günstige Regierungspolitiken in der Region zurückzuführen.

Abbildung 1. Globale Kreditrisikobewertung Marktanteil (%), nach Region, 2023

Um mehr über diesen Bericht zu erfahren, Beispielkopie anfordern

Analyst’s Viewpoint: Der globale Kreditrisikobewertungsmarkt wird voraussichtlich in den kommenden Jahren stetig wachsen. Nordamerika wird weiterhin aufgrund strenger Vorschriften über das Risikomanagement dominieren. Asien-Pazifik ist jedoch wahrscheinlich die am schnellsten wachsende Region, die durch die rasche Expansion der Finanzdienstleistungenindustrie in großen Volkswirtschaften wie China und Indien unterstützt wird. Einige der wichtigsten Treiber für diesen Markt sind die wachsende Nachfrage nach fortschrittlichen Analysen und Echtzeit-Risikoüberwachungslösungen von Banken und Finanzinstituten. Darüber hinaus werden zunehmende Fälle von betrügerischen Aktivitäten und die Digitalisierung von Finanzdienstleistungen Unternehmen dazu zwingen, in robuste Risikobewertungsplattformen zu investieren. Die strikte Einhaltung der Vorschriften zur Bewertung der Gegenparteirisiken wird die Annahme weiter beschleunigen.

Kreditrisikobewertung Markttreiber

- Erhöhte Anwendung großer Daten und Analysen: Die zunehmende Übernahme großer Datenanalysen über Kredit- und Kreditbewertung ist ein wesentlicher Faktor, der die Annahme von Kreditrisikobewertungslösungen ergänzt. Die Integration alternativer Daten aus Quellen wie Zahlungen, Social Media und E-Commerce zusammen mit traditionellen Kreditdaten ermöglicht eine tiefere Bewertung der Kreditwürdigkeit. Darüber hinaus ermöglichen Technologien wie AI, ML und NLP, massive, komplexe Daten zu analysieren, um prädiktive Modelle zu erstellen, die handlungsfähige Erkenntnisse zur Entscheidungsfindung von Krediten liefern können.

- Wie die Weltbank 2022 berichtete, führte die Einbeziehung alternativer Daten zu einer Erhöhung der Genehmigungsquoten für die in Mexiko im Zeitraum 2020-2021 unsichtbare Kredite.

- Hohe Kreditvolumen: Das stetige Wachstum der Kredite im Bereich der Verbraucherfinanzierung, der kleinen Unternehmenskredite und der Hypotheken schafft die Notwendigkeit, dass Banken und andere Finanzierungsinstitute robuste, skalierbare Risikobewertungsrahmen bereitstellen. Dies treibt die Nachfrage nach on-demand, flexiblen Cloud-basierten Lösungen an, die es ermöglichen, große, dynamische Kreditdatenmengen effizient zu handhaben und zu analysieren, um die Risikoprofile genau zu bewerten. Die Bereitstellung solcher Lösungen hilft, schnellere Verarbeitung und Unterschreiben von Krediten zu erreichen, gleichzeitig Verluste zu verhindern und die Portfolioqualität zu erhalten.

- Laut einem Bericht der Weltbank im Jahr 2022 stiegen die Gesamtschulden der privaten Haushalte weltweit auf fast 34 % des BIP und zeigten allein in den letzten 5 Jahren ein enormes Wachstum der persönlichen Kredite.

Kreditrisikobewertung Marktchancen

- Cloud-basierte Liefermodelle: Die Nachfrage nach on-demand, skalierbaren Cloud-basierten Kreditrisikobewertungslösungen steigt rapide. Cloud-Modelle ermöglichen eine schnellere Bereitstellung, flexible Skalierung und regelmäßige Upgrades und helfen, die betriebliche Effizienz zu verbessern. Finanzinstitute aller Größen migrieren Risikomanagementsysteme in die Cloud, um eine verbesserte Leistung und Zugänglichkeit zu erreichen und den Kreditzugang zu erweitern, indem die Latenz bei der Entscheidungsfindung reduziert wird. Dies bietet erhebliche Expansionsmöglichkeiten für Cloud-native Lösungen. Laut IDC erlebten die Cloud-Dienste im Jahr 2022 ein robustes Wachstum von 22,9 % im Vergleich zum Vorjahr mit einer noch stärkeren Umsatzsteigerung von 28,8 % bei den Basis-Cloud-Services, die digitale Erststrategien untermauern.

- Erweiterung der Entwicklungsländer: Entwickelnde Volkswirtschaften bieten aufgrund der großen unbankierten Bevölkerungszahlen und des unterhaltsamen MSME-Sektors ungehinderte Wachstumschancen mit massiver Nachfrage nach formalem Kredit. Finanzielle Inklusionsinitiativen in diesen Volkswirtschaften treiben den Bedarf an agilen, robusten Kreditrisikomanagement-Plattformen, um den Verbrauchern im Maßstab zu dienen. Darüber hinaus werden Faktoren wie die Digitalisierung der Kreditvergabe und die sich entwickelnden Regulierungspolitiken verbesserte Risikokontrollmaßnahmen veranlasst – was erhebliche Chancen für die Annahme fortschrittlicher Kreditbewertungslösungen schafft. Der Anteil der MSME-bestimmten Produkte an den Gesamtausfuhren Indiens für die Jahre 2020-21, 2021-22 und 2022-23 betrug 49,4%, 45,0% bzw. 43,6%.

Kreditrisikobewertung Marktbericht Deckung

| Bericht Deckung | Details |

|---|

| Basisjahr: | 2022 | Marktgröße 2023: | US$ 7.31 Bn |

|---|

| Historische Daten für: | 2018 bis 2022 | Vorausschätzungszeitraum: | 2023 - 2030 |

|---|

| Vorausschätzungszeitraum 2023 bis 2030 CAGR: | 14.1% | 2030 Wertprojektion: | US$ 18.43 Bn |

|---|

| Geographien: | - Nordamerika: USA und Kanada

- Lateinamerika: Brasilien, Argentinien, Mexiko und Rest Lateinamerikas

- Europa: Deutschland, U.K., Spanien, Frankreich, Italien, Russland und Rest Europas

- Asia Pacific: China, Indien, Japan, Australien, Südkorea, ASEAN und Rest Asien-Pazifik

- Naher Osten und Afrika: GCC-Länder, Israel, Südafrika, Nordafrika, Zentralafrika und Rest des Nahen Ostens

|

| Segmente: | - Von der Komponente: Software, Services

- Durch Einsatzmodell: On-Premises, Cloud

- Durch Organisation Größe: Großunternehmen, KMU

- Von Vertical: BFSI, Telecom & IT, Healthcare, Government, Manufacturing, Retail, Others

- Nach Technologie: AI & ML ermöglichte die Bonitätsbewertung, traditionelle Kreditrisikobewertung

|

| Unternehmen: | Experian, Equifax, TransUnion, FICO, Moody's Analytics, Oracle, IBM, SAP, SAS Institute, Fiserv, Pegasystems, Genpact, ACL, Kroll, PRMIA, Riskonnect, Risk Spotter, Risk data, BRASS, Misys |

| Wachstumstreiber: | - Erhöhte Anwendung großer Daten und Analysen

- Hohe Kreditvolumen

|

| Zurückhaltungen & Herausforderungen: | - Datenschutz und Sicherheitsbedenken im Zusammenhang mit Cloud-basierten Lösungen

- Mangel an qualifizierten Arbeitskräften an Finanzinstituten

- Hohe Kosten im Vorfeld bei der Bereitstellung von Lösungen

|

Entdecken Sie Makros und Mikros, die anhand von über 75 Parametern geprüft wurden, Sofortigen Zugriff auf den Bericht erhalten

Markttrends für Risikobewertung

- Integration mit automatisierten Entscheidungsplattformen: Finanzinstitute integrieren immer mehr Kreditrisikobewertungsfunktionen mit automatisierten Entscheidungsplattformen, die eine direkte Abwicklung für beschleunigtes Kreditunterschreiben ermöglichen. Dies ermöglicht dynamische Risikoanalysen und Echtzeitentscheidungen über Kreditzulassungen, Vorabgenehmigungen, Grenzwerteinstellungen usw. Lösungenanbieter arbeiten mit Entscheidungsplattformen und nutzen Technologien wie AI/ML und APIs zusammen, um eine nahtlose Integration zu ermöglichen. Laut OECD, In 2022, Ein führendes Finanzinstitut integriert eine automatisierte Entscheidungsplattform in ihren Darlehenszulassungsprozess. Dies führte zu einer Reduzierung der Entscheidungszeit um 50 % und einer Erhöhung der Kreditzusagen um 20 %.

- Hybrid- und Ensemblemodellierung: Angetrieben durch die Notwendigkeit einer größeren Prädiktivgenauigkeit steigt die Annahme eines hybriden Modellierungsansatzes, der statistische Techniken, maschinelles Lernen und tiefes Lernen kombiniert. Ensemble-Modellierung unter Verwendung der Ausgabe von mehreren Modellen gewinnt auch an Bedeutung, da es Vorhersagekraft erhöht und Bias oder Overfitting im Vergleich zu einzelnen Modellen minimiert. Anbieter setzen Hybrid- und Ensemblemodellierung ein, um die Risikobewertungsfähigkeiten zu stärken. Nach Angaben der Weltbank, Im Jahr 2022, die Annahme von alternativen Daten und fortgeschrittenen Analytik drängte die finanzielle Integration auf fast universelle Niveaus in Brasilien zwischen 2011-2017, mit der Anzahl der Kreditnehmer wächst um über 50% in diesem Zeitraum.

- Spezielle Lösungen für sich entwickelnde Segmente: Andere Finanzierungssegmente wie Jetzt kaufen Pay Later (BNPL) und Supply-Chain-Finanzierung sind anspruchsvolle, auf ihre Bedürfnisse spezifische Risikobewertungsfunktionen. Lösungen für spezialisierte Segmente und unkonventionelle Datenquellen gewinnen an Bedeutung. Auch kundenspezifische Plattformen für kleine Unternehmenskredite und kommerzielle Bonitätsbeurteilung werden zunehmend angenommen. Laut einem 2022-Bericht der Weltbank hat die Nutzung neuer alternativer Daten und dynamischere Modellierung dazu beigetragen, einzigartige Kreditzulassungen bei der Entwicklung von Märkten um 15% zu erhöhen, verglichen mit traditionellen Methoden, die sich hauptsächlich auf Kredit-Scores und Zahlungshistorie stützten.

- Integration nicht traditioneller Daten: Die Analyse nichtfinanzieller alternativer Daten, die aus Quellen wie Social Media, Web, IoT, Supply Chains etc. abgeleitet werden, gewinnt an Traktion, da sie einzigartige verhaltensbezogene Einblicke in die Kreditwürdigkeit bietet, die von traditionellen Daten nicht erfasst werden. Fortgeschrittene Analytik, die auf diese neuen Datensätze angewendet wird, ermöglichen eine ganzheitlichere Risikobewertung. Lösungen, die die Integration nicht-traditioneller Daten ermöglichen, sehen eine rasche Annahme über Kreditgeber, die sich auf die finanzielle Inklusion konzentrierten.

Kreditrisikobewertung Marktrückhaltungen

- Datenschutz und Sicherheitsbedenken: Wachsende Fälle von Datenverletzungen, Cyberangriffe und mangelnde Kontrolle über Verbraucherdaten im offenen Banking erstellen Daten Privatsphäre und Sicherheitsbetrachtungen, die die Annahme zurückhalten könnten. Finanzinstitute sind bei der Bereitstellung von Cloud-basierten Lösungen vorsichtig. Strenge Datenregelungen begrenzen auch die Qualität der zur Risikoanalyse verfügbaren Daten. Dies erfordert erhebliche Investitionen in die Datensicherheit durch Anbieter.

- Gegengewicht: In einem Kreditrisikobewertungsmarkt mit Blick auf Datenschutz und Sicherheitsaspekte implementieren Sie Datenverschlüsselungstechniken, um sensible Daten während der Übertragung und Speicherung zu schützen. Durchführung regelmäßiger Audits Ihrer Datensicherheitsmaßnahmen, um potenzielle Sicherheitslücken zu identifizieren und diese umgehend anzusprechen.

- Hohe Abhängigkeit von historischen Daten: Ein großer Anteil Kreditrisikobewertung immer noch stark auf die Analyse des historischen Rückzahlungsverhaltens. Dieser rückwärtsgerichtete Ansatz hat Einschränkungen bei der genauen Bewertung des Risikos, das mit neuen Kreditanwärtern verbunden ist, ohne vorherige Kredithistorie. Überabhängigkeit von historischen Daten beschränkt auch die vorausschauenderen Fähigkeiten fortschrittlicher Analytik.

- Gegengewicht: In einem Kreditrisikobewertungsmarkt mit hoher Abhängigkeit von historischen Daten gibt es mehrere Strategien, Diversifizierung von Datenquellen: Nicht nur auf historische Daten verlassen. Erfassen Sie Echtzeitdaten, vorausschauende Analysen und zukunftsgerichtete Indikatoren in Ihre Kreditrisikobewertungsmodelle.

- Integrationskomplexitäten: Die Integration von KI/ML-basierten Kreditrisikolösungen von Drittanbietern mit bestehenden Legacy-Systemen erfordert erhebliche Investitionen im Vorfeld. Die nahtlose Datenübertragung zwischen Systemen und die Sicherstellung der Datenintegrität stellt Herausforderungen dar. Mangelnde technische Expertise bei der Verwaltung komplexer Integrationen setzt Finanzinstitute oft davon ab, fortschrittliche Bewertungslösungen einzusetzen.

- Gegengewicht: Standardisieren Sie Ihre Datenformate und -prozesse, um die Integration zu vereinfachen. Dies kann dazu beitragen, Fehler zu reduzieren und die Effizienz zu verbessern. Investieren Sie in Integrationstechnologien wie Middleware, APIs oder Integrationsplattformen. Diese Technologien können dazu beitragen, den Integrationsprozess zu automatisieren und zu optimieren.

Neueste Entwicklungen

Schlüsselentwicklung

- Im September 2022, Moody's Analytics,ist eine führende Produktion von Moody's Corporation startete seine neue CreditLensTM-Lifecycle-Management-Lösung, um Kreditprozesse zu optimieren und zu automatisieren. Es soll die Risikoanalyse und Entscheidungsfindung verbessern

- Im Juni 2021 hat Experian eine multinationale Datenanalyse- und Verbraucherkreditberichterstattungsgesellschaft ihre neue FICO Risk Rating-Lösung in Zusammenarbeit mit FICO eingeführt, um Kreditgebern zu helfen, das Kreditrisiko besser zu identifizieren. Es verwendet trendige Kreditdaten zur präzisen Risikobewertung

- Im April 2020 Equifax, ein globales Daten-, Analyse- und Technologieunternehmen, das mit Urjanet zusammenarbeitet, wird von einem vielfältigen Team angetrieben, das sich der Innovation widmet, um seine neue Lösung für die Bewertung des kommerziellen Kreditrisikos unter Verwendung alternativer Daten aus Zahlungsdatensätzen zu starten. Sie bietet tiefere Einblicke in die Entscheidungen über die Kreditvergabe im gewerblichen Bereich.

Wichtige strategische Initiativen

- Im Oktober 2021 ist Moody's Analytics erworben Pass Fort eine einzige Online-Plattform und hat eine strategische Partnerschaft mit KYC.com geschlossen, um die globale Transparenz zu fördern und Verordnungen zur Verbesserung der KYC- und Compliance-Funktionen für eine bessere Bonitätsbewertung zu treffen.

- Im April 2020 Equifax erworbene Ansonia Credit Data ist ein US-amerikanischer multinationaler Verbraucher, um seine differenzierten kommerziellen Kreditdaten Assets und analytische Fähigkeiten zu erweitern, um robuste Risikoinformationen für Unternehmen bereitzustellen

- Im Juni 2019 hat FICO, ein führendes Softwareunternehmen für Analytik, eine neue mehrjährige strategische Allianz mit Equifax bekannt gegeben, um an Produktinnovation und Gedankenführerschaft zu kooperieren, um das Lifecycle Management und das Risikomanagement weltweit zu transformieren.

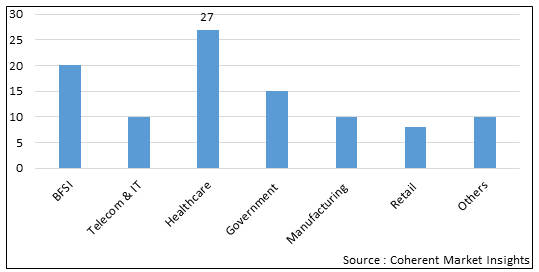

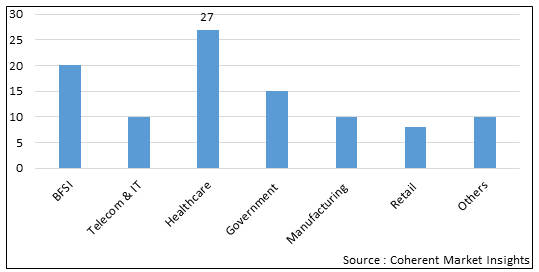

Abbildung 2. Global Credit Risk Assessment Market Share (%), von Vertical, 2023

Um mehr über diesen Bericht zu erfahren, Beispielkopie anfordern

Top-Unternehmen im Kreditrisikobewertungsmarkt

- Expergator

- Equifax

- TransUnion

- FISCH

- Moody's Analytics

- Oracle

- IBM

- SAP

- SAS Institut

- Fiservierung

- Pegasysteme

- Genpac

- ACL

- Kroll

- PRMIA

- Risikopositionen

- Risiko

- Risikodaten

- BRASS

- Misys

*Definition: Der Markt für Kreditrisikobewertung bezieht sich auf die Branche und Lösungen, die darauf ausgerichtet sind, Unternehmen das Kreditrisiko im Zusammenhang mit Kredit- und Kreditgeschäften zu analysieren. Es umfasst die Bewertung von Kreditdaten, Finanzausweisen und anderen Informationen, um die Bonität von Verbrauchern und Unternehmen zu bestimmen. Kreditrisikobewertungslösungen nutzen Technologien wie künstliche Intelligenz und maschinelles Lernen, um prädiktive Modelle zu erstellen, die Einblicke in die Wahrscheinlichkeiten von Standard- und erwarteten Verlusten bieten können. Diese datengetriebenen Erkenntnisse helfen Kreditgebern, bessere und schnellere Kreditentscheidungen zu treffen, Risiken proaktiv zu überwachen und ihre Kreditstrategien zu optimieren. Der Markt wird von steigender Notwendigkeit für eine effiziente Kreditbewertung, Digitalisierung in Krediten, zunehmende Komplexität in Kreditportfolios und konzentriert sich auf die Minimierung von schlechten Schulden. Es sieht eine starke Adoption über Banken, Kreditgewerkschaften, Finanzinstitute und Fintech Kreditgeber, um Kreditunterschreiben zu modernisieren, Verlustprognose zu verbessern und profitable Portfolio-Wachstum zu steigern.

Nur wenige weitere vielversprechende Berichte in der Informations- und Kommunikationstechnologieindustrie

Cloud Native Software Markt

US-Meetings, Incentives, Konferenzen und Ausstellungen Markt

Energiesimulation Software Markt