La dimensione del mercato della valutazione del rischio di credito è prevista per raggiungere 18,43 miliardi di dollari entro il 2030, da 7,31 miliardi di dollari nel 2023, ad un CAGR del 14,1% durante il periodo previsto.

La valutazione del rischio di credito comporta l'analisi dei dati di credito e delle dichiarazioni finanziarie per determinare il livello di rischio associato al prestito di denaro ad una determinata entità. Aiuta i creditori e le istituzioni finanziarie analizzare la creditworthiness, prevedere le probabilità di default, e prendere decisioni di prestito informate.

I principali driver di crescita del mercato includono la crescente necessità di prendere decisioni aziendali in tempo reale, aumentare le complessità nei processi aziendali, aumentare le violazioni dei dati e della sicurezza e stringenti regolamenti del settore.

Il mercato della valutazione del rischio di credito è segmentato da componente, modello di distribuzione, dimensione dell'organizzazione, verticale, tecnologia e regione. Per componente, il mercato è segmentato in software e servizi. Il segmento software rappresenta la più grande quota di mercato come soluzioni software AI e ML-enabled stanno guadagnando una rapida trazione per l'analisi del rischio di credito. Le soluzioni software migliorano le capacità di gestione dei rischi e forniscono informazioni predittive

Mercato di valutazione del rischio di credito

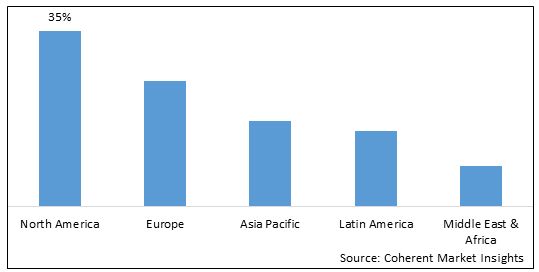

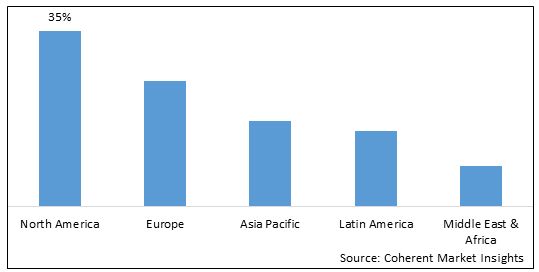

- Nord America dovrebbe essere il più grande mercato per la valutazione del rischio di credito durante il periodo di previsione, che rappresenta oltre il 35% della quota di mercato nel 2023. La crescita del mercato in Nord America è attribuita all'adozione anticipata di tecnologie avanzate, alla presenza di importanti player e alle severe normative.

- Europa dovrebbe essere il secondo più grande mercato per la valutazione del rischio di credito, che rappresenta oltre il 25% della quota di mercato nel 2023. La crescita è attribuita ad aumentare l'attenzione sull'efficienza operativa e sulla gestione dei rischi nelle istituzioni finanziarie.

- Asia Pacifico dovrebbe essere il mercato in crescita più rapida per la valutazione del rischio di credito, con un CAGR di oltre il 17% durante il periodo di previsione. La crescita è attribuita a crescenti attività di prestito di credito, iniziative di trasformazione digitale e politiche governative favorevoli nella regione.

Figura 1. Global Credit Risk Assessment Market Share (%), per Regione, 2023

Per saperne di più su questo report, richiedi copia campione

Punto di vista dell'analista: Il mercato globale della valutazione del rischio di credito dovrebbe sperimentare una crescita costante nei prossimi anni. Il Nord America continuerà a dominare a causa di severe normative in materia di gestione dei rischi. Tuttavia, l'Asia Pacifico è probabilmente la regione in crescita più rapida sostenuta dalla rapida espansione dell'industria dei servizi finanziari nelle principali economie come Cina e India. Alcuni dei principali driver di questo mercato includono la crescente domanda di analisi avanzate e soluzioni di monitoraggio del rischio in tempo reale da banche e istituzioni finanziarie. Inoltre, le crescenti istanze di attività fraudolente e la digitalizzazione dei servizi finanziari costringeranno le organizzazioni a investire in robuste piattaforme di valutazione del rischio. La forte conformità normativa per la valutazione dei rischi di controparte aumenterà ulteriormente l'adozione.

Driver per il mercato di valutazione del rischio di credito

- Maggiore applicazione di grandi dati e analisi: La crescente adozione di grandi analisi dei dati attraverso il prestito e la valutazione del credito è un fattore chiave che completa l'adozione di soluzioni di valutazione del rischio di credito. L'integrazione di dati alternativi da fonti come i pagamenti, i social media e l'e-commerce insieme ai dati di credito tradizionali consente una valutazione più approfondita della creditworthiness. Inoltre, le tecnologie come AI, ML e NLP permettono di analizzare dati massicci e complessi per costruire modelli predittivi che possono derivare intuizioni attuabili per prendere decisioni di prestito informate.

- Come riportato dalla Banca Mondiale, nel 2022, l'inclusione di dati alternativi ha portato al 20-30% aumento dei tassi di approvazione per il credito invisibile in Messico durante il 2020-2021.

- Alti volumi di credito: La crescita continua di volumi di prestiti di credito attraverso il finanziamento dei consumatori, piccoli prestiti aziendali e mutui sta creando la necessità per le banche e altri istituti di credito di distribuire quadri di valutazione del rischio robusti e scalabili. Questo sta guidando la domanda di soluzioni basate su cloud flessibili e on-demand che consentono di gestire e analizzare in modo efficiente volumi di dati di credito di grandi dimensioni e dinamiche per una valutazione accurata dei profili di rischio. L'implementazione di tali soluzioni aiuta a ottenere una lavorazione più rapida e la sottoscrizione dei prestiti, evitando perdite e mantenendo la qualità del portafoglio.

- Secondo un rapporto della Banca Mondiale nel 2022, i livelli complessivi di debito delle famiglie a livello globale erano saliti a quasi il 34% del PIL, dimostrando una crescita enorme dei prestiti personali negli ultimi 5 anni.

Opportunità di mercato di valutazione del rischio di credito

- Modelli di consegna basati su cloud: La domanda di soluzioni di valutazione del rischio di credito basate su cloud on-demand e scalabile sta aumentando rapidamente. I modelli cloud consentono una distribuzione più rapida, una scalabilità flessibile e aggiornamenti regolari e aiutano a migliorare l'efficienza operativa. Le istituzioni finanziarie di tutte le dimensioni stanno migrando i sistemi di gestione del rischio al cloud per ottenere prestazioni e accessibilità migliorate ed espandere l'accesso al credito riducendo la latenza nel processo decisionale. Questo offre notevoli opportunità di espansione per soluzioni cloud-native. Secondo IDC, nel 2022, i servizi cloud hanno sperimentato una crescita robusta del 22,9% anno dopo anno, con una crescita ancora più forte dei ricavi del 28,8% osservata nei servizi cloud fondamentali che sostengono le strategie digital-first.

- Espansione nelle economie in via di sviluppo: Le economie in via di sviluppo offrono opportunità non sfruttate per la crescita a causa delle grandi popolazioni non bancarie e del settore MSME sottoservato con una massiccia domanda di credito formale. Le iniziative di inclusione finanziaria in queste economie stanno guidando la necessità di piattaforme agili e robuste di gestione del rischio di credito per servire i consumatori in scala. Inoltre, fattori come la digitalizzazione delle politiche di prestito e di evoluzione della regolamentazione stanno mandando migliori misure di controllo del rischio – creando notevoli opportunità per l'adozione di soluzioni di valutazione del credito avanzate. Secondo la Direzione Generale dell'Intelligence Commerciale e Statistica, la proporzione dei prodotti MSME-specificati nelle esportazioni totali dell'India per gli anni 2020-21, 2021-22, e 2022-23 si è attestata rispettivamente al 49,4%, al 45,0% e al 43,6%.

Rischio di credito Rapporto di mercato Copertura

| Copertura del rapporto | Dettagli |

|---|

| Anno di base: | 2022 | Dimensione del mercato nel 2023: | US$ 7.31 Bn |

|---|

| Dati storici per: | 2018 a 2022 | Periodo di tempo: | 2023 - 2030 |

|---|

| Periodo di previsione 2023 a 2030 CAGR: | 14,1% | 2030 Proiezione del valore: | US$ 18.43 Bn |

|---|

| Geografie coperte: | - Nord America: Stati Uniti e Canada

- America Latina: Brasile, Argentina, Messico e Resto dell'America Latina

- Europa: Germania, Regno Unito, Spagna, Francia, Italia, Russia e Resto d'Europa

- Asia Pacifico: Cina, India, Giappone, Australia, Corea del Sud, ASEAN e Resto dell'Asia Pacifico

- Medio Oriente e Africa: GCC Paesi, Israele, Sudafrica, Nord Africa, Africa centrale e riposo del Medio Oriente

|

| Segmenti coperti: | - Per componente: Software, Servizi

- Per modello di distribuzione: On-premises, Cloud

- Per dimensione dell'organizzazione: Grandi imprese, PMI

- In verticale: BFSI, Telecom & IT, Sanità, Governo, Produzione, Retail, Altri

- Per tecnologia: AI & ML ha abilitato la valutazione del rischio di credito, valutazione tradizionale del rischio di credito

|

| Aziende coperte: | Experian, Equifax, TransUnion, FICO, Moody's Analytics, Oracle, IBM, SAP, SAS Institute, Fiserv, Pegasystems, Genpact, ACL, Kroll, PRMIA, Riskonnect, Risk Spotter, Risk Data, BRASS, Misys |

| Driver per la crescita: | - Maggiore applicazione di grandi dati e analisi

- Alti volumi di prestiti crediti

|

| Limitazioni & Sfide: | - La privacy dei dati e le preoccupazioni di sicurezza associate a soluzioni basate su cloud

- Mancanza di manodopera qualificata tra istituzioni finanziarie

- Costi elevati di fronte all'implementazione di soluzioni

|

Scopri macro e Micros esaminato su oltre 75 parametri, Ottieni accesso immediato al report

Tendenze del mercato di valutazione del rischio di credito

- Integrazione con piattaforme decisionali automatizzate: Le istituzioni finanziarie integrano sempre più le capacità di valutazione del rischio di credito con piattaforme decisionali automatizzate che consentono un trattamento diretto per la sottoscrizione di crediti accelerati. Ciò consente l'analisi dinamica del rischio e decisioni in tempo reale sulle approvazioni di credito, pre-approvazioni, impostazioni di limite, ecc. I fornitori di soluzioni stanno collaborando con piattaforme decisionali e sfruttando tecnologie come AI/ML e API per offrire un'integrazione senza soluzione di continuità. Secondo l'OCSE, nel 2022, un'istituzione finanziaria leader ha integrato una piattaforma decisionale automatizzata nel loro processo di approvazione dei prestiti. Ciò ha comportato una riduzione del 50% del tempo di decisione e un aumento del 20% delle autorizzazioni di prestito.

- Modellazione ibrida e ensemble: Guidato dalla necessità di una maggiore precisione predittiva, l'adozione di un approccio ibrido di modellazione che combina tecniche statistiche, machine learning e deep learning sta aumentando. La modellazione dell'ensemble che utilizza l'output di modelli multipli sta anche guadagnando prominenza in quanto migliora la potenza predittiva e minimizza il bias o il overfitting rispetto ai singoli modelli. I fornitori stanno incorporando modellazione ibrida e ensemble per rafforzare le capacità di valutazione del rischio. Secondo la Banca Mondiale, Nel 2022, l'adozione di dati alternativi e analisi avanzate ha spinto l'inclusione finanziaria a livelli quasi universali in Brasile tra il 2011-2017, con il numero di mutuatari in crescita di oltre il 50% durante questo periodo.

- Soluzioni specializzate per segmenti in evoluzione: Rising segmenti di prestito alternativi come Acquista ora Pay Più tardi (BNPL) e la finanza della supply chain sono esigenti capacità di valutazione del rischio su misura specifiche per le loro esigenze. Soluzioni che si occupano di segmenti specializzati e di fonti di dati non convenzionali stanno guadagnando importanza. Piattaforme personalizzate per i prestiti di piccole imprese e la valutazione del credito commerciale sono anche testimone di una crescente adozione. Secondo un rapporto del 2022 della Banca Mondiale, l'uso di nuovi dati alternativi e una modellazione più dinamica hanno contribuito ad aumentare le autorizzazioni di credito uniche nei mercati in via di sviluppo del 15% rispetto ai metodi tradizionali che si basavano principalmente su punteggi di credito e storie di pagamento.

- Integrazione dei dati non tradizionali: Analizzando i dati alternativi non finanziari derivati da fonti come social media, web, IoT, supply chain, ecc sta guadagnando la trazione in quanto fornisce intuizioni comportamentali uniche in merito alla creditworthiness non catturati dai dati tradizionali. Analisi avanzata applicata a questi nuovi set di dati consentono una valutazione più olistica del rischio. Le soluzioni che consentono l'integrazione dei dati non tradizionali vedono una rapida adozione tra i prestatori focalizzati sull'inclusione finanziaria.

Restrizioni del mercato di valutazione del rischio di credito

- Privacy e sicurezza dei dati: Le crescenti istanze di violazioni dei dati, attacchi informatici e mancanza di controllo sui dati dei consumatori in open banking creano apprensioni di privacy e sicurezza dei dati che potrebbero frenare l'adozione. Le istituzioni finanziarie sono cauti nell'implementazione di soluzioni basate su cloud. La rigorosa regolamentazione dei dati limita anche la qualità dei dati disponibili per l'analisi dei rischi. Ciò richiede significativi investimenti nella sicurezza dei dati da parte dei fornitori.

- Controbilancia: In un mercato di valutazione del rischio di credito che affronta le preoccupazioni sulla privacy e sulla sicurezza dei dati, implementare tecniche di crittografia dei dati per proteggere i dati sensibili durante la trasmissione e lo storage. Condurre controlli regolari delle misure di sicurezza dei dati per identificare potenziali vulnerabilità e affrontarli tempestivamente.

- Alta dipendenza dai dati storici: Una percentuale importante valutazione del rischio di credito ancora si basa pesantemente sull'analisi del comportamento di rimborso storico. Questo approccio all'indietro ha dei limiti nella valutazione accurata del rischio associato a nuovi candidati al credito senza precedenti. L'eccessiva dipendenza dai dati storici limita anche le capacità predittive di analisi avanzate.

- Controbilancia: In un mercato di valutazione del rischio di credito con alta dipendenza dai dati storici, ci sono diverse strategie, diversificazione delle fonti di dati: Non fare affidamento solo sui dati storici. Incorpora dati in tempo reale, analisi predittiva e indicatori previsionali nei modelli di valutazione del rischio di credito.

- Complessità di integrazione: L'integrazione di soluzioni di rischio di credito basate su AI/ML con i sistemi legacy esistenti richiede significativi investimenti in anticipo. Il trasferimento di dati senza soluzione di continuità tra i sistemi, assicurando l'integrità dei dati pone sfide. La mancanza di competenze tecniche nella gestione di integrazioni complesse spesso scoraggia le istituzioni finanziarie dalla distribuzione di soluzioni di valutazione avanzate.

- Controbilancia: Standardizzare i formati e i processi dati per semplificare l'integrazione. Questo può aiutare a ridurre gli errori e migliorare l'efficienza. Investi in tecnologie di integrazione come middleware, API o piattaforme di integrazione. Queste tecnologie possono aiutare a automatizzare e ottimizzare il processo di integrazione.

Recenti sviluppi

Sviluppo chiave

- Nel settembre 2022, Analisi di Moody, è una produzione leader di Moody's Corporation ha lanciato la sua nuova soluzione di gestione del ciclo di vita di credito CreditLensTM per semplificare e automatizzare i processi di credito. È progettato per migliorare l'analisi del rischio e il processo decisionale

- Nel giugno 2021 Experian è una società multinazionale di analisi dei dati e reporting dei crediti al consumo ha lanciato la sua nuova soluzione FICO Risk Rating in collaborazione con FICO per aiutare i finanziatori a identificare meglio il rischio di credito. Utilizza i dati di credito trend per una valutazione precisa del rischio

- Nell'aprile 2020, Equifax, una società globale di dati, analisi e tecnologia associata a Urjanet, è una società guidata da un team diverso che è dedicato all'innovazione per lanciare la sua nuova soluzione per valutare il rischio di credito commerciale utilizzando dati alternativi dai record di pagamento dell'utilità. Esso fornisce approfondimenti sulle decisioni di prestito commerciale.

Principali iniziative strategiche

- Nel mese di ottobre 2021, Moody's Analytics ha acquisito Pass Fort è una piattaforma unica e online ed è entrato in una partnership strategica con KYC.com è quello di promuovere la trasparenza globale e fare normative per migliorare il suo KYC e le capacità di conformità per una migliore valutazione del rischio di credito

- Nell'aprile 2020, Equifax Ansonia Credit Data è un consumatore multinazionale americano per espandere le proprie attività differenziate di dati di credito commerciale e capacità analitiche per fornire una solida intelligenza di rischio per le imprese

- Nel giugno 2019, FICO, è una società di software di analisi leader ha annunciato una nuova alleanza strategica pluriennale con Equifax per collaborare all'innovazione del prodotto e alla leadership del pensiero per trasformare la gestione del ciclo di vita del credito e la gestione del rischio a livello globale.

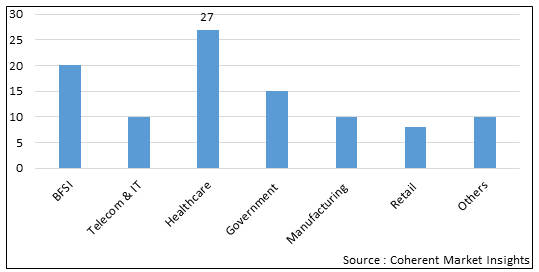

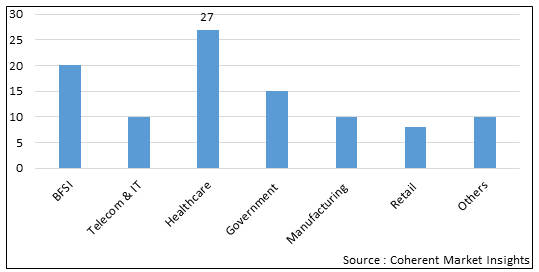

Figura 2. Global Credit Risk Assessment Market Share (%), da Vertical, 2023

Per saperne di più su questo report, richiedi copia campione

Le migliori aziende del mercato della valutazione del rischio di credito

- Experian

- Equifax

- Transunzione

- FICO

- Analisi di Moody

- Oracle

- IBM

- SAP

- Istituto SAS

- Firmi.

- Pegasystems

- Genpatico

- ACL

- Kroll

- PRMIA

- Riskonnect

- RiskSpotter

- Dati di rischio

- BRASS

- Misys

*Definizione: Il mercato della valutazione del rischio di credito si riferisce all'industria e alle soluzioni incentrate su come consentire alle organizzazioni di analizzare il rischio di credito associato alle attività di prestito e credito. Esso comporta la valutazione dei dati di credito, dei rendiconti finanziari e di altre informazioni per determinare l'affidabilità dei consumatori e delle imprese. Le soluzioni di valutazione del rischio di credito sfruttano tecnologie come l'intelligenza artificiale e l'apprendimento automatico per costruire modelli predittivi in grado di fornire informazioni sulle probabilità di perdite predefinite e attesi. Queste informazioni basate sui dati aiutano i finanziatori a prendere decisioni di credito migliori e più veloci, a monitorare il rischio in modo proattivo e ad ottimizzare le loro strategie di prestito. Il mercato è guidato dall'aumento della necessità di una valutazione del credito efficiente, la digitalizzazione dei prestiti, l'aumento delle complessità nei portafogli di credito, e si concentrano sulla minimizzazione dei debiti cattivi. Sta vedendo una forte adozione tra banche, sindacati di credito, istituzioni finanziarie e finanziatori fintech per modernizzare la sottoscrizione di credito, migliorare la previsione di perdita, e guidare la crescita di portafoglio redditizio.

Pochi altri rapporti promettenti nell'industria della tecnologia dell'informazione e della comunicazione

Mercato del software nativo del cloud

Incontri, Incentivi, Conferenze e Mostre Mercato

Mercato del software di simulazione dell'energia