Рынок факторинговых услуг оценивается как US$ 4 389,48 Bn в 2024 году Ожидается, что он достигнет USD 7 347,43 Bn к 2031 году, демонстрируя совокупный годовой темп роста (CAGR) 7,6% с 2024 по 2031 год.

Чтобы узнать больше об этом отчете, запросить образец копии

Рост малых и средних предприятий МСП и сосредоточенность поставщиков факторинговых услуг на проникновении на неосвоенные региональные рынки будут определять размер рынка факторинговых услуг в течение прогнозируемого периода. Рынок факторинговых услуг демонстрирует значительный рост в связи с растущим внедрением факторинговых услуг малыми и средними предприятиями (МСП) во всем мире. Основные поставщики услуг факторинга сосредоточены на проникновении на неосвоенные региональные рынки путем диверсификации своих предложений услуг и внедрения новых технологий. Цифровой платеж методы. Ожидается, что это повысит признание МСП услуг факторинга в развивающихся странах, тем самым способствуя общей тенденции развития рынка.

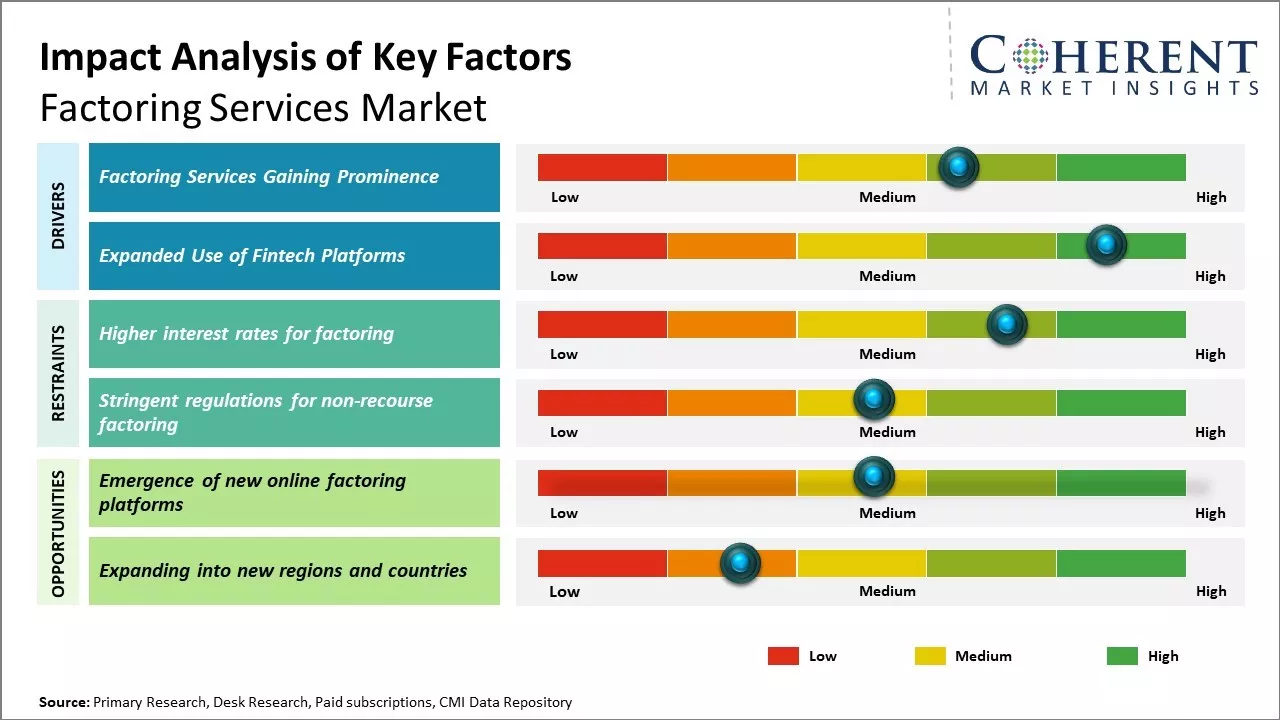

Факторинг услуг, приобретающих известность

В последнее время на рынке факторинговых услуг наблюдается значительный рост, прежде всего, за счет повышения значимости факторинговой модели среди МСП. Факторинг обеспечивает жизнеспособный источник оборотного капитала для МСП, который помогает им лучше управлять денежными потоками и текущими расходами бизнеса. В отличие от традиционных банковских кредитов, факторинг не требует от МСП предоставления залога или подтверждения кредитоспособности. Это делает факторинг очень привлекательным, особенно для новых и небольших предприятий, которым в противном случае трудно получить доступ к адекватному финансированию по обычным каналам.

Продавая свою дебиторскую задолженность фактору со скидкой, МСП могут монетизировать неоплаченные счета практически мгновенно. Это освобождает заблокированные средства и обеспечивает им гибкость для бесперебойного ведения бизнеса. Многие МСП располагают ограниченными ресурсами для выполнения таких функций по управлению кредитами, как погоня за просроченными платежами, урегулирование споров и обеспечение взыскания. Партнерство с факторинговой фирмой помогает МСП передавать на аутсорсинг эти непрофильные виды деятельности, чтобы они могли сосредоточить энергию на развитии бизнеса. Таким образом, факторинг стал отличным альтернативным вариантом финансирования, снимающим давление на денежные потоки МСП и сводящим к минимуму риски для должников. Наличие как внутренних, так и международных моделей факторинга еще больше расширяет возможности для предприятий, занимающихся трансграничной торговлей.

Получите действенные стратегии, чтобы победить конкурентов : Получите мгновенный доступ к отчету

Расширение использования финтех-платформДругим ключевым фактором стало растущее использование цифровых платформ и технологий при предоставлении услуг факторинга. Традиционный факторинг часто включает в себя интенсивные процессы обработки документов, препятствующие эффективности и времени оборота. Однако сбои, вызванные финтехом, превращают факторинг в более быстрый, прозрачный и оптимизированный процесс. Фирмы-факторы используют такие технологии, как ИИ, блокчейн и облачные вычисления, для автоматизации рутинных задач, интеграции с клиентскими ERP-системами и предложения приборных панелей в реальном времени. Цифровые интерфейсы позволяют на ходу управлять дебиторской задолженностью и отслеживать статус клиентов в режиме реального времени. Инструменты, основанные на ИИ, также помогают фирмам лучше оценивать риски клиентов, оптимизировать должную осмотрительность и оптимизировать кредитные решения.

Широкое использование онлайн-инструментов выставления счетов предприятиями также способствовало интеграции с цифровыми платформами факторинга. Платформы используют такие цифровые следы и альтернативные источники данных для ускорения адаптации клиентов. Продвинутая аналитика помогает в мониторинге здоровья портфеля, обнаружении аномалий и улучшении результатов сбора. Таким образом, финтех играет жизненно важную роль в устранении ограничений традиционного факторинга при одновременном улучшении пользовательского опыта.

Ключевые выводы аналитика:

Рынок факторинговых услуг имеет значительный потенциал роста в течение следующих пяти лет. Спрос на альтернативные варианты финансирования оборотного капитала среди малого бизнеса продолжает расти. Факторинг позволяет предприятиям конвертировать непогашенные счета-фактуры в непосредственный денежный поток, обеспечивая надежный источник операционных средств. Это повышает гибкость бизнеса и способность использовать новые возможности.

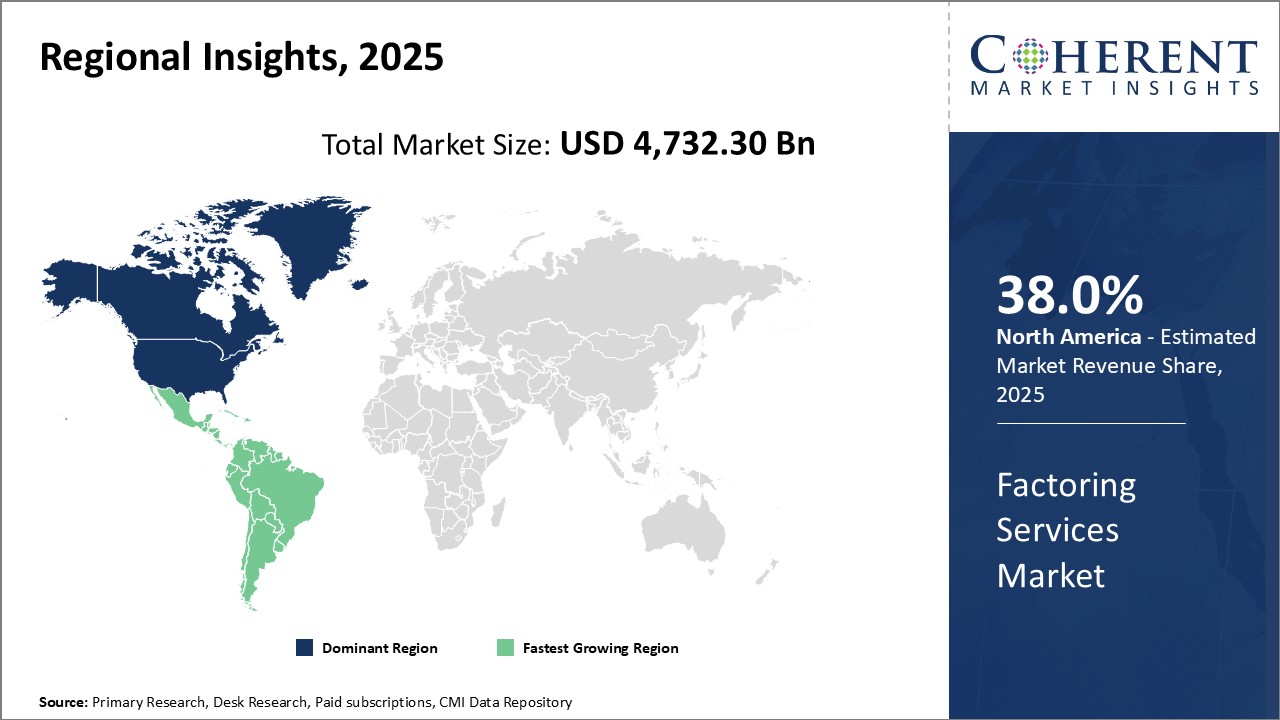

Северная Америка в настоящее время доминирует на мировом рынке факторинга благодаря широкой осведомленности и принятию этой модели финансирования. Однако в Европе наблюдается более быстрый рост на фоне улучшения экономических условий после рецессии. Рост международной торговли в Европе заставляет все больше фирм полагаться на факторинговые услуги для лучшего управления денежными потоками, связанными с трансграничными продажами. Азиатско-Тихоокеанский регион также имеет многообещающие перспективы и, как ожидается, станет самым быстрорастущим региональным рынком.

С другой стороны, нехватка образования остается проблемой, поскольку многие малые предприятия все еще не знают о факторинге как варианте финансирования. Высокие текущие расходы также могут ограничить его привлекательность для предприятий с прерывистыми денежными потребностями. Строгое должное внимание со стороны факторинговых компаний может создать трудности для новых фирм в установлении кредитоспособности. Тем не менее, постоянный толчок к цифровизации в отрасли и внедрение новых онлайн-платформ делают услуги факторинга более доступными. Это поможет расширить потенциальную клиентскую базу в ближайшие годы.

Проблемы рынка: Более высокие процентные ставки для факторинга

Отрасль очень конкурентоспособна со многими компаниями, предлагающими аналогичные услуги. Поддержание прочных отношений с клиентами и поддержание низких ставок по умолчанию имеет решающее значение для сохранения бизнеса, но может быть трудно сделать это в масштабе. Экономическая неопределенность делает прогнозирование денежных потоков клиентов неточным. Добавление новых клиентов также представляет риски, поскольку их кредитоспособность и история платежей должны быть тщательно оценены. Более молодые фирмы могут бороться за признание бренда и доверие по сравнению с более крупными, более известными игроками.

Рыночные возможности: Появление новых онлайн-платформ факторинга

По мере увеличения объема и сложности мировой торговли все больше предприятий будут искать варианты финансирования своей дебиторской задолженности. Мошенничество со счетами является растущей проблемой, которую факторинг может помочь устранить с помощью процессов проверки. Расширение на новые отраслевые вертикали или международные рынки позволяет компаниям диверсифицировать свою клиентскую базу.

Откройте для себя сегменты с высоким доходом и проложите к ним путь : Получите мгновенный доступ к отчету

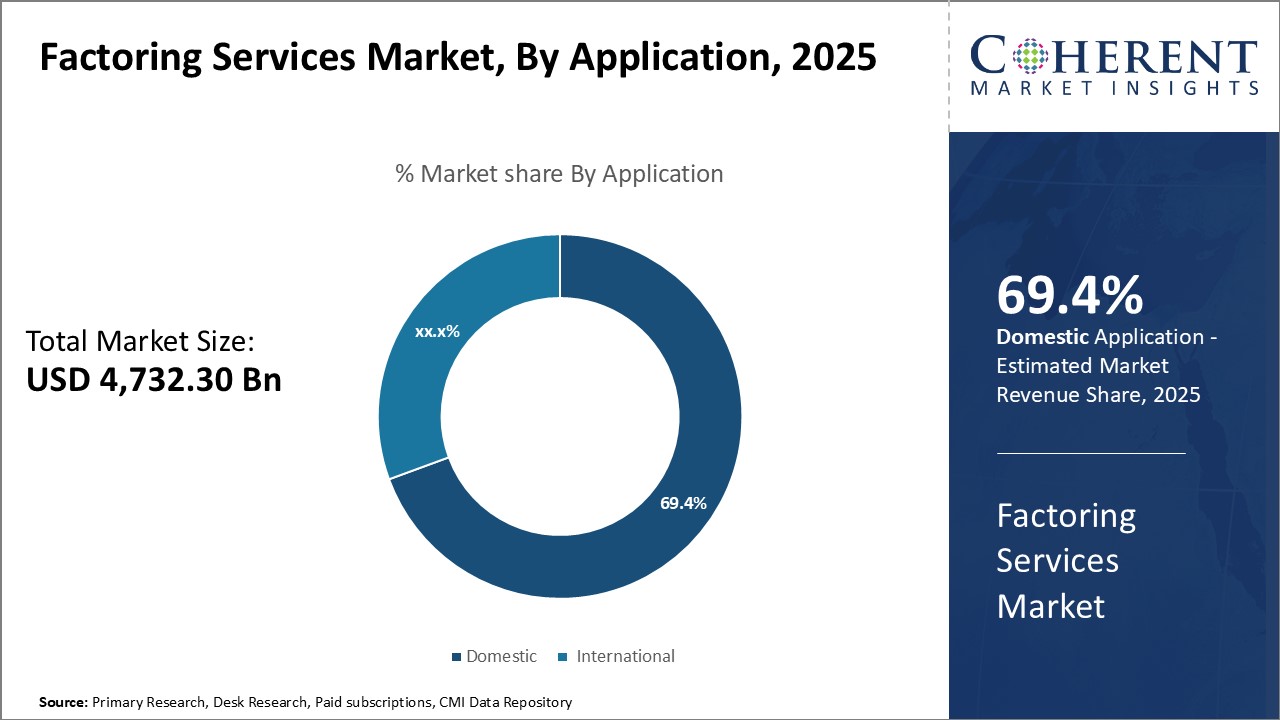

Insights, By Application: Спрос на финансирование оборотного капитала стимулирует внутренний факторингПо оценкам, в 2024 году доля отечественного бизнеса на рынке труда составит 68,90%, что обусловлено высоким спросом на финансирование оборотных средств среди отечественных предприятий. За последние несколько лет в отечественной факторинговой отрасли наблюдался значительный рост, в основном за счет малого и среднего бизнеса, которые полагаются на факторинг счетов в качестве источника краткосрочного финансирования.

Отечественные компании, занимающиеся торговлей, являются крупнейшими клиентами отечественных факторинговых услуг. Эти компании полагаются на кредитные продажи для большей части своих доходов. Однако время между доставкой товаров клиентам и получением оплаты часто может растянуться до 60-90 дней. Это задерживает сбор денежных средств и напрягает оборотный капитал компании. Участвуя в факторинге, эти компании могут продавать свои счета фактору с небольшой скидкой, получать немедленную оплату и освобождать наличные деньги для дальнейших операций и роста.

Производство МСП также значительно выиграли от факторинговых услуг. Эти предприятия часто пытаются обеспечить адекватные кредитные линии от банков для удовлетворения потребностей в закупках сырья и производстве. Факторинг счетов-фактур обеспечивает гибкий небанковский источник финансирования, который растет пропорционально объемам продаж. Это помогает им избежать сбоев в производстве из-за проблем с денежными потоками.

Кроме того, приоритетные сектора, определенные правительством, включая сельское хозяйство, здравоохранение и возобновляемые источники энергии, также внесли значительный вклад в внутренние объемы факторинга. Предприятия, работающие в этих секторах, получают льготные условия кредитования от факторинговых компаний в рамках инициатив корпоративной социальной ответственности компаний. Это ускорило принятие факторинга.

В целом, широко распространенная потребность в эффективных решениях по управлению оборотным капиталом среди различных отраслей промышленности страны способствовала росту внутреннего рынка факторинга в стране за последние годы. До тех пор, пока доступ к доступным банковским кредитам остается проблемой для бизнеса, факторинг, вероятно, сохранит свою привлекательность в качестве источника непрерывного небанковского финансирования.

Insights, By Enterprise Size: Крупные предприятия управляют экономикой масштаба в факторинге

С точки зрения размера предприятия, крупные предприятия вносят наибольшую долю на рынок факторинговых услуг, имея в 2024 году 68,6% от их способности генерировать значительные объемы факторинга. Учитывая пропорционально более высокие постоянные эксплуатационные расходы, связанные с факторингом, поставщики сосредоточены на построении деловых отношений с крупными корпорациями, которые могут стимулировать экономию за счет масштаба.

Крупные многонациональные и внутренние конгломераты с обширными сетями поставщиков и дилеров по всей стране предлагают значительные возможности факторинга. Будучи хорошо зарекомендовавшими себя наименованиями со значительным годовым оборотом и прибыльностью, они могут побудить факторинговые компании предлагать им конкурентные условия ценообразования благодаря обязательствам большого объема.

Крупные предприятия также имеют финансовые ресурсы для выделения команд, которые могут эффективно управлять собственными программами факторинга. Их масштаб позволяет поставщикам факторинга настраивать технологические решения для обработки счетов-фактур с учетом их конкретных требований. Это создает бесшовный опыт, который повышает липкость клиента.

Кроме того, компании с голубыми фишками часто получают льготные условия кредитования от факторинговых фирм из-за их сильного капитала бренда и более низкого предполагаемого риска. Они используют оптовые скидки на процентные ставки, чтобы снизить расходы на финансирование поставщиков.

В то время как факторинг МСП также предоставляет возможности, факторы отдают приоритет крупным клиентам, которые могут генерировать критическую массу объемов счетов-фактур для создания прибыльного портфеля. Стратегические отношения с крупнейшими игроками способствуют расширению, поскольку факторы приобретают доверие на рынке благодаря ассоциации с известными брендами. Это подчеркивает их внимание к крупным предприятиям для повышения эффективности операций на основе масштаба.

Insights, от поставщиков: Банки лидируют на рынке, поддерживаемом созданной франшизой

С точки зрения поставщиков, банки вносят наибольшую долю на рынке факторинговых услуг, имея 78,3% в 2024 году. Факторинг является естественным расширением их предложений по торговому финансированию с использованием филиала сети и отношения с клиентами.

Банки были одними из первых поставщиков в стране, которые начали факторинговую деятельность. За эти годы они укрепили дистрибуцию и приобрели знания в области обслуживания различных сегментов клиентов. Это дает им беспрецедентное понимание различных рисков и требований в разных отраслях.

Кроме того, банки получают выгоду от более низких затрат на приобретение и обслуживание клиентов по сравнению с новыми участниками из-за повторного использования существующей инфраструктуры и собственного капитала бренда. Их статус надежных финансовых брендов обеспечивает уверенность бизнеса в целостности и безопасности программ факторинга.

Банки также имеют возможность беспрепятственно интегрировать факторинг с их широким спектром денежных средств, торговли, оборотного капитала и продуктов финансирования каналов. Это позволяет им предлагать индивидуальные многопродуктовые решения, адаптированные к конкретным жизненным циклам клиентов. Такой кросс-продажа усиливает липкость в конкурентном ландшафте.

В то время как специальность Небанковские факторы быстро растут, потребуется время, чтобы соответствовать глубокому проникновению на рынок и диапазону вспомогательных предложений, предоставляемых установленной франшизой банков. В результате, по прогнозам, банки продолжат доминировать на рынке провайдеров, несмотря на проблемы диверсификации бизнес-моделей НБФУ.

Чтобы узнать больше об этом отчете, запросить образец копии

Северная Америка является крупнейшим регионом на мировом рынке факторинговых услуг и, по оценкам, составит 37,5% в 2024 году, что обусловлено высоким спросом со стороны хорошо зарекомендовавших себя транспортных и логистических отраслей. Такие страны, как США и Канада, имеют значительный транспортный след с крупной дорожной, железнодорожной и судоходной инфраструктурой через границы. Это способствует широкомасштабной внутренней и международной торговой деятельности.

Присутствие известных факторинговых компаний в регионе, которые могут обрабатывать большие объемы счетов-фактур, поддерживает предприятия всех размеров. Трансграничные сделки между странами NAFTA являются общими. Ведущие транспортные компании полагаются на факторинг для эффективного управления денежными потоками и бесперебойного продолжения своей деятельности. Доминирование доллара США в качестве общепризнанной валюты также упрощает международную торговлю в Северной Америке.

Рынок факторинговых услуг в Латинской Америке в последнее время демонстрирует быстрый рост на фоне роста торговли B2B. Такие страны, как Бразилия и Мексика, продвигают региональную торговую интеграцию посредством торговых соглашений. Это расширило деловые партнерства и возможности перекрестных продаж для поставщиков факторинга.

Улучшение макроэкономической ситуации с устойчивым ростом ВВП побуждает все больше компаний экспортировать товары и услуги. Благоприятные правительственные инициативы по стимулированию производства и кредитованию дополняют частные инвестиции в транспортный, горнодобывающий и энергетический секторы. Это приводит к увеличению объемов транзакций по счетам, обслуживаемых факторинговыми фирмами. Их присутствие постепенно увеличивается в крупных городах для удовлетворения различных потребностей МСП, занимающихся как внутренним, так и международным бизнесом. Постоянный рост международных поставок означает постоянный спрос на оборотный капитал и инструменты управления рисками, такие как факторинг.

Охват рынка факторинговых услуг

| Отчетное покрытие | Подробности | ||

|---|---|---|---|

| Базовый год: | 2023 год | Размер рынка в 2024 году: | US$ 4 389,48 Bn |

| Исторические данные для: | 2019 - 2023 годы | Прогнозный период: | 2024 - 2031 |

| Прогнозный период 2024-2031 гг.: | 7,6% | 2031 Прогноз ценности: | US$ 7 347,43 Bn |

| География охватывает: |

| ||

| Сегменты охватываются: |

| ||

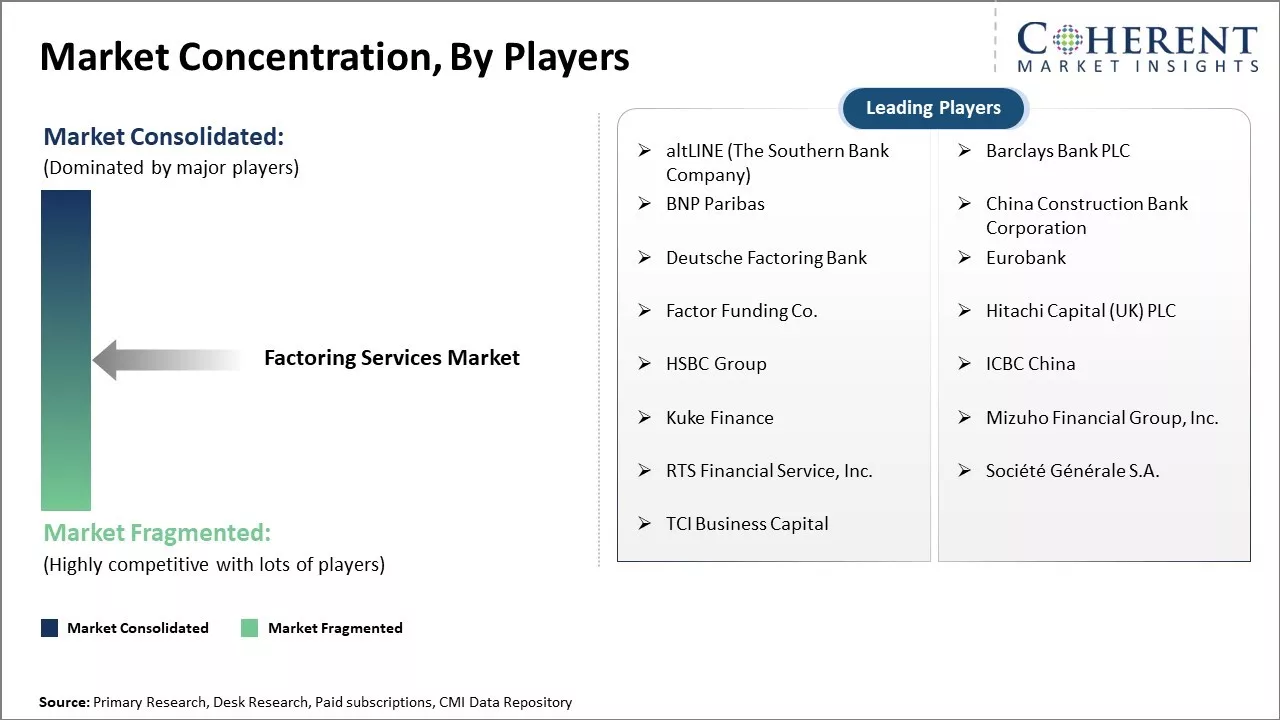

| Компании охвачены: | альтлайн (Компания Южного банка), Barclays Bank PLC, BNP Paribas, China Construction Bank Corporation, Deutsche Factoring Bank, Eurobank, Factor Funding Co., Hitachi Capital (UK) PLC, HSBC Group, ICBC China, Kuke Finance, Mizuho Financial Group, Inc., RTS Financial Service, Inc., Société Générale S.A. и TCI Business Capital | ||

| Драйверы роста: |

| ||

| Ограничения и вызовы: |

| ||

Раскройте макросы и микроэлементы, проверенные по более чем 75 параметрам, Получите мгновенный доступ к отчету

* Определение: Факторинговые услуги относятся к финансовым услугам, предоставляемым факторинговыми компаниями предприятиям. Эти компании покупают дебиторскую задолженность перед предприятиями своих клиентов по сниженной ставке. Это позволяет предприятиям сразу получить доступ к наличным деньгам со своих непогашенных счетов. В свою очередь, факторинговая компания берет на себя ответственность за сбор платежей от клиентов и риск возникновения безнадежных долгов. Услуги факторинга являются альтернативным источником финансирования бизнеса.

Поделиться

Об авторе

Monica Shevgan

Моника Шевган — старший консультант по управлению. У нее более 13 лет опыта в маркетинговых исследованиях и бизнес-консалтинге, а также экспертиза в области информационных и коммуникационных технологий. Имея опыт предоставления высококачественных идей, которые помогают принимать стратегические решения, она стремится помогать организациям достигать своих бизнес-целей. Она успешно разработала и курировала множество проектов в различных секторах, включая передовые технологии, инжиниринг и транспорт.

Не хватает удобства чтения отчетов на местном языке? Найдите нужный вам язык:

Измените свою стратегию с помощью эксклюзивные отчеты о тенденциях :

Часто задаваемые вопросы

Присоединяйтесь к тысячам компаний по всему миру, стремящихся к making the Excellent Business Solutions.

Просмотреть всех наших клиентов