디지털 대출 시장 규모 및 추세 - 2025년~2032년

글로벌 디지털 대출 시장은 2025년에 177억5천만 달러 규모로 평가되며 2032년에는 385억4천만 달러에 도달하여 연평균 성장률(CAGR)을 보일 것으로 예상됩니다.(CAGR) 2025년부터 2032년까지 11.7%

주요 사항

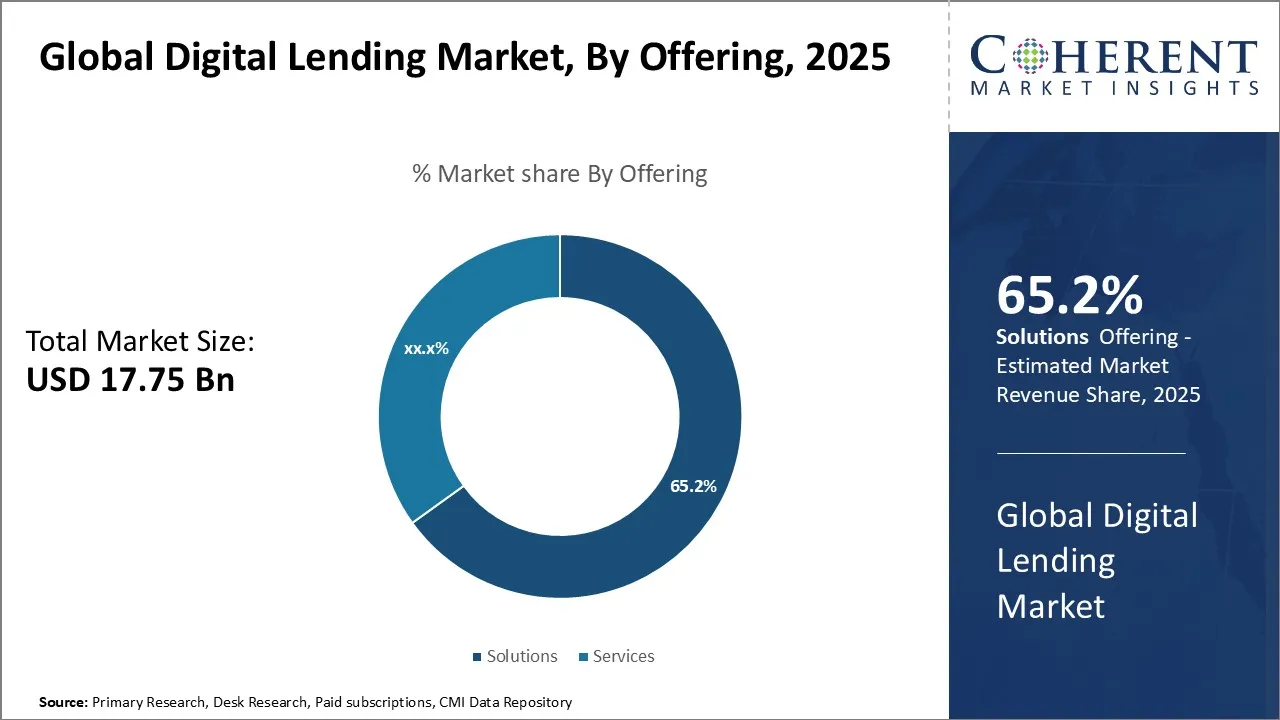

- 오퍼링 기준으로 솔루션 부문은 디지털 및 자동화된 대출 플랫폼에 대한 수요 증가로 인해 2025년 65.2% 점유율로 시장을 지배할 것으로 예상됩니다.

- 배포 모드를 기준으로 볼 때, 클라우드 부문은 뛰어난 유연성, 확장성 및 비용 효율성을 바탕으로 2025년 시장에서 가장 큰 점유율을 차지할 것으로 예상됩니다.

- 최종 사용자를 기준으로 은행 부문은 규모, 설치 공간 및 리소스로 인해 2025년에 69.6% 점유율을 차지할 것으로 예상됩니다.

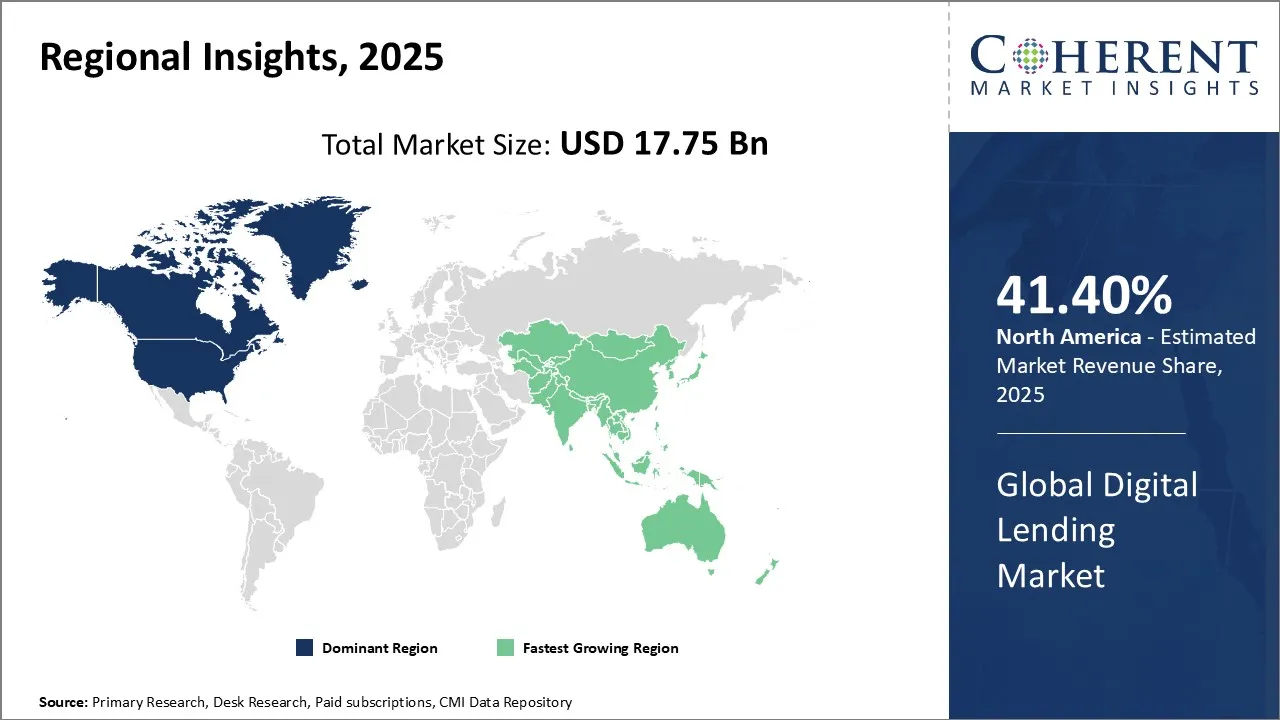

- 지역을 기준으로 보면 북미는 2025년 41.4%의 점유율로 디지털 대출 시장을 주도할 것으로 예상됩니다. 반면 아시아 태평양 지역은 가장 빠르게 성장하는 지역이 될 것으로 예상됩니다.

이 보고서에 대해 자세히 알아보세요, 무료 샘플 다운로드

시장 개요

개인 대출, 기업 대출, 기타 금융 서비스를 위한 디지털 대출 플랫폼의 채택이 늘어나면서 시장 성장을 촉진할 수 있습니다. 소비자는 디지털 대출 플랫폼이 더 빠른 대출 승인 및 지불을 제공하기 때문에 기존 옵션에 비해 더 편리하고 사용하기 쉽다고 생각합니다. 이러한 플랫폼은 금융 기관이 신용 인수 및 위험 관리를 개선하는 데 도움이 됩니다.

고급 분석을 사용하면 고객 위험을 더 잘 이해하는 데 도움이 됩니다. 인공 지능과 기계 학습에 더 많은 투자를 함으로써 온라인 대출 플랫폼은 더욱 인기를 끌 것입니다. 혁신적인 기업은 이러한 플랫폼을 활용하여 신용에 접근하고 재정적 요구를 쉽게 충족하고 있습니다.

현재 이벤트와 디지털 대출 시장에 미치는 영향

현재 이벤트 | 묘사와 그것의 충격 |

Key Regions의 규제 및 준수 시프트 |

|

사용 설명서 Instability 및 신용 환경 |

|

75개 이상의 매개변수에 대해 검증된 매크로와 마이크로를 살펴보세요: 보고서에 즉시 액세스하기

Digital Lending Market의 인공지능(AI) 역할

2025년 인공지능(AI)은 전체적인 신용 수명주기를 빠르고 정확하며 더 맞춤화된 디지털 대출 시장을 변화시킵니다. AI 구동 알고리즘은 실시간 데이터 수집 및 scoring 크레딧을 통해 대출 발행 프로세스를 쉽게 만듭니다. 이 속도는 승인 및 운영 비용을 낮춥니다. 기계 학습 모델은 유틸리티 지불 및 사회적 행동과 같은 비 전통 데이터를 포함하여 엄청난 양의 데이터를 검토하여 creditworthiness를 결정합니다. 이것은 그것을 얻을 수있는 신용에 액세스하지 않는 사람들을 위해 쉽게합니다.

채팅봇 AI를 사용하는 가상 조수는 고객에게 질문에 대한 답변을 제공합니다. 다른 한편, 예측 분석은 기본 수를 낮춰 수집하는 데 도움이됩니다. 규정 변경으로 AI는 문서를 스마트하게 처리하고 위험에 대한 눈을 유지함으로써 규정 준수를 지원할 수 있습니다. 경제가 더 디지털화되면서 AI는 더 스마트하고 더 포괄적이고 확장 가능한 대출을 제공하는 데 필요한 도구를 제공합니다.

예를 들어, 10 월 2025에서 Intellect Design Arena는 PF Credit, 디지털 대출 작업을 변경하는 것을 목표로하는 AI-First 대출 제품군을 발표했습니다. PF Credit은 퍼플 패브릭 플랫폼을 기반으로하며 대출 발행, 파생, 서비스, 운영 및 수집을 처리하는 5 개의 스마트 에이전트가 있습니다. 은행 및 기타 금융 기관은 더 빠른 온보딩, 적은 NPA 및이 솔루션으로 더 나은 고객 서비스를 기대할 수 있습니다.

Digital Lending Market Insights - 디지털 대출 솔루션을위한 Digitization Boosts 수요의 상승

제공의 관점에서, 솔루션 세그먼트는 시장 owing의 가장 높은 점유율에 기여할 것으로 예상된다2.5% 할인2025년 디지털 및 자동화된 대출 플랫폼에 대한 수요가 늘어나고 있습니다. 금융 기관은 고객에게 원활한 디지털 경험을 제공하기 위해 혁신적인 대출 솔루션을 구현하는 데 중점을두고 있습니다. 스마트 폰의 확산과 인터넷 침투와 같은 다양한 요인은 금융 서비스의 디지털화로 전환을 가속화했다.

이제 고객은 온라인 및 온라인으로 은행 서비스를 기대합니다. 또한, 온라인 저장된 데이터에 대한 보안 및 개인 정보 보호 우려 상승, blockchain 및 생체 인식과 같은 첨단 기술을 갖춘 대출 솔루션은 견인을 얻는다.

예를 들어, 2026년까지 공공 부문 은행은 PSB Xchange를 출시 할 준비가 될 것으로 예상되며, ₹ 3 lakh crore를 빌릴 수있는 단일 디지털 플랫폼. 이 이니셔티브의 목표는 데이터 소스와 자동 대출 프로세스를 결합하여 신용을 쉽게 얻을 수 있습니다. 이것은 인도의 디지털 대출 인프라 및 노력을위한 큰 단계입니다 금융 시스템에 더 많은 사람들을 포함.

디지털 대출 시장 Insights, Deployment Mode - Cloud Deployment Dominance는 확장성, 유연성 및 비용 효율성으로 인해

배포 모드의 관점에서 클라우드 세그먼트는 2025 년 시장에서 가장 높은 점유율에 기여할 것으로 예상되며 우수한 유연성, 확장성 및 비용 효율성으로 구동됩니다. 주요 금융 기관에서 새로운 핀테크 회사에 이르기까지 금융 기관은 클라우드 솔루션을 사용하여 인프라 비용을 절감하고 혁신을 가속화합니다.

클라우드 플랫폼은 다른 디지털 서비스와 쉽게 연결할 수 있으며 실시간 데이터에 액세스 할 수 있으며, 고객 경험을 개선하여 대출을 빠르고 개인화된 서비스를 제공합니다. 이 중요한 변화는 효율성, 반응성 및 장기 성장을 첫째로 두는 디지털-첫째로 기업에 있는 더 큰 동향의 부분입니다.

예를 들어, 6 월 2024에서 Salesforce는 금융 서비스 클라우드에 내장 된 인도 플랫폼에 대한 디지털 대출을 출시하여 대출 발행 및 하향을 간소화합니다. 클라우드 기반 솔루션은 Aadhaar, KYC 및 고용 검증을 통합하여 확장 가능하고 안전하고 효율적인 대출 작업을 제공합니다. 그것은 모바일 및 지점 채널을 지원, 인도의 금융 서비스 부문에서 디지털 전환을 가속화하는 것을 목표로.

디지털 대출 시장 Insights, End User - Banks Lead Digital Lending Adoption Owing - 크기 및 리소스

최종 사용자의 관점에서, 은행 세그먼트는 가장 높은 점유율에 기여할 것으로 예상된다69.6% 할인그들의 크기, 발자국 및 자원 때문에 시장의 2025에서. 큰 은행은 주문을 받아서 만들어진과 경쟁가격을 제안하는 디지털 대출 기능을 채택하기 위하여 빠졌습니다. 그들의 규모는 고급 플랫폼을 개발하고 혁신적인 기술을 통합하는 투자를 가능하게 합니다.

또한, 은행은 많은 다른 지역에 사업을하고, 그(것)들이 그들의 고객의 가득 차있는 그림을 얻는 것을 돕습니다. 이것은 개인화 된 온라인 대출 및 사용 데이터를 사용하여 발생하는 것을 예측합니다.

예를 들어, 11 월 2025, Newgen 및 Mambu는 은행 및 기타 금융 기관에 개발 된 플러그 앤 플레이 디지털 대출 스택을 발표했습니다. 결합 된 솔루션에는 Newgen의 Loan Origination System 및 Mambu의 핵심 은행 플랫폼이 포함됩니다. 완전 자동 대출 프로세스를 자동화 할 수 있습니다. 그것은 소매, 중소 기업, 모기지 및 이슬람 은행을 지원합니다. 그것은 또한 클라우드 기반, 디지털 대출을 더 빠르고, 더 준수하고 확장 할 수있는 AI 지원 기능이 있습니다.

지역 통찰력

이 보고서에 대해 자세히 알아보세요, 무료 샘플 다운로드

북미 디지털 대출 시장 Anakysis 및 동향

북아메리카는 지배적인 지역으로 자체를 설치했습니다 4.6% 할인 2025년 디지털 대출 시장 점유율 미국과 캐나다와 같은 국가는 소비자와 기업 모두에게 다양한 디지털 대출 솔루션을 채택했습니다. 이 나라의 많은 금융 기관과 핀테크 회사들이 있습니다. 지역의 첨단 기술 및 높은 인터넷 사용은 온라인 돈을 빌려 쉽게 만듭니다.

예를 들어, 6 월 2025에서, 캐나다의 Fusion Credit Union은 최대한 팀을 이루어 베리파크 동시에 CRM 및 Loan Origination System (LOS)을 모두 수정합니다. 프로젝트의 목표는 자동화된 대출 처리와 고객 관계 관리를 결합하여 더 많은 구성원을 더 쉽게 대출 할 수 있도록하는 것입니다. 이것은 신용 조합의 디지털 대출 기능을 현대화하는 중요한 움직임입니다.

아시아 태평양 디지털 대출 시장 Anakysis 및 동향

아시아 태평양 지역은 전 세계적으로 가장 빠르게 성장하는 디지털 대출 시장으로 출범했습니다. 동남아시아의 여러 개발 국가들은 매년 인터넷 및 스마트폰 사용자들의 대규모 성장과 증언을 경험하고 있습니다. 인도, 인도네시아 및 필리핀과 같은 국가는 지역 인구 통계 배당으로 탭하려는 글로벌 핀테크 플레이어의 거대한 투자를 유치하고 있습니다.

예를 들어, 11 월 2025에서 Ant International은 bettr을 발표했으며, 아시아 및 기타 개발 시장에서 디지털 대출을 제공하는 것을 목표로하는 신용 기술 플랫폼. 이 솔루션에는 금융 기관 및 플랫폼이 성장하고 기술에 의해 구동 될 수있는 신용 서비스를 제공 할 수있는 내장 금융, 위험 평가 및 대출 관리 도구를 포함합니다. Ant의 신용 혁신은 이미 30 백만 명이 넘는 사람들을 도왔습니다.

디지털 대출 시장 전망 국가 - Wise

미국 디지털 대출 시장 동향

미국 디지털 대출 시장은 신속하고 유연한 신용 및 많은 사람들이 모바일 뱅킹을 사용하여 수요의 풍요로움을 가지고 있습니다. Fintech 혁신, AI 구동 underwriting, 그리고 은행 업무 프레임 워크를 열고 대출을 신속하고 각 고객에게 독특한 경험을 제공합니다. 디지털 대출 솔루션의 급속한 성장은 또한 명확한 규칙과 잘 개발 된 금융 시스템에 의해 도왔습니다.

예를 들어, 10 월 2025에서, EXL은 디지털 대출에 혁신적인 작업을 위해 업계에서 인정되었습니다. 특히 Point-of-sale financing. 이 회사는 AI 및 고급 분석을 사용하여 신용 결정을 가속화하고 고객에게 구매 경험을 향상시킵니다. 이 상은 EXL이 실시간 데이터를 기반으로 한 디지털 솔루션으로 미국 시장에서 대출을 변경하는 선두 주자임을 보여줍니다.

인도 디지털 대출 시장 동향

인도의 디지털 대출 시장은 스마트 폰을 사용하고 있으며, fintech 생태계는 성장하고 있으며 Jan Samarth 및 Digital India와 같은 정부 백업 프로그램을 지원합니다. 디지털 플랫폼은 더 빠른 대출 승인, 더 넓은 도달, 그리고 더 나은 금융 포함 모두 도시와 농촌 지역 때문에 은행 계정과 더 많은 사람들이 인스턴트, 종이 신용을 원하지 않는 많은 사람들이 있기 때문에.

예를 들어, 11월 2025일, Startup Common Application Journey는 인도 금융 서비스 부서에서 Jan Samarth Portal에서 사용할 수 있습니다. 이것은 모든 공공 부문 은행에서 온라인으로 대출을 신청합니다. 플랫폼은 PAN, GST 및 신용 국에서 데이터를 결합하여 최대 ₹ 20의 신용을 쉽게 얻을 수 있습니다. 여성 기업가 특별한 혜택을 받으세요.

시장 보고서 Scope

디지털 대출 시장 보고서 적용

| 공지사항 | 이름 * | ||

|---|---|---|---|

| 기본 년: | 2024년 | 2025년에 시장 크기: | 50-100 원 |

| 역사 자료: | 2020년에서 2024년 | 예측 기간: | 2025에서 2032 |

| 예상 기간 2025년에서 2032년 CAGR: | 11.7% 할인 | 2032년 가치 투상: | 50-100 원 |

| 덮는 Geographies: |

| ||

| 적용된 세그먼트: |

| ||

| 회사 포함: | Abrigo, ARGO, Black Knight, 내장 기술, BNY Mellon, Cu Direct, Decimal Technologies, Docutech, EdgeVerv, Finastra, FIS, Fiserv, HES Fintech, ICE Mortgage Technology, Intellect Design Arena, JurisTech, Newgen Software, Nucleus Software, Oracle, Pega, Roostify, RupeePower, SAP, Sigma Infosolutions, Symitar, Tavant, TCS, Wiz, Wiz, Wiz, Wiz, Wiz, Wiz, Wiz, Wiz, Wiz, Wiz, Wiz, Wiz, | ||

| 성장 운전사: |

| ||

| 변형 및 도전 : |

| ||

75개 이상의 매개변수에 대해 검증된 매크로와 마이크로를 살펴보세요: 보고서에 즉시 액세스하기

디지털 대출 시장 드라이버

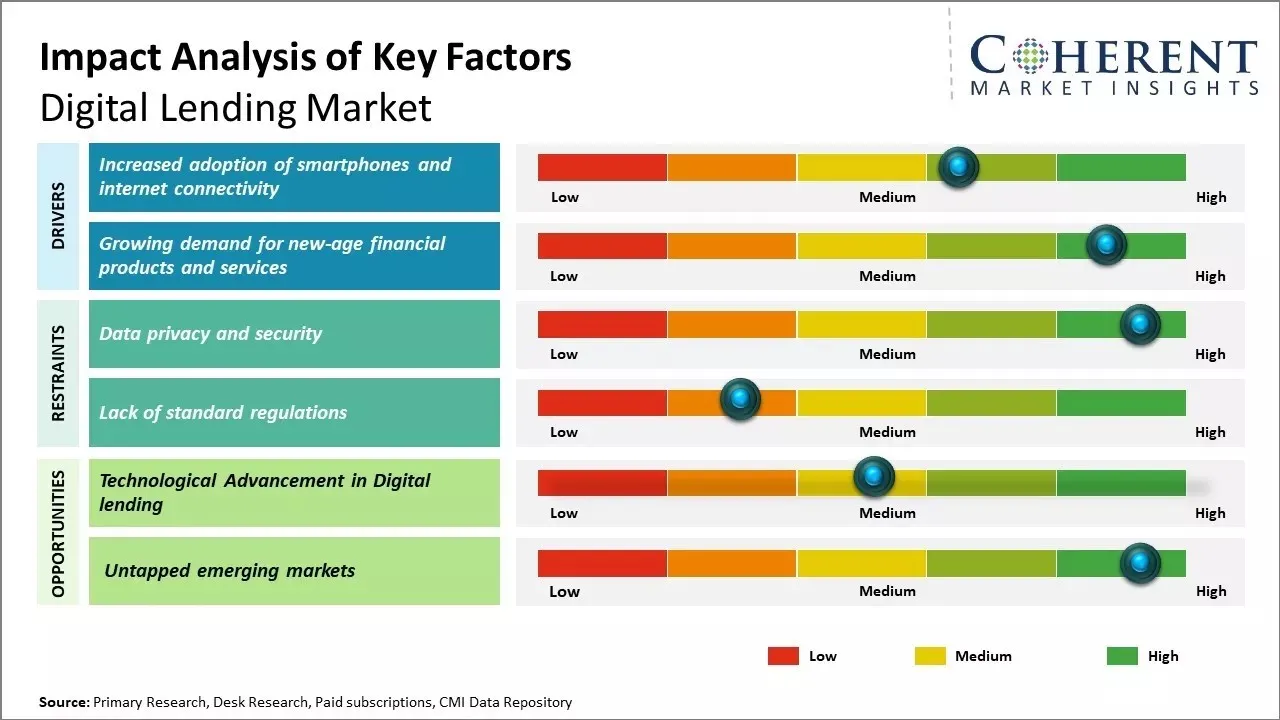

스마트폰 및 인터넷 연결의 채택 증가

급속한 성장으로스마트 폰사용자 및 인터넷 연결 모두 개발 및 개발 economies, 디지털 대출 서비스에 대 한 큰 수요가 있다. 스마트 폰을 통해 인터넷에 액세스하는 사람들의 수는 지난 5 년 만에 폭발적으로 증가했습니다. 스마트 폰은 이제 덜 비싸고 가장 기본적인 모델은 랜딩 앱의 수를 실행할 수 있습니다. 이제까지 정식 은행을 얻을 수없는 수백만 명의 사람들이 휴대 전화에서 빠르고 쉽게 대출을받을 수 있습니다.

고속 4G 네트워크의 광대한 가용성은 더 대중에게 디지털 대출을 만듭니다. 사람들은 이제 은행 지점으로 갈 필요없이 집이나 직장에서 대출을 신청할 수 있습니다. 이것은 계획되지 않는 비용을 위해 돈을 빨리 필요로 하는 고객을 위한 immense 추가입니다. 이 디지털 방식으로 변화는 또한 전통적인 방법 보다는 더 낮은 비용에 그(것)들을 도달하기 위하여 lenders를 도왔습니다.

신규 금융상품 및 서비스에 대한 수요 증가

삶의 변화와 삶의 변화와 함께, 다양한 요구에 더 맞춤화되고 전문화된 금융 솔루션을위한 놀라운 요구 사항이 있습니다. 이전의 필요는 통보 avenues를 통해 성취되었거나 전혀 해결되지 않았습니다. 기존의 은행의 강성, 문서 및 반환 시간은 큰 규모에서 차별화 된 제품을 제공 할 수 없습니다. 그러나 디지털 대출 플랫폼은 새로운 솔루션으로이 취약점을 채울 수 있습니다.

작은 티켓 개인 대출에 대 한 큰 수요가 있다. 자금, 일회 비용, 휴가 및 기타. Millennials는 저축을 사용하지 않고 온라인으로 쇼핑하는 즉시 신용 해결책을 원합니다. 새로운 기업은 수요에 사기 위해 더 짧은 통지에 자본 또는 재고 기금을 필요로 합니다. Digital lenders는 프로파일과 위험 평가를 철저히 이해한 후 각 세그먼트에 맞는 대출 프로그램을 설계했습니다. 또한, 교체 데이터 세트 및 새로운 분석 모델의 사용은 은행에 의해 거부되는 고객에게 대출의 승인을 활성화했습니다. 더 포괄적이고 주문을 받아서 만들어진 모형을 향한 이 교대는 시장 성장을 몰고 있습니다.

디지털 대출 시장 기회

디지털 대출의 기술 발전

기술로 대출 프로세스를 간소화하고, 더 빠르고, 더 편리한 차용인에게, 디지털 대출에 대한 수요가 상승했습니다. 물리적 분기의 제거는 간소화 된 작업과 낮은 오버 헤드 비용을 허용합니다. 데이터 분석은 더 많은 고객 그룹에 대한 더 나은 평가 위험을 돕기 위해 신용에 대한 액세스를 확장하고 디지털 대출 시장 예측의 강력한 순간을 전 세계적으로 제공합니다.

분석 Opinion (전문 Opinion)

디지털 대출 시장 가치는 기술 채택, 금융 포함, 소비자 행동을 주도하는 급속한 확장을 경험하고 있습니다. AI, 기계 학습 및 클라우드 기반 플랫폼은 점점 늘어나고, 사기 탐지 및 운영 효율을 향상시키기 위해 배포되었으며, 대출을 신속하게 확장하고 비용을 절감 할 수 있습니다.

디지털 대출은 크게 신용에 대한 액세스를 확장, 특히 신흥 시장에서. 인도에서 fintech NBFCs는 FY 2024–25에 있는 1,06,548의 crore의 10개의 crore 개인적인 대출을 통해, 디지털 플랫폼이 어떻게 underserved 세그먼트에 도달하는지 결정했습니다. 소비자 채택은 또한 가속됩니다: 미국에서는, 디지털 방식으로 수로는 구입 ‐now-pay-later 이익 인기와 같은 제품과 더불어 2025년까지 개인 대출 근원의 60% 이상를 위한 계정에 예상됩니다.

그러나, 위험 persist. 급속한 신용 성장은 과태율을 증가할지도 모르고, 규제 기구는 아직도 많은 지역에서 진화합니다. 사기 방지 및 KYC 준수를 포함한 운영적 과제는 중요하지 않습니다. 경제 휘발성 더 압력 디지털 대출, 특히 고주파 작은 대출에 대 한.

전반적으로 디지털 대출 시장은 경쟁적인 성장 기회를 제시하지만 지속 가능한 확장은 강력한 위험 관리, 규제 정렬 및 보안, 확장성 및 포괄적 인 신용 액세스를 보장하기 위해 기술적 분석에 의존합니다.

디지털 대출 산업 뉴스

- 에서 11월 2025, 슈퍼. Money는 Flipkart에서 새로운 fintech 플랫폼으로 지금 구매, Pay Later (BNPL) 및 UPI 기반 신용 제품을 제공합니다. 이 서비스는 e-commerce와 함께 체크 아웃에서 즉시 크레딧을 제공합니다. 그것은 인도의 디지털 첫 번째 소비자를 목표로하고있다. 이 움직임은 디지털 대출 공간에서 Flipkart의 존재를 강력하고 내장 된 기술 중심 신용 솔루션을 통해 전통적인 신용에 액세스하지 않는 사람들을 지원한다.

- 캐나다의 디지털 은행 인 VersaBank는 11 월 2025에서 새로운 CMHC 대출 프로그램을 시작했습니다. 과도한 운영비가 없어야 하며, 프로젝트는 최소 CAD 2 백만 이상의 매출을 총 2026로 가져야 합니다. VersaBank는 디지털 인프라를 사용하여 기술 중심의 모기지 대출 공간에서 지속적으로 확장합니다.

- 8월 2023일, 인도(RBI)의 예비 은행은 'frictionless credit'을 제공하는 공개 기술 플랫폼에 디지털 대출을위한 새로운 파일럿 프로젝트를 출시 할 계획이라고 발표했습니다. 이 플랫폼은 중앙 은행이 소유한 자회사인 Reserve Bank Innovation Hub (RBIH)에 의해 개발되고 있습니다.

- 8월 2023일사이트맵, Biz2Credit의 밑에 주요한 디지털 대출 소프트웨어 A 서비스 (SaaS) 플랫폼은, Maadhyam 플랫폼을 통해 자산 성과 관리를 전문화하는 TrueBoard와 파트너했습니다. 파트너십은 소매 및 소규모 비즈니스 대출에서 Non-Performing Assets (NPAs)의 성장 우려를 해결하는 것을 목표로합니다.

시장 Segmentation

- Insights 제공 (Revenue, USD Bn, 2025 - 2032)

- 회사 소개

- 제품정보

- 배포 모드 통찰력 (Revenue, USD Bn, 2025 - 2032)

- 클라우드

- 온-프레미스

- 최종 사용자 통찰력 (Revenue, USD Bn, 2025 - 2032)

- 은행

- 신용 조합

- 사이트맵

- 지역 통찰력 (Revenue, USD Bn, 2025 - 2032)

- 북아메리카

- 미국

- 한국어

- 라틴 아메리카

- 인기 카테고리

- 아르헨티나

- 주요 시장

- 라틴 아메리카의 나머지

- 유럽 연합 (EU)

- 한국어

- 미국

- 한국어

- 담당자: Mr. Li

- 러시아

- 유럽의 나머지

- 아시아 태평양

- 중국 중국

- 주요 특징

- 일본국

- 담당자: Ms.

- 대한민국

- 사이트맵

- 아시아 태평양

- 중동 및 아프리카

- GCC 소개 국가 *

- 대한민국

- 중동 및 아프리카의 나머지

- 북아메리카

- 키 플레이어

- 아브리고

- 사이트맵

- 블랙 나이트

- 내장 기술

- BNY 멜론

- Cu 직접

- Decimal 기술

- 도큐텍

- 다운로드

- 뚱 베어

- 사이트맵

- 숙박 플랜

- HES 핀테크

- 한국어 Mortgage 기술

- Intellect 디자인 아레나

- 주리스테크

- Newgen 소프트웨어

- Nucleus 소프트웨어

- 주요 특징

- 뚱 베어

- 계정 관리

- 채용정보

- SAP 지원

- Sigma 정보 솔루션

- 이름 *

- 제품 정보

- 사이트맵

- 스낵 바

- 턴키 대출

- 공유하기

- 위즈니

이름 *

1차 연구 인터뷰

- 금융 및 금융 교육기관

- 디지털 대출 플랫폼 공급자

- Fintech 솔루션 개발자

- 신용 위험 분석

- 이름 *

데이터베이스

- Bloomberg 터미널

- Thomson Reuters 에콘

- S&P 자본금

- CB 통찰력

- 크런치베이스

- 이름 *

회사 소개

- Forbes 금융

- 은행

- 지불 조건

- Banking 기술 잡지

- 결제 소스

- 이름 *

학회소개

- 은행 및 금융

- 국제금융학회

- 금융 연구 편지

- 금융 서비스 연구

- 이름 *

신문

- 금융 시간

- 벽 거리 저널

- 이름 *

- Bloomberg 뉴스

- 경제 시간 (인도)

- 이름 *

회사연혁

- 금융 서비스 정보 공유 및 분석 센터 (FS-ISAC)

- FinTech 홍콩 협회

- 유럽 FinTech 협회

- 국립 자동화 Clearing House Association (NACHA)

- 이름 *

공공 도메인 소스

- 세계은행 열린 Data

- 국제 통화 기금 (IMF)

- 미국 연방 규정

- 국제 정착 은행 (BIS)

- 정부 금융 통계청

- 이름 *

공급 업체

- 사이트맵 Data Analytics 도구

- 보조 CMI 지난 8 년간의 정보의 이전 저장소

정의:디지털 대출 시장은 인공 지능, 기계 학습, 클라우드 컴퓨팅, 블록 체인 및 빅 데이터 분석과 같은 기술을 사용하여 대출 프로세스를 단순화하고 자동화하고 디지털 대출 시장을 가능하게합니다. 이것은 대출 응용 프로그램을 신속하게 평가 할 수 있습니다, 식별, 신용 위험을 평가, 대출 제공을 사용자 정의하고 디지털 플랫폼을 통해 원활한 디버거 및 컬렉션을 활성화. 디지털 대출 솔루션은 대출을 개선하는 데 도움이, 비용을 절감하고 완전히 디지털 대출 수명주기를 통해 고객 경험을 강화하면서 위험을 줄일 수 있습니다.

공유

저자 정보

Monica Shevgan은 상임 경영 컨설턴트입니다. 그녀는 정보 및 통신 기술 분야의 전문 지식을 바탕으로 시장 조사 및 비즈니스 컨설팅 분야에서 13년 이상의 경험을 보유하고 있습니다. 전략적 의사 결정에 도움이 되는 고품질 통찰력을 제공한 실적을 바탕으로, 그녀는 조직이 비즈니스 목표를 달성하도록 돕는 데 전념하고 있습니다. 그녀는 첨단 기술, 엔지니어링, 운송을 포함한 다양한 분야에서 수많은 프로젝트를 성공적으로 저술하고 멘토링했습니다.

독점적인 트렌드 보고서로 전략을 혁신하세요:

자주 묻는 질문