2025~2032년 글로벌 자산 관리 플랫폼 시장 규모 및 예측

글로벌 자산 관리 플랫폼 시장은 2025년에 67억 2천만 달러 규모로 추산되며 2032년에는 178억 8천만 달러에 도달하여 2025년부터 2032년까지 연평균 성장률(CAGR) 15.0%을 보일 것으로 예상됩니다.

이 보고서에 대해 자세히 알아보세요, 무료 샘플 다운로드

글로벌 자산 관리 플랫폼 시장의 주요 시사점

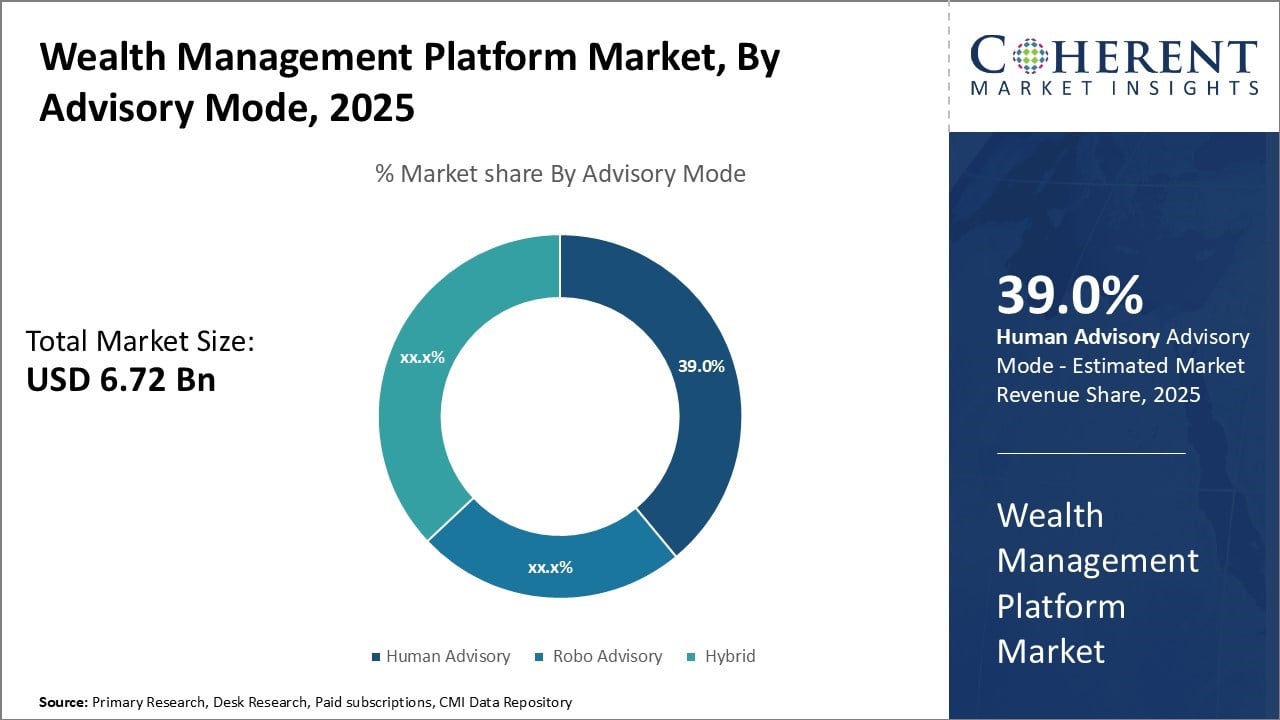

- 자문 모드 측면에서 인간 자문 부문은 2025년 시장 점유율 39. 0%를 차지할 것으로 예상됩니다.

- 배포 측면에서 클라우드 기반 부문은 2025년에 64.6 % 점유율을 차지할 것으로 예상됩니다.

- 최종 사용 산업 측면에서 은행 부문은 2025년 전 세계 자산 관리 플랫폼 시장에서 45.7 % 점유율을 차지할 것으로 예상됩니다.

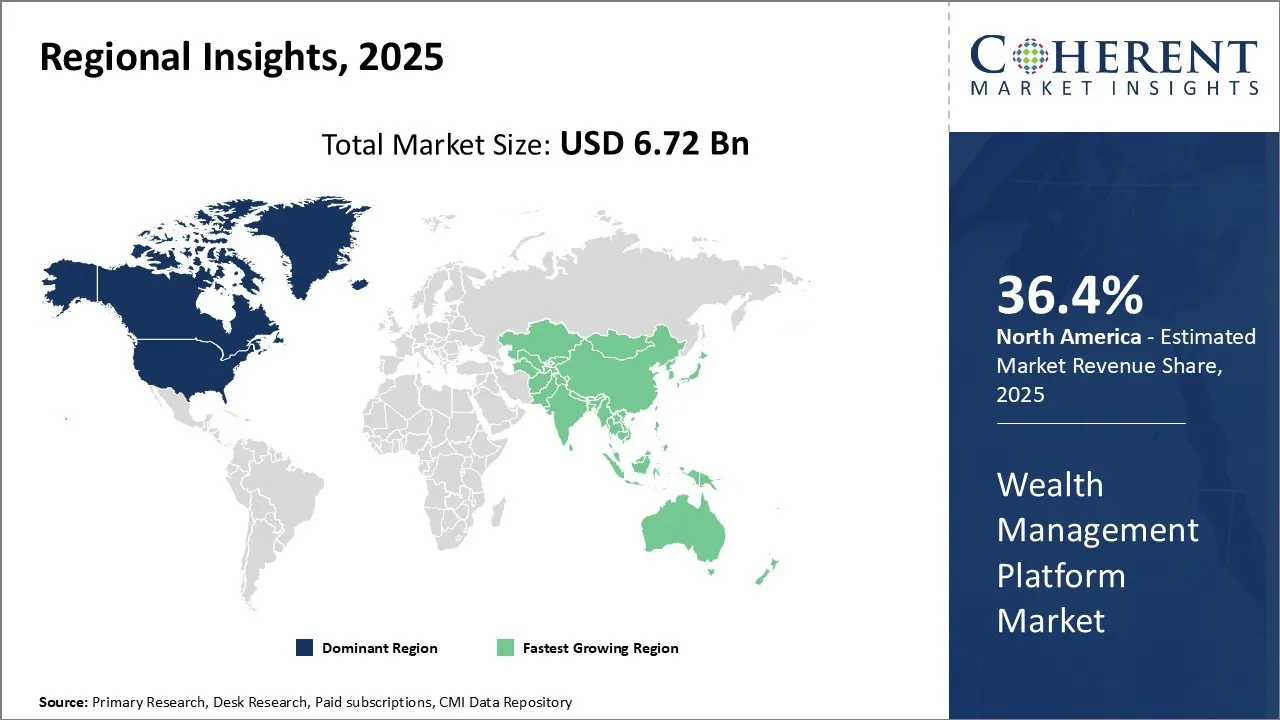

- 북미는 전 세계 자산 관리 플랫폼 시장에서 선두주자로 자리매김했습니다. 이 지역은 2025년 시장 점유율의 36.4 %를 차지할 것으로 예상됩니다.

AI가 글로벌 자산 관리 플랫폼 시장에 미치는 영향

인공 지능은 자산 관리 플랫폼 시장을 근본적으로 변화시켜 전례 없는 개인화, 효율성 및 접근성을 가능하게 합니다.

- 자산 관리 회사는 AI를 사용하여 반응형 조언에서 예측형 조언으로 전환하고 데이터를 분석하여 시장 변화를 예측하고 포트폴리오를 사전에 조정함으로써 기능이 27% 향상되었다고 보고했습니다.

- AI는 고급 데이터 분석(위성 이미지 및 사회적 정서와 같은 비전통적인 소스 포함)을 통해 포트폴리오 최적화에 큰 영향을 미치고 생성 AI를 사용하여 워크플로를 모니터링하고 편차를 표시함으로써 규정 준수를 개선하고 있습니다.

- UBS와 같은 선두 기업은 연중무휴 고객 셀프 서비스 및 개인화된 추천을 위해 AI 챗봇과 가상 비서를 구현하고 있으며, 그 결과 이러한 솔루션을 사용하는 기관의 경우 18개월 이내에 관리 자산이 32% 증가했습니다.

시장 개요

빠른 디지털화와 온라인 거래 활동의 급증은 자산 관리 플랫폼 판매를 촉진하는 주요 동인입니다. 로봇 자문 서비스와 가상 재정 지원 솔루션의 채택이 늘어나면서 최종 사용자는 자신의 부를 보다 효율적으로 관리할 수 있게 되어 업계 수익 성장에 크게 기여하고 있습니다.

주요 플랫폼 제공업체가 제공하는 관리형 계정 솔루션과 보고 기능으로 인해 수요가 더욱 늘어나고 있습니다. 빅 데이터 분석 및 AI의 지속적인 기술 발전은 앞으로도 시장 참가자들에게 수익성 있는 비즈니스 기회를 지속적으로 창출할 것입니다. 개발도상국의 인터넷 확산 증가는 자산 관리 플랫폼 시장의 수익 성장을 촉진하는 원동력이기도 합니다.

시장 드라이버

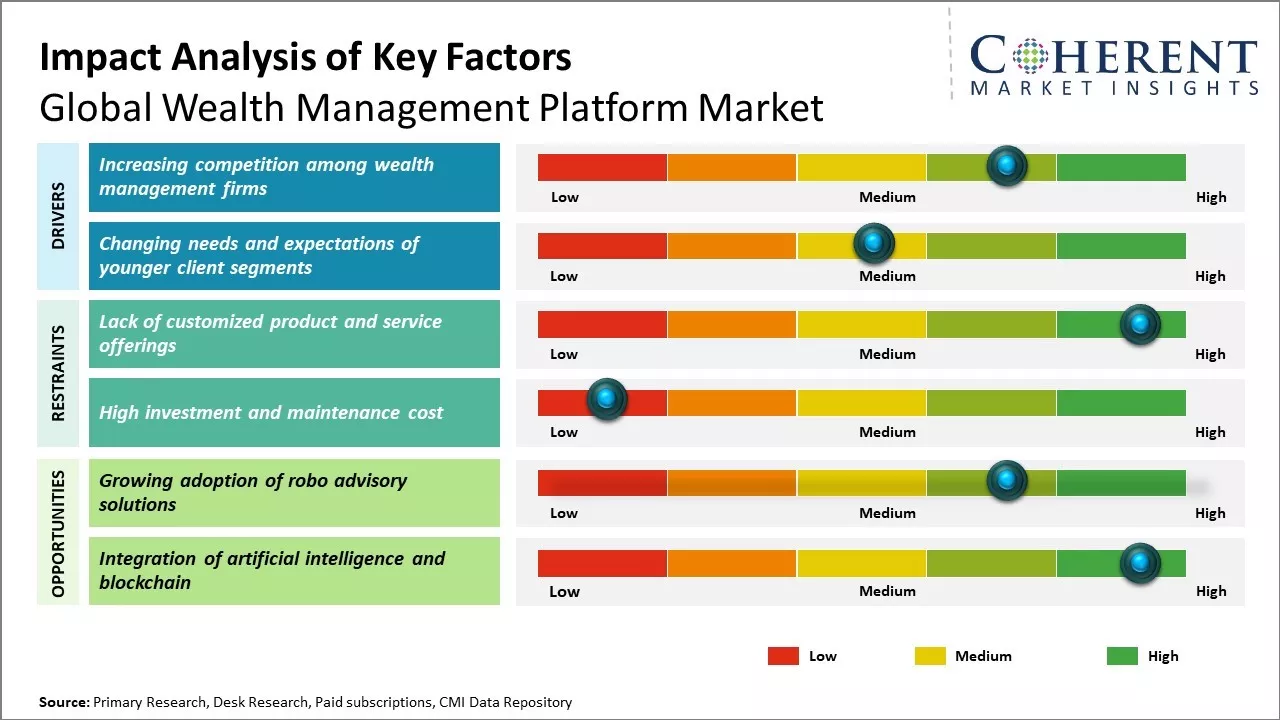

Wealth Management Firm 중의 경쟁 증가

글로벌 자산 관리 산업은 지난 10 년 동안 엄청난 성장을 보았으며, 주요 시장에서 높은 수준의 인구가 상승했습니다. 더 많은 돈이 분야로 흐르는 상태에서 경쟁은 잠재 고객과 자산을 유치하기 위해 모든 크기의 부장 중 점점 늘어나고 있습니다. 대형 인큐베이트 플레이어는 기존의 오퍼링을 확장했으며, 선택 획득을 통해 역량을 강화하고 도달합니다. 동시에 새로운 독립적 인 부티크 자문 회사에 상승하고 더 개인화 된 서비스로 도전을 설치했습니다.

Wealth Managers는 더 강력하고 기술적으로 고급 솔루션을 고객에게 제공 할 필요가 인식합니다. 이것은 다양한 자산 관리 플랫폼에 대한 더 큰 수요를 연료를 공급하여 유선 운영, 전력 디지털 상호 작용을 돕고 클라이언트 보유 및 성능에 대한 포괄적 인 통찰력을 제공합니다. 통합된 전망, 정교한 계획 도구, 맞춤형 고객 경험 및 견고한 보안을 제공하는 플랫폼은 이러한 경쟁력 있는 환경에서 점점 더 많은 것을 추구합니다.

Younger Client Segments의 요구와 기대

글로벌 하이넷워스 인구는 더 젊고 디지털화 된 세대와 함께 진화하고 있으며, 이제 중요한 자산을 보유하고 전통적인 자산 관리의 완전한 오버하울을 요구하고 있습니다. 이 새로운 클라이언트는 지속 가능성, 사회적 영향 및 기술 지원 금융 계획에 강한 초점과 함께 일상적인 앱 경험을 반영하는 빠르고 개인화 된 디지털 상호 작용을 기대합니다. 이러한 요구를 충족시키기 위해 부 자문 회사는 맞춤형 디지털 인터페이스, 자동화 된 목표 기반 투자 및 통합 ESG 기능을 제공하여 고객을 유치하고 유지해야합니다.

현재 이벤트와 그 영향

현재 행사 | 묘사와 그것의 충격 |

중앙 은행 Monetary 정책 교대 |

|

Geo Politicsal Volatility Reshaping 투자 전략 |

|

75개 이상의 매개변수에 대해 검증된 매크로와 마이크로를 살펴보세요: 보고서에 즉시 액세스하기

항문 뷰

- 글로벌 자산 관리 플랫폼 시장은 높은 수준의 개인과 정교한 도구에 대한 수요를 창출함으로써 중요한 성장을 위해 설정됩니다. 북아메리카가 현재 지배하는 동안, 아시아 태평양은 가장 강력한 확장을 위해 poised.

- 플랫폼은 금융 계획 및 포트폴리오 관리 도구를 강화하고 기업 고객을위한 대안 데이터를 탐구하고 있습니다. 그러나 글로벌 규정은 도전을 느낀다. 시장 진출을 위한 현지 협력을 중단한다.

- robo-advisory 솔루션의 상승은 FinTechs와 함께 혁신하거나 파트너에 대한 전통적인 부 관리자를 밀어, 더 흰색 라벨 솔루션을 선도합니다. 플랫폼은 AI, ML, 데이터 분석 및 보안을 보장하는 동안 하이퍼 개인화 된 경험을 제공하는 경쟁력 있는 가장자리를 얻을 수 있습니다.

시장 기회: Robo advisory Solutions의 Adoption 성장

robo 자문 솔루션의 성장 채택은 글로벌 자산 관리 플랫폼 시장에서 엄청난 기회를 제공합니다. 기술이 더 정교하고, 로보 자문 솔루션은 투자자가 저비용, 자동화 자산 관리 서비스를 제공함에 따라 인기를 얻고 있습니다. 이 디지털 자문은 일정한 인간 감독을 위한 필요 없이 클라이언트를 위한 투자 포트폴리오를 구축하고 관리할 수 있는 알고리즘 기반 포트폴리오 관리 도구를 사용합니다.

Robo advisors는 전통적인 부장에 다양한 이점을 제공합니다. 그들은 매우 낮은 수수료, 종종 약 0.25-0.5%, 대량에 대 한 저렴 한 투자. 로보 고문은 자동화에 의해 구동된다, 그들의 서비스는 사용할 수 있습니다 24/7, 그들은 효율적으로 작은 포트폴리오를 관리 할 수 있습니다. 또한, 연구 결과 robo 고문은 종종 인간 고문의 의사 결정에 영향을 미칠 수있는 감정적 인 영향없이 비공식적 인 투자 모델을 개발합니다. 그들의 투자 전략은 과거 시장 동향과 자산 클래스의 성능에만 근거합니다.

글로벌 Wealth Management 플랫폼 시장 Insights, 자문 모드

자문 모드의 관점에서 인간의 자문 세그먼트는 보유 할 것으로 예상된다 0% 할인 2025년 시장에서 시장 점유율은 경험있는 전문가에게서 개인화한 지도를 위해 클라이언트의 수요에 owing. 자산 포트폴리오는 점점 더 복잡해지고, 주식과 채권에서 다양한 자산 클래스의 경쟁으로 대체 투자, 개별 투자자는 특정 금융 목표와 위험 평가에 맞는 맞춤형 자산 관리 전략을 추구합니다. robo advisors는 낮은 비용의 솔루션을 제공하지만, 그들은 자격이 된 금융 자문가에 의해 제공 된 맞춤형 조언과 손 파악과 일치 할 수 없습니다. 부동산 계획, 세금 책임 및 기업가 등 복잡한 필요와 대형 포트폴리오 또는 그 관리에 특히 중요합니다.

Human advisors는 지속적으로 macroeconomic, geo Politicsal 및 업계 조건을 변경하여 권장 사항을 조정합니다. 그들은 교육 자격뿐만 아니라 다른 클라이언트 프로파일과 상호 작용하는 몇 년의 경험을 통해 기술 nuanced 계획. 자문 회사는 CFA 또는 강력한 산업과 같은 인증과 함께 시즌 전문가를 모집하는 데 중점을두고 높은-net-worth 개인 (HNWIs) 고객을 유치하고 유지하는 데 중점을 둡니다. 인간적인 접촉은, 지명된 고문의 책임과 더불어, 또한 그들의 부의 주위에 클라이언트의 감성적인 양을 돕습니다. 이 개인화 된 참여 모델은 bot 구동 상호 작용과 비교하여 장기적인 신뢰 관계를 구축하는 데 더 효과적입니다.

글로벌 Wealth Management 플랫폼 시장 Deployment의 통찰력

배포 측면에서 클라우드 기반 세그먼트가 보유 할 것으로 예상됩니다. 6.6% 할인 2025 년 공유, 온프레미스 시스템의 장점에 의해 구동. Wealth 및 자산 관리자는 유연성, 확장성 및 클라우드 인프라에서 제공하는 더 낮은 업 프론트 비용을 선호합니다. 그것은 하드웨어, 소프트웨어, 지원 직원에 대한 큰 자본 지출을 피할 수 있습니다 현장 서버를 유지에 필요한. 클라우드 공급 업체는 시스템 가동 시간, 용량, 데이터 보안 및 유료 사용 모델을 통해 업그레이드를 보장합니다. 부 기술 회사는 사업량에 근거를 둔 가동 비용 변하기 쉬운을 지키는 가능하게 합니다 오히려 사용되지 않는 on-premise 수용량으로 안장됩니다.

클라우드 솔루션은 어디서든 통합된 데이터 환경을 통해 협업을 촉진합니다. 팀은 클라이언트 정보를 안전하게 접근하고 인터넷 연결 장치에서 포트폴리오를 관리할 수 있습니다. pandemic 도중 성장된 잡종 일 문화는 가동 가능한, 먼 일 공구를 위한 더 강화된 수요가 있습니다. 클라우드 플랫폼은 목표 기반 금융 계획, 위험 프로파일링, 포트폴리오 리밸런싱 등 다른 타사 애플리케이션과 원활하게 통합됩니다. 그들의 확장 가능한 아키텍처는 인프라 제한없이 새로운 클라이언트 및 고문의 신속한 내장을 지원합니다. 이 돕는 부장은 동일한 비용 기초를 가진 고객 및 지리적 지역을 봉사합니다. 전반적으로 클라우드 기반 플랫폼은 부텍 운영 전반에 걸쳐 efficiencies를 구동하기 위해 on-premise 시스템에서 선호하는 설정으로 나뉩니다.

글로벌 Wealth Management 플랫폼 시장 End-use Industry의 통찰력

끝 사용 기업의 기간에서는, 은행 세그먼트는 파악할 것으로 예상됩니다 77% 할인 2025년 글로벌 자산 관리 플랫폼 시장 점유율은 자산 관리 서비스를 강화하기 위해 노력합니다. 전통적인 은행은 헌신적인 부텍 disruptors 및 robo advisors/fintech entrants에서 우수한 디지털 경험을 제공 하 고 경쟁에 직면. 고객 유지를 보장하기 위해 은행은 광범위한 서비스 포트폴리오를 통해 금융 데이터를 통합하는 자산 관리 플랫폼을 채택하는 데 투자하고 있습니다.

대량 시장 클라이언트는 온라인 포털을 통해 기본 조언 및 투자 옵션에 액세스 할 수 있습니다. Priority 세그먼트는 목표 기반 부텍 도구에 의해 지원되는 관계 관리자의 헌신적인 부 계획을받습니다. HNWI 개인을 위해, 은행은 목표 기반 계획, 포트폴리오 관리, 통합 플랫폼 접근을 통해 신뢰 / 교육 솔루션을 배포합니다. 신흥 시장에서의 affluence 증가로, 은행은 또한 제품 제안을 확장하고 해외 고객 서비스를 개선하기 위해 플랫폼을 활용합니다. 전반적으로, 부텍은 데이터 통찰력을 활용하고 향상된 고객 경험을 제공합니다.

지역 통찰력

이 보고서에 대해 자세히 알아보세요, 무료 샘플 다운로드

북미 Wealth Management Platform 산업 동향 및 시장 분석

북미는 글로벌 자산 관리 플랫폼 시장에서 지배적 인 플레이어로 설립되었습니다. 지역은 계정으로 예상됩니다. 4.6% 할인 2025년 시장 점유율 이것은 주요 금융 기관 및 지역의 높은 처분할 수 있는 소득의 존재에 특성화될 수 있습니다.

북미 지역의 자산 및 자산 관리자는 새로운 기술을 채택하여 서비스 제공을 강화하고 경쟁력을 확보합니다. 그들은 정기적으로 금융 포트폴리오 및 조언에 대한 원활한 연결 및 주변 시간 접근을 고객에게 제공하는 플랫폼 인프라를 업그레이드합니다.

Asia Pacific Wealth Management Platform의 시장 연구 시장: 열쇠 연락처 지역 통찰력

아시아 태평양 지역은 전 세계적으로 자산 관리 플랫폼에 가장 빠르게 성장하는 시장으로 출범했습니다. 이 meteoric 상승은 상승하는 affluence에 의해 설명될 수 있습니다, 높 네트워크 개인의 증가 수, 저축의 재정화, 그리고 지역에 있는 투자자의 위험 반환 선호. 중국과 인도와 같은 국가는 지난 10 년 동안 경제 성장과 부 창조를 가속화했다.

플랫폼 공급자는 현지 운영을 수립하고, 국내 은행 및 자산 관리자와 혁신적인 솔루션 및 위조 파트너십을 실행하여 이러한 역동적에 자본을 투자했습니다. 아시아 태평양 연료 플랫폼에서 끊임없이 진화하는 자산 관리 생태계는 금융 기관이 현대 투자자를 제공하기 위해 디지털화로 채택됩니다.

미국 Wealth 관리 플랫폼 산업 동향 및 시장 분석

미국 부 자산 관리 플랫폼 산업은 정교한 디지털 경험을 기대하는 높은 수준의 개인의 성장 인구에 의해 구동됩니다. AI 및 기계 학습과 같은 고급 기술을 통합하는 데 중요한 푸시로 이끌고 있습니다. Hyper-personalized Investment Advisory 서비스의 광범위한 채택과 함께.

예를 들어, 많은 전통적인 회사는 이제 기존의 자산 관리 플랫폼 또는 FinTech와의 제휴를 통해 자동화, 목표 기반 투자 및 통합 ESG 기능을 제공하는 FinTech와 파트너 관계를 맺고 전통적인 사내 모델에서 명확한 이동을 촉진하여 일상적인 응용 프로그램을 간소화합니다.

인도 Wealth 관리 플랫폼 산업 동향 및 시장 분석

인도 부 자산 관리 플랫폼 산업은 빠르게 성장하는 기반에 의해 구동되는 역동적 인 변환을 경험하고 디지털 방식으로 거친 젊은 세대. 이것은 고급, 일상적인 앱 경험을 미러링하는 Hyper-personalized 디지털 솔루션에 대한 상당한 수요를 연료를 공급했습니다.

예를 들어, 인디언 회사는 Wylth 및 Systango가 제공하는 백 라벨 자산 관리 플랫폼을 채택하고 실시간 추적 및 맞춤형 투자 계획과 같은 기능과 함께 자동화 된 목표 기반 투자를 제공 할 수 있도록하는 Wylth 및 Systango가 제공하는 것과 같은 백 라벨 자산 관리 플랫폼을 채택하고 ESG 기능을 통합하고 인도에서 지속 가능한 투자의 상승 인식과 일치합니다. 이 변화는 편리, 투명성 및 윤리적 고려사항을 우선적으로 하는 고객 유치 및 유지에 중요합니다.

시장 보고서 Scope

Wealth Management Platform 시장 보고서 적용

| 공지사항 | 이름 * | ||

|---|---|---|---|

| 기본 년: | 2024년 | 2025년에 시장 크기: | USD 6.72 파운드 |

| 역사 자료: | 2020년에서 2024년 | 예측 기간: | 2025에서 2032 |

| 예상 기간 2025년에서 2032년 CAGR: | 15.0 % 할인 | 2032년 가치 투상: | 50-100 원 |

| 덮는 Geographies: |

| ||

| 적용된 세그먼트: |

| ||

| 회사 포함: | Avaloq Group AG, Backbase, Broadridge Financial Solutions, Inc., Comarch SA, Dorsum Limited, FIS, Fiserv Inc., InvestCloud, InvestEdge, Inc., 프로필 소프트웨어, Prometeia, SEI Investment Company, SS & C Technologies, Inc., Tata Consultancy Services 및 Temenos 본사 SA. | ||

| 성장 운전사: |

| ||

| 변형 및 도전 : |

| ||

75개 이상의 매개변수에 대해 검증된 매크로와 마이크로를 살펴보세요: 보고서에 즉시 액세스하기

Global Wealth Management Platform 기업 뉴스

- Envestnet은 자산 관리 기술 및 서비스의 선도적 인 공급자 인 Envestnet에서 Fidelity Institutional와 전략적 파트너십을 발표했습니다.

- 2025년에, Addepar Alts 데이터 관리 AI-enabled 기술을 도입하여 대안 투자를 처리하는 복잡한 프로세스를 단순화하여 플랫폼 내에서 직접 통찰력을 제공합니다.

- 에 2월 20, 2025, 투자클라우드 그리고 Apollo Global Management는 Private Markets Account(PMA) Network를 출시하는 파트너십을 체결했습니다. 단일 자문 플랫폼 내에서 공공 및 민간 시장 자산의 통합 관리를 가능하게하는 혁신적인 생태계입니다.

- 6월 2023일, PureFacts Financial Solutions는 투자 관리 업계의 수익 관리 솔루션의 선두 주자로서 수수료 및 청구 계산 엔진이 Pershing X의 Wove 부 관리 플랫폼, BNY Mellon의 기술 공급자 및 새로운 비즈니스 단위로 통합 될 것이라고 발표했습니다. 이 통합은 부유 할 수 있습니다 회사연혁 Pershing X 플랫폼을 사용하여 조직은 더 적은 오버 헤드 및 자동화, 정확하고 반복 가능한 워크플로우를 통해 가치의 모든 달러에 대해 더 나은 계정을 만들 수 있습니다.

- 2월 2023일, 남인은행은 전국적 입지와 9년 이상의 유산을 가진 인도 기반 민간 부문 은행인 Geojit Financial Services와 제휴하여 35년 이상의 경험을 가진 인도 최고의 투자 서비스 회사 중 하나인 Geojit Financial Services와 제휴하여 자산 관리 플랫폼을 구축하고 있습니다. 사이트맵 Wealth는 시장에서 사용할 수있는 최고의 금융 상품에 투자하여 은행의 높은 순의 가치 (HNI) 고객을 지원하는 것을 목표로합니다. 플랫폼은 포트폴리오 관리 서비스, 대안 투자 자금, 체계적인 투자 계획, 상호 자금, 채권, 부동산 자금 및 구조화 된 제품을 제공합니다.

- 2월 2023일, Wells Fargo & Company는 자산에 약 USD 1.9 조 달러를 가진 주요한 금융 서비스 회사 및 3개의 미국 가구에서 1개 봉사하고, 부자 관리 계정으로 소비자를 위한 디지털 플랫폼을 소개했습니다.

Emerging 신청

- 부 관리의 AI 응용 프로그램은 강화 된 사기 탐지 및 크로스 국경 세 최적화를위한 전문화 된 플랫폼을 위해 행동 생체 인식을 포함하지만, 이러한 널리 채택되지 않습니다.

- 자산 관리의 미래는 실시간 환경 데이터를 기반으로 조정되는 기후 위험 계량 포트폴리오를 만드는 AI 기반 도구가 될 것입니다.

- 주요 미래 응용 프로그램은 AI 중심의 재생 자산 전송입니다. 이 시스템은 가족 통신 및 레거시 목표를 자동화하고, 분쟁과 세금 불평을 줄이기 위해 목표로.

시장 Segmentation

- 자문 모드

- 인간 자문

- Robo 자문

- 채용 정보

- 으로 Deployment

- 클라우드 기반

- 온-프레미스

- End-use 산업

- 은행

- 투자 관리 사무소

- 거래 및 교환 회사 소개

- 회사 소개

- 이름 *

- 지역별

- 북아메리카

- 미국

- 한국어

- 라틴 아메리카

- 인기 카테고리

- 아르헨티나

- 주요 시장

- 라틴 아메리카의 나머지

- 유럽 연합 (EU)

- 한국어

- 미국

- 이름 *

- 한국어

- 담당자: Mr. Li

- 러시아

- 유럽의 나머지

- 아시아 태평양

- 중국 중국

- 주요 특징

- 일본국

- 담당자: Ms.

- 대한민국

- 사이트맵

- 아시아 태평양

- 중동

- GCC 소개 국가 *

- 한국어

- 중동의 나머지

- 주요 특징

- 대한민국

- 북한

- 대한민국

- 북아메리카

- 키 플레이어 Insights

- Avaloq 그룹 AG

- 백베이스

- Broadridge 금융 솔루션, Inc.

- 주 메뉴

- Dorsum 제한

- 사이트맵

- 회사 소개

- 투자클라우드

- 투자, Inc.

- Profile 소프트웨어

- 프로모션

- SEI 투자 회사

- SS & C 기술, Inc.

- Tata 컨설팅 서비스

- Temenos 본사 SA

공유

저자 정보

Ankur Rai는 다양한 분야에서 컨설팅 및 신디케이트 보고서를 처리한 경험이 5년 이상인 리서치 컨설턴트입니다. 그는 시장 진출 전략, 기회 분석, 경쟁 환경, 시장 규모 추정 및 예측에 중점을 둔 컨설팅 및 시장 조사 프로젝트를 관리합니다. 그는 또한 고객에게 미개척 시장에 침투할 절대적 기회를 식별하고 타겟팅하는 방법에 대해 조언합니다.

독점적인 트렌드 보고서로 전략을 혁신하세요:

자주 묻는 질문