내장형 대출 시장 분석 및amp; 예측: 2025~2032

임베디드 대출 시장은 2025년에 미화 76억 6천만 달러 규모로 평가될 것으로 예상되며 2032년까지 미화 284억 3천만 달러에 도달하여 연간 복합 성장률 (CAGR)로 성장할 것으로 예상됩니다. 20.6% 2025년부터 2032년까지.

주요 사항

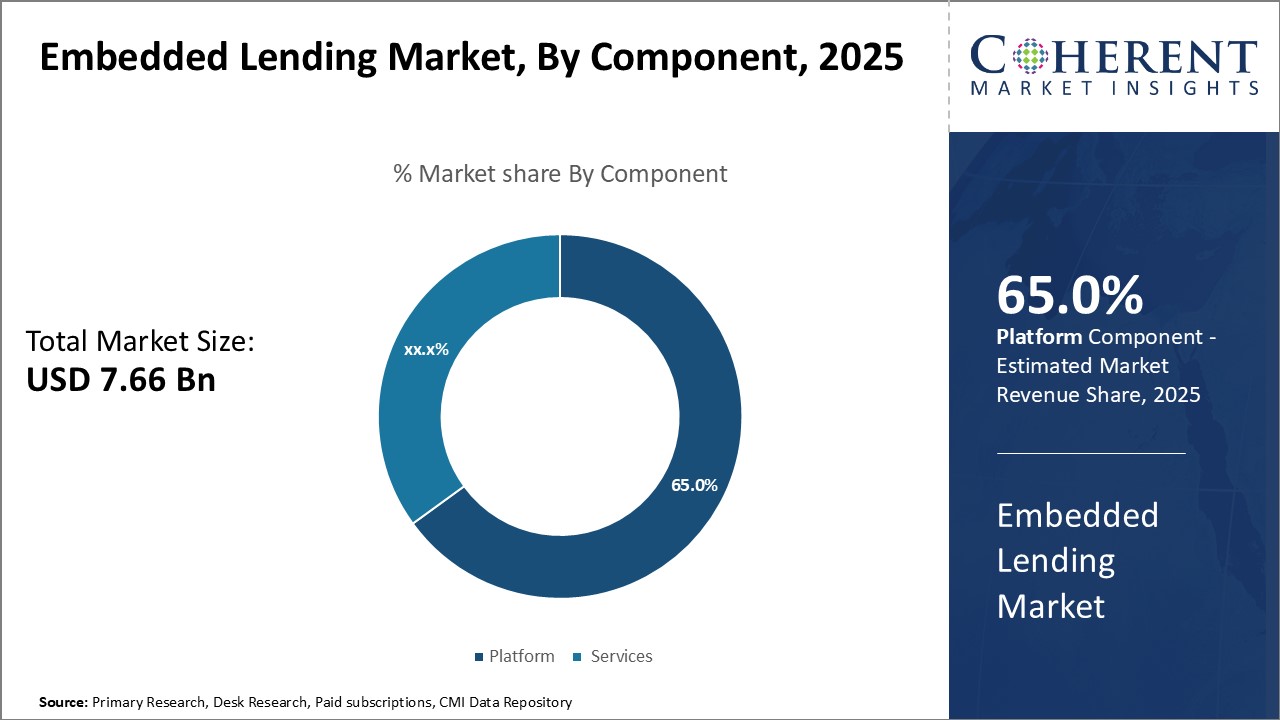

- 구성요소별로 보면 플랫폼 부문은 기존 서비스에 비해 기술적인 이점으로 인해 임베디드 대출 시장에서 2025년에 65.0% 라는 가장 높은 점유율을 차지할 것으로 예상됩니다.

- 배포 기준으로 보면 규모가 크고 전통적인 금융 기관의 선호도가 높기 때문에 온프레미스 부문이 2025년에 61.8% 라는 가장 높은 점유율을 차지할 것으로 예상됩니다.

- 최종 사용 산업별로는 소매 부문이 풍부한 고객 구매 데이터로 인해 2025년에 23.7% 로 가장 높은 점유율을 차지할 것으로 예상됩니다.

- 기업 규모, 소규모 및amp; 중견기업(SME)은 접근 가능하고 유연한 금융에 대한 절실한 요구로 인해 내장형 대출 솔루션의 채택이 더 빠르게 진행될 것으로 예상됩니다.

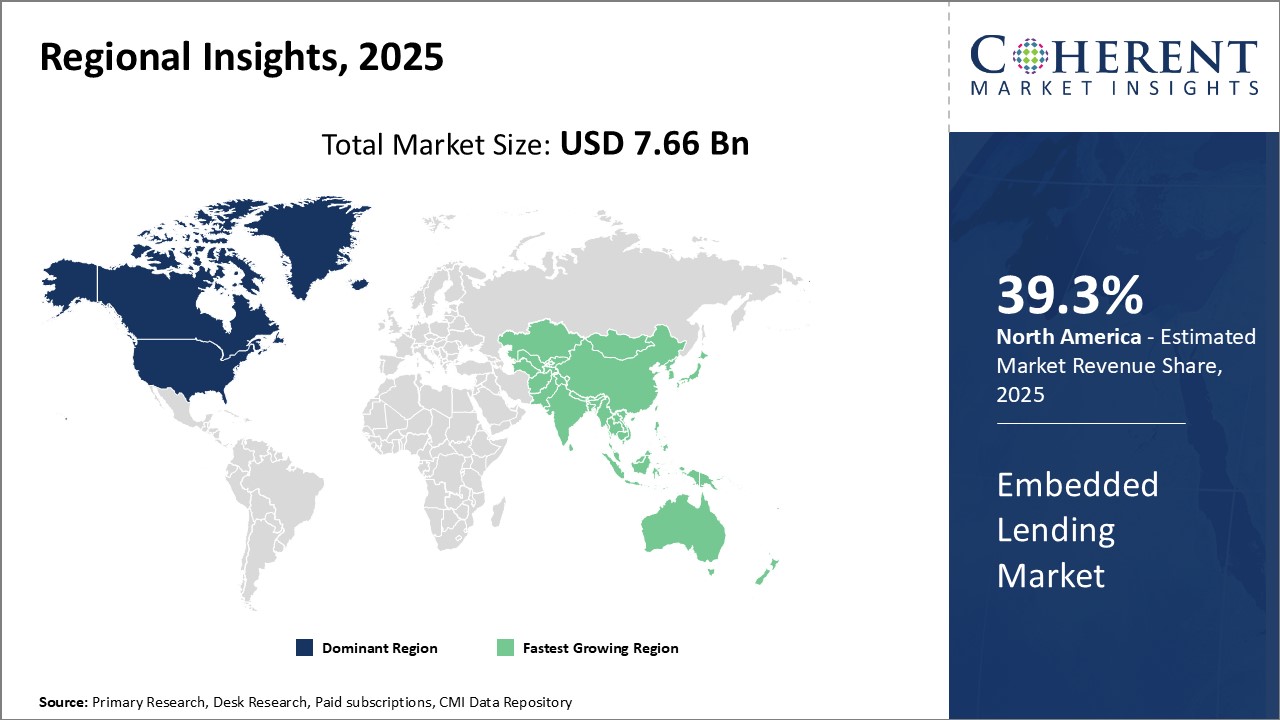

- 지역별로 보면 북미는 임베디드 대출 시장에서 지배적인 지역으로 자리매김했으며 2025년에는 39.3%의 점유율을 차지할 것으로 예상됩니다. 임베디드 대출 솔루션이 널리 채택되는 것은 주요 업계 플레이어의 존재에 의해 주도됩니다.

시장 개요

임베디드 대출을 사용하면 차용인은 다른 기업의 플랫폼을 통해 대출을 신청할 수 있습니다. 더 많은 기업이 금융 상품과 서비스를 디지털 고객 경험에 통합함에 따라 내장형 대출 서비스에 대한 수요가 증가하고 있습니다. 비은행 회사는 대출 기관과 협력하여 고객에게 즉각적인 신용 승인 및 자금 접근을 제공하고 있습니다. 또한 임베디드 대출이 제공하는 사용 편의성과 원활한 경험으로 인해 디지털 우선 소비자들 사이에서 인기가 높아지고 있습니다. 또한, 업계 전반에 걸쳐 원활한 통합과 채택 증가를 지원하는 기술 발전은 향후 몇 년간 임베디드 대출 시장 성장을 주도할 것으로 예상됩니다.

현재 이벤트 및 임베디드 대출 시장에 미치는 영향

행사일정 | 묘사와 충격 |

글로벌 이자율 환경 및 Monetary Policy Shift |

|

금융 서비스 통합의 규제 진화 |

|

기술 인프라 및 AI 개발 |

|

75개 이상의 매개변수에 대해 검증된 매크로와 마이크로를 살펴보세요: 보고서에 즉시 액세스하기

Embedded Lending의 기술 발전

임베디드 랜딩은 API-First 인프라, AI/ML 위험 평가, 블록체인, 실시간 뱅킹 통합 및 클라우드 기반 마이크로 서비스로 변환되었습니다. APIs는 원활한 신용 embedding을 가능하게 하고, AI와 NLP는 underwriting, 사기 탐지 및 문서 처리를 강화하. 블록 체인은 안전하고 투명한 거래 및 분산 된 ID 검증을 보장합니다. 실시간 은행 및 즉시 지불 레일 유선 펀드 분산 및 현금 흐름 관리. Cloud-native 아키텍처 및 예측 분석은 확장성, 포트폴리오 성능 및 위험 완화를 최적화합니다. 생체인증을 통한 Mobile-First 플랫폼은 접근성을 확장합니다.

In May 2025, Ant International은 브라질의 임베디드 금융 서비스를 출시했습니다. Bettr, AI 기반 대출 플랫폼, SME 성장을 지원하기 위해. Bettr은 AliExpress와 제휴하여 "Bettr Working Capital"을 플랫폼의 지역 상인을위한 새로운 금융 솔루션을 제공합니다.

임베디드 Lending Market Insights, by Component - 기술 우월함의 지배력

성분에 의하여, 플랫폼 세그먼트는 가장 높은 점유율을 보유 할 것으로 예상됩니다.65.0% 할인2025년 임베디드 랜딩 시장에서 기존의 서비스에 대한 기술적인 장점을 빚고 있습니다. 플랫폼은 end-to-end 융자 기원, underwriting 및 servicing에 대한 완전 통합 디지털 솔루션을 제공합니다. 그들의 고급 알고리즘은 유틸리티 지불, 임대 기록, 교육 수준 및 소셜 미디어 활동과 같은 대체 데이터의 광대 한 양에 따라 차용자의 creditworthiness를 자동으로 평가할 수 있습니다. 이 허용하는 급속한 승인의 신청자는 그렇지 않으면 얇은 신용 파일로 인해 거부됩니다. 플랫폼의 자동화된 자연은 또한 상당한 비용 절감을 약속합니다. 이 웹 사이트는 귀하가 웹 사이트를 탐색하는 동안 귀하의 경험을 향상시키기 위해 쿠키를 사용합니다. 플랫폼은 또한 높게 customizable이고 다른 핵심 뱅킹 체계도 이음새가 없 통합될 수 있습니다.

혁신적인 새로운 대출 제품을 출시 할 수 있습니다. 각 거래에서 지속적으로 배울 수있는 플랫폼의 능력은 더 많은 승인률과 포트폴리오 품질을 향상 시켰습니다. 더 많은 lenders는 이러한 혜택을 인식하고, 플랫폼은 임베디드 대출 기술 예산의 더 큰 부분을 캡처 할 것입니다.

예를 들어, 1 월 2025에서, LendFoundry는 API-First 임베디드 대출 플랫폼을 출시했으며 대출 발행, underwriting 및 디지털 경험을 완벽하게 통합 할 수 있습니다.

Embedded Lending Market Insights, Deployment에 의해 - On-premise는 시장에서 최고의 위치를 보유

배포에 의해, 온-프레미스 세그먼트는 더 큰, 더 전통적인 금융 기관 중 강한 선호도 때문에 2025에서 61.8%의 가장 높은 점유율을 보유 것으로 추정된다. 많은 설립 된 은행 및 신용 조합은 고객 데이터를 저장하고 금융 거래를 관리 할 중요한 시스템에 직접 제어 및 가시성을 선호합니다. On-premise 임베디드 랜딩 플랫폼은 내부 데이터 센터 내의 자체 개인 서버에 로컬 소프트웨어를 호스팅 할 수 있습니다. 이것은 데이터 보안, 규제 준수, 외부 클라우드 공급자에 의존하는 것을 방지합니다.

지역적으로, 구름 채택은 동남 아시아, 중앙 및 남아메리카와 같은 지역에서 가장 높습니다 4G 네트워크 연결성은 최근 년에 급속하게 확장했습니다. 이것은 원격 커뮤니티에서 디지털 금융 서비스에 더 포괄적 인 액세스를 가능하게했습니다. Inter-American Development Bank와 같은 Supranational 조직은 클라우드 기반 FinTech 혁신을 촉진하기 위해 노력하고 있습니다.

예를 들어, 8 월 2025에서 FICO는 클라우드 기반 솔루션으로 온프레미스 모델에서 클라우드 기반 비즈니스로 전환하여 업계의 변화를 반영합니다.

Embedded Lending Market Insights, End-use Industry - 소매의 데이터 abundance Fuels 맞춤형 대출

끝 사용 산업, 소매 세그먼트는 고객 구매 데이터의 보물 트로프에 2025에서 23.7%의 가장 높은 점유율을 보유 할 것으로 예상됩니다. 소매점에서의 Point-of-sale 거래는 지출 패턴의 풍부한 행동 프로파일을 생산하고, 회수 역사, 제품 선호도 및 기타. 이러한 컨텍스트 인사이트를 활용, 소매 임베디드 대출은 사전 승인 된 대출을 제공 할 수 있습니다. 각 구매자는 상환을 기반으로합니다. 주문을 받아서 만들어진 기간 및 편리한 디지털 방식으로 전 승인 그 후에 바구니 크기의 변환을 직접 증가합니다. 멀티채널 리테일러는 물리적 매장과 웹 사이트를 통해 고객의 통일한 모습을 얻을 수 있습니다.

임베디드 금융 파트너십을 통해, 그들은 유연한 지불 옵션을 포함하는 가치 제안을 확장합니다. Conversely, 인스턴스의 의료 제공 업체는 개별 환자에 대한 지출 관측의 동일한 수준이 부족합니다. 따라서 소매는 가늠자에 개인화한 경험을 전달하는 data-enriched Embedded lending 모형을 위한 이상적인 조정으로 나타납니다.

예를 들어, 7 월 2025에서 Forbes는 은행이 소매, 유틸리티 및 의료와 같은 일상적인 플랫폼으로 그들의 서비스를 구현하는 것을 강조했습니다.

Enterprise Size의 임베디드 Lending Market Insights – 대형 엔터프라이즈 스케일 구조 채택을 통해 SMEs embrace agility

엔터프라이즈 크기로, 중소형 기업(SME)은 임베디드 대출 솔루션의 빠른 채택을 목격하기 위해 계획되었으며, 접근 가능하고 유연한 금융을 위한 급성 필요성에 의해 구동됩니다. SMEs는 종종 전통적인 신용 평가와 직면, 그들은 광대 한 금융 역사 또는 담보 부족으로. 임베디드 레nders는 거래 데이터, 송장 흐름 및 디지털 지불 풋프린트를 활용하여 SMEs 빠른 승인 및 계절 현금 흐름 또는 프로젝트 사이클에 맞게 맞춤 상환 구조를 제공합니다. 자본에 대한 접근이 용이하여 성장 기회를 포착하고 긴 은행 절차없이 유동성을 관리 할 수 있습니다.

지역 통찰력

이 보고서에 대해 자세히 알아보세요, 무료 샘플 다운로드

북미 임베디드 대출 시장 분석 및 동향

북미는 임베디드 대출 시장에서 지배적 인 지역으로 자체를 설립했으며 2025에서 39.3%의 점유율을 보유 할 것으로 예상됩니다. 임베디드 대출 솔루션의 광범위한 채택은 PayPal, Affirm 및 Kabbage와 같은 주요 산업 플레이어의 존재에 의해 구동되며 전자 상거래 상인이 웹 사이트 및 응용 프로그램에 직접 대출 및 신용 라인을 제공 할 수있게합니다.

Tech-savvy 소비자는 점점 더 높은 승인율과 향상된 구매 완료로 인해 판매 시점에서 개인화 된 크레딧을 적용 할 수 있습니다. 이 지역의 성숙한 신용 문화, 광범위한 신용 카드 사용, 소비자 신용에 중점을두고 정상화 된 소매 기반 대출. Walmart 및 Target을 포함한 주요 소매 업체는 파트너십을 통해 공간을 입력했으며, 쇼핑 경험으로 대출을 더했습니다.

예를 들어, 11 월 2024에서, Affirm는 USD를 확보 4개 여섯 번째 스트리트와 Bn 금융 거래, 3 년 이상 대출에 USD 20 Bn 이상 연장을 가능하게. 이 파트너십은 e-commerce 플랫폼에서 임베디드 대출 솔루션을 통합합니다.

Asia Pacific Embedded Lending 시장 분석 및 동향

아시아 태평양 지역은 전 세계적으로 임베디드 대출을 위해 가장 빠르게 성장하는 시장으로 떠납니다. 급속한 경제 성장, 상승 소득, 디지털 지불 채택을 확장하고, 온라인 상거래에 이동은 연료 수요입니다. 지역 및 글로벌 플레이어와는 다양한 소비자 요구, 유연한 상환 옵션 및 여러 로컬 지불 방법을 지원하는 기회를 캡처하는 데 투자하고 있습니다.

PayPal과 같은 글로벌 기업은 현지 운영을 구축하여 임베디드 대출 솔루션을 구축하고 있습니다. 예를 들어, 6 월 2025에서 Flipkart는 인도의 예비 은행에서 대출 라이센스를 확보하여 고객에게 직접 대출 및 판매자를 제공 할 수 있습니다. 이 움직임은 인도의 전자 상거래 플랫폼 내에서 대출 서비스를 빌려주는 중요한 단계입니다. 아시아 태평양 지역 전역의 스마트 폰 및 인터넷 침투를 증가함에 따라 총 주소가 큰 시장이 비할 수 없는 성장 잠재력을 나타냅니다.

임베디드 대출 시장 국가 - Wise Insights

미국 임베디드 대출 시장 연락처

미국은 북한 미국 임베딩 시장을 지배합니다. PayPal, Affirm 및 Kabbage와 같은 선도적 인 핀 기술 회사는 전자 상거래 및 소매 거래를위한 표준 기능을 내장했습니다. 소비자는 맞춤 대출 및 신용 선에 대한 원활한 액세스 혜택을 체크 아웃에서 직접, 상인을위한 전환율을 향상.

Walmart 및 Target과 같은 주요 소매 업체는 소매 기반 대출의 개념을 정상화하여 판매 시점에서 임베디드 크레딧을 제공하는 fintech 제공 업체와 파트너 관계를 맺었습니다. 잘 설립 된 신용 생태계, 신용 카드의 광범위한 사용, 높은 디지털 채택 공동으로 임베디드 대출 솔루션의 성장을 구동.

예를 들어, 3 월 2025에서 American Bankers Association (ABA)는 주류 금융 전략으로 임베디드 대출 상승을 강조했으며 전자 상거래 및 SaaS와 같은 비 금융 플랫폼에 직접 신용 솔루션을 통합했습니다. 이 접근법은 기업의 새로운 수익 흐름을 창출하고 SME 및 소비자를 더 편리한 빌링 옵션을 제공하는 데 필요한 시점에서 신용에 원활한 액세스 할 수 있습니다. 기술 발전, 규제 개발 및 소비자 기대를 이동하는 것은 2025 년 업계 전반에 걸쳐 입증 된 대출 관행에 따라 임베디드 금융을 배치하는이 가속화되고 있습니다.

캐나다 임베디드 Lending Market 연락처

캐나다의 임베디드 대출 시장은 디지털로 참여한 소비자 기반에 의해 꾸준히 성장하고 전자 상거래 채택을 증가시킵니다. Fintech 공급 업체 및 은행은 소매 업체와 협력하여 판매 시점에서 유연한 신용 솔루션을 제공합니다. 국가의 성숙한 은행 시스템 및 높은 스마트 폰 침투는 소비자의 원활한 온보딩 제품을 내장 할 수 있습니다.

예를 들어, 7 월 2025, Tracxn은 Flexiti, Financeit, PayBright, Credit App 및 NetNow와 같은 주목할만한 플레이어를 포함하여 캐나다가 30 임베디드 대출 시작을 호스트했다고보고했습니다. 이 중 13은 7 시리즈 A + 라운드와 함께 기금을 받았다. 토론토에서 2013 년에 설립 된 Flexiti는 POS 신용 카드 및 BNPL 솔루션을위한 12 월 2021에서 기존 부채에서 $ 14 만 달러를 모았습니다. 금융 및 PayBright, 토론토 기반, Point-of-sale financing 및 설치 계획에 중점을두고 소매 업체가 유연한 지불 옵션을 제공합니다.

인도 임베딩 시장 연락처

인도는 아시아 태평양 임베디드 랜딩 시장에서 주요 성장 엔진으로 알려져 있습니다. 급진 디지털화, 상승 스마트 폰 채택, 인터넷 액세스 확장은 포인트의 판매 신용 솔루션을위한 연료 수요입니다. PayPal (GoPay의 인수를 통해)와 같은 로컬 fintech 플레이어 및 글로벌 기업은 현지 지불 선호도, 상환 유연성 및 문화적 nuances에 맞게 임베디드 대출 제품을 도입하고 있습니다.

예를 들어, 9 월 2025에서 인도의 시장 규제자는 카드 지불을위한 Point-of-sale 기계를 포함하여 포괄적 인 지불 솔루션을 제공하는 fintech 회사 Pine Labs의 초기 공개 제안 (IPO)을 승인했습니다. IPO에서 제기 된 자금은 해외 운영에 투자하기 위해 사용되며 기술 발전, 부채 감소

시장 보고서 Scope

임베디드 대출 시장 보고서 적용

| 공지사항 | 이름 * | ||

|---|---|---|---|

| 기본 년: | 2024년 | 2025년에 시장 크기: | USD 7.66 파운드 |

| 역사 자료: | 2020년에서 2024년 | 예측 기간: | 2025에서 2032 |

| 예상 기간 2025년에서 2032년 CAGR: | 2.6% 할인 | 2032년 가치 투상: | 50-100 원 |

| 덮는 Geographies: |

| ||

| 적용된 세그먼트: |

| ||

| 회사 포함: | 확인, Afterpay, Alchemy, Banxware, Biz2X, Finastra, Hokodo, Jaris, Kanmon, Klarna, Lendflow, Liberis, Migo, Sivo, Stripe, Inc., Tapwater, Turnkey Lender 및 Zopa Bank Limited | ||

| 성장 운전사: |

| ||

| 변형 및 도전 : |

| ||

75개 이상의 매개변수에 대해 검증된 매크로와 마이크로를 살펴보세요: 보고서에 즉시 액세스하기

시장 역학

Rising Digital Adoption 및 모바일 연결성

최근 몇 년 동안 빠르게 발전하는 디지털 기술로, 사람들의 삶은 점점 온라인 기반과 모바일 중심이 되었습니다. 은행, 쇼핑, 커뮤니케이션 및 엔터테인먼트와 같은 활동은 일단 필요한 신체적 존재가 모바일 앱과 웹 사이트를 통해 주로 발생합니다. 디지털 및 온라인을 향한 이 변화는 기업을위한 새로운 매출을 열어 서비스 및 고객에게 도달합니다. 임베디드 대출은 금융 기관이 매일 생활에서 빈번한 온라인 플랫폼, 마켓 플레이스 및 응용 프로그램에 완벽하게 통합 된 대출, 지불 및 기타 서비스를 제공합니다. 더 많은 경제 활동은 스마트 폰 사용 및 인터넷 침투로 구동되는 디지털 공간으로, 임베디드 대출은 금융 액세스가 속도를 유지디지털 변환완벽한 방식으로.

Instant 및 개인 금융 옵션에 대한 수요 상승

제품 구매 흐름 내에서 통합된 원활하고 사용자 정의 금융 솔루션에 대한 소비자의 선호도는 임베디드 대출 시장을 추진하는 주요 요인입니다. 고객은 실시간 대출 결정과 단일 온라인 거래에서 대출 및 구매를 완료 할 수있는 능력에 사전 자격을 갖춘 대출 결정의 편의를 원합니다. 이 소비자 행동은 소매, 자동차, 부동산 등과 같은 부문 전반에 걸쳐 기업을 격려하고 구매 경험으로 financing 솔루션을 구현합니다.

회사는 즉시 신용 승인 및 유연한 상환 계획을 제공함으로써 판매 및 고객 만족을 높일 수 있습니다. 예를 들어,지금 구매 전자 상거래 플랫폼에 내장 된 서비스는 세계 은행에 의해 세계 지불 보고서 2022에 따라 2020에서 100 Mn 사용자의 52 Mn 사용자에서 사용률을 보았습니다. 소비자는 큰 구매를 이자없는 월간 설치로 분배하는 가치를 발견했습니다. 더 많은 검색 고객을 구매자로 변환하여 얻은 비즈니스.

Digital-savvy 고객 중 임베디드 구매 및 즉시 금융에 대한 인상적 인 선호는 앞으로 증가 할 것입니다. 더 많은 부문은 개인화 및 자동화 된 신용 승인 및 디버즈먼트를 제공하기 위해 대출 회사와 협업하여 기회를 활용할 수 있습니다. Technologies는 대안 데이터 소스를 사용하여 빠른 언더링을 촉진합니다. 고객 및 기업 모두 원활한 구매 경험 및 판매 전환 혜택을 누릴 수 있습니다. 이 시장은 가능하게합니다.

항문 Viewpoint

- 임베디드 대출 시장은 비 금융 플랫폼 및 고객 경험으로 직접 제공하는 통합 신용 서비스입니다. 이 추세는 원활한 디지털 상호 작용을 위해 수요를 증가시켜 연료를 공급하고 있으며, 소비자와 기업은 기존의 은행 프로세스를 우회하여 필요한 시점에서 즉시 신용을 액세스 할 수 있습니다.

- 산업 전반에 걸쳐 디지털 변환은 기술적으로 feasible과 상업적으로 매력적으로 결합된 lending을 만드는 fintech Partnerships 및 API 중심 통합과 더불어 중요한 enabler 역할을 합니다. 대안 데이터 소스와 정교한 위험 평가 알고리즘의 상승은 더 강화 된 성능, 실시간, 정확한 신용 결정을 제공하는 플랫폼을 허용.

- 약속에도 불구하고, 시장은 상당한 도전을 직면. 관할권, 데이터 개인 정보 보호 문제 및 강력한 사이버 보안 조치의 필요성은 참가자에게 중요한 장애물을 남깁니다.

- 이 기회는 특히 전자 상거래와 같은 분야에서 발음됩니다, 어디 살-지금-pay-later 솔루션은 신속하게 견인을 얻을, B2B 시장은 작업 자본 솔루션을 제공. 중소 기업은 또한 임베디드 대출 채택을 위한 실질적인 잠재력을 가진 높게 underserved 세그먼트를 대표합니다.

- 북미 지역은 성숙한 fintech 생태계 및 지원 규제 환경으로 인해 시장을 선도합니다. 한편, 아시아 태평양은 급속한 디지털 채택, 높은 스마트 폰 침투에 의해 구동되는 가장 빠르게 성장하는 지역으로 신흥되고, 대체 금융 솔루션을 찾는 큰 비은행 인구. 이 동적은 임베디드 대출은 글로벌 금융 서비스 배달을 재정의하는 것을 계속합니다.

임베디드 Lending 산업 뉴스

- 9월 2025일 아마존 320 Bengaluru 기반 fintech lender Axio의 인수를 완료하여 인도의 직접 대출 라이센스를 확보했습니다. 이 취득은 Amazon을 통해 직접 포인트의 판매 파이낸싱, 지역 내의 핀테크 서비스의 상당한 확장을 표시하는 플랫폼을 통해 대출을 발행할 수 있습니다.

- 인도의 예비 은행은 은행 및 비은행 금융 회사 (NBFCs)에 대한 새로운 공동 대출 프레임 워크를 최종화, 1 월 1, 2026에서 효과적인. 이 프레임 워크는 간소화 된 대출 프로세스를 목표로하지만 증가 된 자본 침입 및 잠재적으로 더 낮은 소득으로 인해 공동 대출 배치의 매력에 영향을 미칠 수 있습니다.

- 6 월 2025에서 인도의 예비 은행은 NBFCs를 지시하여 스트레스를 받으면 fintech 회사에 의해 제공 된 기본 손실 보증 (DLGs)을 제외합니다. 이 움직임은 더 높은 책임과 NBFCs의 더 많은 prudent 위험 평가를 보장하는 것을 목표로합니다.

시장 Segmentation

- 구성 요소 통찰력 (Revenue, USD Bn, 2020 - 2032)

- 회사연혁

- 제품정보

- 배포 통찰력 (Revenue, USD Bn, 2020 - 2032)

- 클라우드 기반

- 온-프레미스

- 엔터프라이즈 크기 통찰력 (Revenue, USD Bn, 2020 - 2032)

- 중소기업(SME)

- 큰 기업

- End-use 산업 통찰력 (Revenue, USD Bn, 2020 - 2032)

- 제품정보

- 제품정보

- IT 및 통신

- 회사연혁

- 교통안내

- 이름 *

- 지역 통찰력 (Revenue, USD Bn, 2020 - 2032)

- 북아메리카

- 미국

- 한국어

- 라틴 아메리카

- 인기 카테고리

- 아르헨티나

- 주요 시장

- 라틴 아메리카의 나머지

- 유럽 연합 (EU)

- 한국어

- 미국

- 이름 *

- 한국어

- 담당자: Mr. Li

- 러시아

- 유럽의 나머지

- 아시아 태평양

- 중국 중국

- 주요 특징

- 일본국

- 담당자: Ms.

- 대한민국

- 사이트맵

- 아시아 태평양

- 중동 및 아프리카

- GCC 소개 국가 *

- 한국어

- 대한민국

- 중동 및 아프리카의 나머지

- 키 플레이어 Insights

- 견적 요청

- 결제 후

- Alchemy, 그리스

- 링크 메뉴

- 사이트맵

- 뚱 베어

- 호코도

- 스낵 바

- 뚱 베어

- 스낵 바

- 리뷰 쓰기

- 인기 카테고리

- 미고

- 아이보리

- 카테고리

- 회사소개

- 턴키 대출

- Zopa 은행 한정

이름 *

1차 연구 인터뷰

- Fintech 회사 임원 및 제품 관리자

- 은행 및 금융 기관 리더

- Technology Platform 공급자 및 통합 전문가

- 최종 사용자 비즈니스 (SME 및 엔터프라이즈 클라이언트)

- 이름 *

데이터베이스

- Bloomberg 금융 데이터베이스

- Refinitiv 금융 시장 데이터베이스

- S&P 자본 IQ 플랫폼

- PitchBook 데이터베이스

- 이름 *

회사 소개

- 미국 Banker 매거진

- FinTech 매거진

- Banking 기술 잡지

- 지불 방법 이름 * 회사 소개

- 이름 *

학회소개

- 금융 기술

- 국제 은행 마케팅 저널

- 금융 서비스 연구

- 이름 *

신문

- 금융 시간

- 벽 거리 저널

- Reuters 금융 뉴스

- 미국 Banker 뉴스

- Forbes 금융 부문

- 이름 *

회사연혁

- 금융 기술 협회 (FTA)

- 미국 Fintech 위원회

- Lending 기업 협회

- 디지털 뱅킹 협회

- 이름 *

공공 도메인 소스

- 연방 예비 경제 데이터 (FRED)

- 증권 및 교환위원회 (SEC) 서류

- 소비자 보호국 (CFPB) 보고서

- 통화 (OCC) 출판물의 경쟁자 사무실

- 이름 *

공급 업체

- 사이트맵 Data Analytics 도구

- 보조 CMI 지난 8 년간의 정보의 이전 저장소

* 정의:임베디드 대출 시장은 금융 기관과 비은행 회사 간의 파트너십을 맺고 대출, 신용 라인 또는 파트너의 디지털 플랫폼 및 웹 사이트를 통해 소비자에게 다른 금융 제품을 제공합니다. 파트너의 고객 경험에 직접 대출 기능을 포함함으로써 소비자는 더 큰 구매 또는 거래의 일부로 완벽하게 금융을받을 수 있습니다. 이 차용 공정에서 마찰을 제거하고 금융 기관의 이해 전문성과 자본의 낮은 비용으로 태핑하면서 자신의 서비스를 확장 할 수 있습니다.

공유

저자 정보

Ankur Rai는 다양한 분야에서 컨설팅 및 신디케이트 보고서를 처리한 경험이 5년 이상인 리서치 컨설턴트입니다. 그는 시장 진출 전략, 기회 분석, 경쟁 환경, 시장 규모 추정 및 예측에 중점을 둔 컨설팅 및 시장 조사 프로젝트를 관리합니다. 그는 또한 고객에게 미개척 시장에 침투할 절대적 기회를 식별하고 타겟팅하는 방법에 대해 조언합니다.

독점적인 트렌드 보고서로 전략을 혁신하세요:

자주 묻는 질문