グローバル気候・カーボンファイナンス市場は、 2023年のUS $ 367.0億 化合物の年間成長率を目撃する予想 (CAGR) (CAGR) (アメリカ)) の 33.7%(税抜) から 2023年~2030年

気候変動緩和と適応への取り組みに向けて具体的に連動する金融活動や機器の多様な範囲を網羅しています。 これらには、炭素市場、気候金融メカニズム、持続可能な投資機器、および低炭素および気候関連の経済への移行を促進することを目的とした各種金融商品およびサービスが含まれます。 気候と炭素金融セクターの市場規模は、政策枠組み、規制環境、国際協定、技術の進歩、投資家の好みなどの要因の影響を受けることができます。

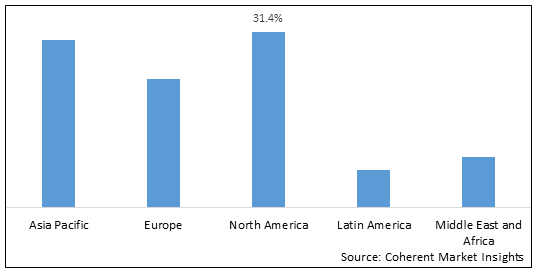

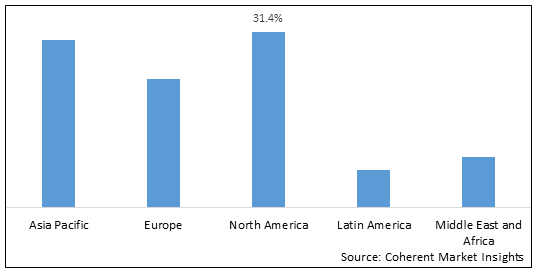

グローバル気候・カーボンファイナンス市場:地域的洞察

- 北アメリカ: 米国とカナダは気候と炭素金融で活動していますが、そのアプローチは異なります。 米国では、州レベルのイニシアチブ、連邦政策、および地域レベルの炭素価格設定スキームなどの市場ベースのアプローチのミックスを見てきましたが、カナダは全国の炭素価格設定システムを導入しました。 両国は、持続可能な投資における投資家や金融機関の利益成長を目撃しました。

- ヨーロッパ: ヨーロッパは、世界最大の炭素市場である欧州連合排出取引スキーム(EU ETS)によって運転されるカーボン取引のための最大の市場です。 EUは、1990レベルと比較して、2030年までに少なくとも40%の温室効果ガス排出量を削減することにコミットしています。

- アジアパシフィック: 中国、インド、日本、オーストラリアなどの国を含むアジア太平洋地域は、再生可能エネルギー投資や気候金融活動において大きな成長を遂げています。 アジアパシフィックは、市場シェアの約30%を占めています。 中国は、世界最大の炭素取引市場になることが期待されている2021年に全国の炭素市場を立ち上げました。

アナリストビュー: 気候変動とカーボンファイナンスは、今後数年間で安定した成長を目撃する見込みです。 気候変動と温室効果ガス排出量に関する懸念は、より多くの国や組織が炭素価格ソリューションを探求するものです。 カーボンフットプリント削減を目指した厳しい環境規制により、需要が高まります カーボンクレジットお問い合わせ カーボンを回収・活用・保存する技術も、カーボン排出量の収益化に繋がる機会を提供します。

図1:グローバル気候・カーボンファイナンス市場シェア(%)、地域別、2022

このレポートの詳細, サンプル コピーをリクエスト

グローバル気候とカーボン金融市場ドライバー:

- 政府が炭素排出量を削減する取り組みの増加: 二酸化炭素排出量を削減するために、世界中の政府による増加の取り組みは、気候・カーボンファイナンス市場に著しく影響しています。 これらには、キャップ・アンド・トレード・システムやカーボン税などのカーボン・プライシング・メカニズムが含まれており、企業のカーボン・エミッションを削減するための金融インセンティブを生み出しています。 これは、カーボンクレジットの需要を促進し、炭素金融市場を後押ししています。

- IEAによると、2022年、グローバルエネルギー関連の二酸化炭素(CO2)排出量は0.9%増加し、321万トンに相当し、36.8ギガトン以上を記録しました。

- 再生可能エネルギー源への投資の拡大: 再生可能エネルギー源の採用は、気候・カーボンファイナンス市場を牽引する重要な要因です。 気候と炭素金融は、太陽光、風力、水力などの再生可能エネルギープロジェクトに重要な資金を提供します。 これらのプロジェクトは、温室効果ガス排出量を削減し、気候変動に対抗し、カーボンファイナンスの目標に合わせて調整するのに役立ちます。

国際再生可能エネルギー機関(IRENA)によると、世界規模の太陽光および風力は、2019年から2021年までに60%以上跳ね上がり、新しい容量のほぼ900ギガワットに達しました。

グローバル気候とカーボン金融市場機会:

- カーボンオフセット プログラム: カーボンオフセットプログラムは、気候・カーボンファイナンス市場で重要な役割を果たしています。 カーボンオフセットプログラムには、回収計画や再生可能エネルギーへの取り組みなど、温室効果ガス排出量を削減、回避、または委託するプロジェクトが含まれます。 これらのプロジェクトは、カーボン市場で取引できるカーボンクレジットを生成し、カーボンファイナンスシステムの重要な部分を形成します。 カーボンオフセットプログラムは、企業や個人がカーボンフットプリントを削減するための金融インセンティブを提供します。 カーボンクレジットを購入することで、独自の排出量を相殺し、環境目標を達成することができます。 カーボンファイナンス市場での需要が高まっています。

- 気候適応プロジェクトの開発国への投資: 気候と炭素金融は、開発途上国の気候適応プロジェクトに重要な資金を提供します。 これらのプロジェクトは、上昇海レベル、上昇温度、極端な気象イベントなど、気候変動の影響に適応します。 気候変動や持続可能な農業などの多くの気候適応プロジェクトは、炭素クレジットを生成できます。 これらのクレジットは、炭素市場で販売することができます, これらのプロジェクトのための追加の収益ストリームを提供し、カーボン金融市場を運転.

| レポートカバレッジ | ニュース |

|---|

| 基礎年: | 2022年 | 2023年の市場規模: | US$ 367 ベン |

|---|

| 履歴データ: | 2017年~2021年 | 予測期間: | 2023年~2030年 |

|---|

| 予測期間 2023〜2030年CAGR: | 33.7%(税抜) | 2030年 価値の投射: | US$ 2,808.2 ベン |

|---|

| 覆われる幾何学: | - 北アメリカ: 米国とカナダ

- ラテンアメリカ: ブラジル, アルゼンチン, メキシコ, ラテンアメリカの残り

- ヨーロッパ: ドイツ、英国、スペイン、フランス、イタリア、ロシア、欧州の残り

- アジアパシフィック: 中国、インド、日本、オーストラリア、韓国、アセアン、アジアパシフィックの残り

- ラテンアメリカ: ブラジル, アルゼンチン, メキシコ, ラテンアメリカの残り

- 中東・アフリカ: GCCについて 国、イスラエル、中東、南アフリカ、北アフリカ、中央アフリカ

|

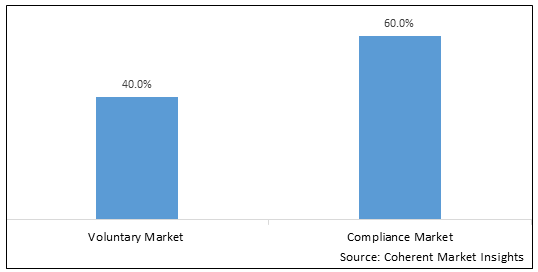

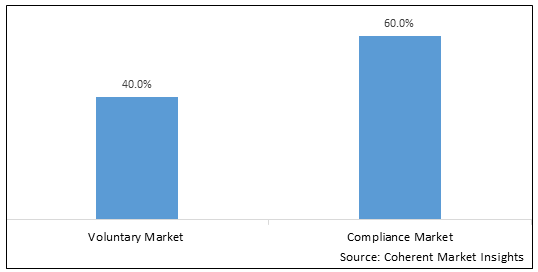

| カバーされる区分: | - 市場のタイプによって: 自主市場・コンプライアンス市場

- プロジェクトのタイプによって: 再生可能エネルギープロジェクト、エネルギー効率プロジェクト、森林カーボンプロジェクト、メタン回収・活用プロジェクト、廃棄物管理プロジェクト、農業・土地利用プロジェクト、その他

- バイヤーのタイプによって: 企業、政府、金融機関、非政府機関(NGO)、個人。

- カーボン・マーケットのメカニズムによって: キャップ&トレード(排出取引システム)、カーボンオフセット(自主カーボンクレジット)、カーボン価格(カーボン税または手数料)。

- セクターの焦点によって: エネルギー・ユーティリティ・輸送・製造・産業プロセス・農業・林業・建築・建設・廃棄物管理・その他

- 取引タイプ: スポット市場、フォワードマーケット、未来市場。

- 市場参加者: カーボンプロジェクト開発者、カーボンマーケットの仲介業者(ブローカー、コンサルタント)、カーボンクレジットの検証者および検証者、交換プラットフォーム。

|

| 対象会社: | 気候ケア(イギリス)、南極グループ(スイス)、気候信託資本(米国)、カーボンクリア(イギリス)、エコアクト(フランス)、ファースト気候(ドイツ)、気候パートナー(ドイツ)、エコスフィア+(イギリス)、ベラ(米国)、ゴールドスタンダード(スイス)、気候フレンドリー(オーストラリア)、フォレストカーボン(イギリス). |

| 成長の運転者: | - 政府が炭素排出量を削減する取り組みを強化

- 再生可能エネルギー源への投資拡大

|

| 拘束と挑戦: | - 高資本投資要件。

- 世界中の均一なカーボン価格の欠如。

|

75 以上のパラメータで検証されたマクロとミクロを明らかにする, レポートにすぐにアクセス

グローバル気候とカーボン金融市場 トレンド:

カーボン価格の上昇: 政府や企業は、社会や環境への炭素排出量のコストをますます認識しています。 その結果、より多くの国は、炭素クレジットの需要を駆動し、炭素金融市場を後押ししているキャップアンドトレードシステムやカーボン税などの炭素価格メカニズムを実装しています。 キャップ・アンド・トレード・システムやカーボン税などのカーボン・プライシング・メカニズムは、企業のカーボン・エミッションを削減するファイナンシャル・インセンティブを生み出します。 これは、企業が排出量を相殺するために購入することができるカーボンクレジットの要求を駆動します。

カーボン価格2022の世界の銀行の状態および傾向によると、カーボン価格設定の努力は過去10年間に実質的な成長を見ました。 現在、炭素価格設定プログラムは、2010年に5%未満のカバレッジから大幅に上昇し、世界的な温室効果ガス排出量の21%をカバーしています。 また、2020年から2021年にかけて、わずか1年で26%の有効な重み付き平均カーボン価格は、CO2相当の1トンあたり4ドルに達します。

グリーンボンドの成長: グリーンボンド環境上の利点を持つプロジェクトをファイナンスするために使用されるsは、より普及しています。 この傾向は、気候・カーボンファイナンス市場への重要なブーストを提供します。 グリーンボンドの成功は、気候・カーボンファイナンス市場での他の革新的な金融商品の開発を奨励しています。 例えば、ブルーボンド(海洋保存用)、トランジションボンド(高炭素産業が低炭素化操業に移行する)、サステイナビリティ・リンクドボンド(金利がサステイナビリティ・ターゲットの発行者の達成にリンクされる)。

グローバル気候とカーボン金融市場は、

- 高資本投資要件: 気候変動緩和と適応戦略への投資に必要な高い初期コストは、グローバルな気候・カーボンファイナンス市場の成長における主要なロードブロックです。 大規模な再生可能エネルギーとクリーンな技術プロジェクトを実施し、電気モビリティインフラへの移行、産業や建物のエネルギー効率の向上、植林や植林プログラムを通じたカーボンシンクの拡大など、大幅な資本投資が必要です。 たとえば、国際エネルギー機関によると、パリ協定の目標を満たすと、エネルギー部門だけで2030年までに毎年4兆ドルの投資が必要になります。

カウンターバランス: 戦略的パートナーシップや他社との提携により、資本投資の負担をシェアできます。 これは、中小企業やスタートアップにとって特に有益です。

- 世界中の均一なカーボン価格の欠如: 異なる国の異なる炭素価格設定メカニズムは、市場の断片につながることができます。 これは、市場をナビゲートし、市場の成長を妨げるために、企業が困難にすることができます。 均一なカーボン価格の欠如は、規制の不確実性を作成することができます。 これは、気候・カーボンファイナンス市場への投資を決定することができます。

カウンターバランス: グローバルに統一炭素価格設定の欠如を均衡させるための1つの方法は、炭素価格に関する国際協定をプッシュすることです。 これは、すべての国からの協力とコミットメントを必要とするが、それはレベルプレイフィールドを確保し、市場の歪みを減らすだろう。

グローバル気候とカーボン金融市場:主要開発

- 6月2023日 南ポーランド人、南極は、地理的南極、地上南極または90番目のパラレル南とも呼ばれ、関連するラベルとともに「Funding Climate Action」(FCA)と呼ばれる新しい気候イニシアティブを導入し、企業が透明性を確保しながら、気候投資を拡大するための明確なルートを提供しています。

- 2021年6月30日 金の標準、金の標準は金の固定量に基づいて記述の標準的な経済の単位が基づいているmonetaryシステムです。 パリ協定時代における炭素市場における高度化の志向を強化する目的でプログラムを開始。 この取り組みは、パリ協定の第6条に則り、気候変動に対する戦いにおける積極的な協力者として、国際的に譲渡されたミティグエーション・アウトカム(ITMO)の消費者とホスト国を関与させることを目的としています。

新しいプロダクト進水:

- 4月2023日、ClimatePartnerは、排出削減目標を含む事業の厳しい基準を確立する「ClimatePartner認定」と呼ばれる新しい気候行動認証を導入しました。

- 8月2023日、Verraは、VCS規格(PDF)および関連するVCSプログラム文書の4.5版に強化をもたらす、検証済みカーボン規格(VCS)プログラムへの改定を発表しました。 これらの変更は、プログラムの使いやすさ、透明性、および完全性を高め、自主カーボン市場(ICVCM)および国際航空(CORSIA)のカーボンオフセット削減スキームなどの重要な世界的な炭素市場イニシアチブとの整合を保証します。

合併・買収:

- T2システムを取得するためのVerra Mobility この買収により、Vera Mobilityのインテリジェントモビリティ技術は、輸送の安全性と利便性を高めることができます。

- シュナイダーエレクトリックは、環境とクライアントの両方に真正な価値を提供する2つのトップレベルの組織のコラボレーションであるEcoActの買収を確定します。

図2:世界気候・カーボンファイナンス市場シェア(%) 市場の種類、2023

このレポートの詳細, サンプル コピーをリクエスト

グローバル気候とカーボン金融市場:主要企業情報

- 気候ケア(K、南極グループ(スイス))

- 気候信託資本(S)、カーボンクリア(U.K)

- EcoAct(フランス)

- 最初の気候(ドイツ)

- 気候パートナー(ドイツ)

- エコスフィア+(U.K)

- Verra(アメリカ)

- ゴールドスタンダード(スイス)

- 気候フレンドリー(オーストラリア)

- フォレストカーボン(イギリス)

*定義: 「気候金融」の概念は多面的であり、通常、気候変動の影響を低下させるか、それらに適応することに焦点を当てる努力のための金融サポートを伴います。 それにもかかわらず、グリーンファイナンス、サステナブルファイナンス、低炭素ファイナンスなど、相互接続と相互関連コンセプトで混同することもあります。