リアルタイムの支払い市場 規模と見通し 2025-2032

グローバルリアルタイム決済市場は、 USD 35.12 請求 2025年、到達見込み 米ドル 285.52 ビヨンド 2032年までに、化合物の年間成長率(CAGR)を展示 34.9% 2025年~2032年

グローバルリアルタイム決済市場の主要なテイクアウト:

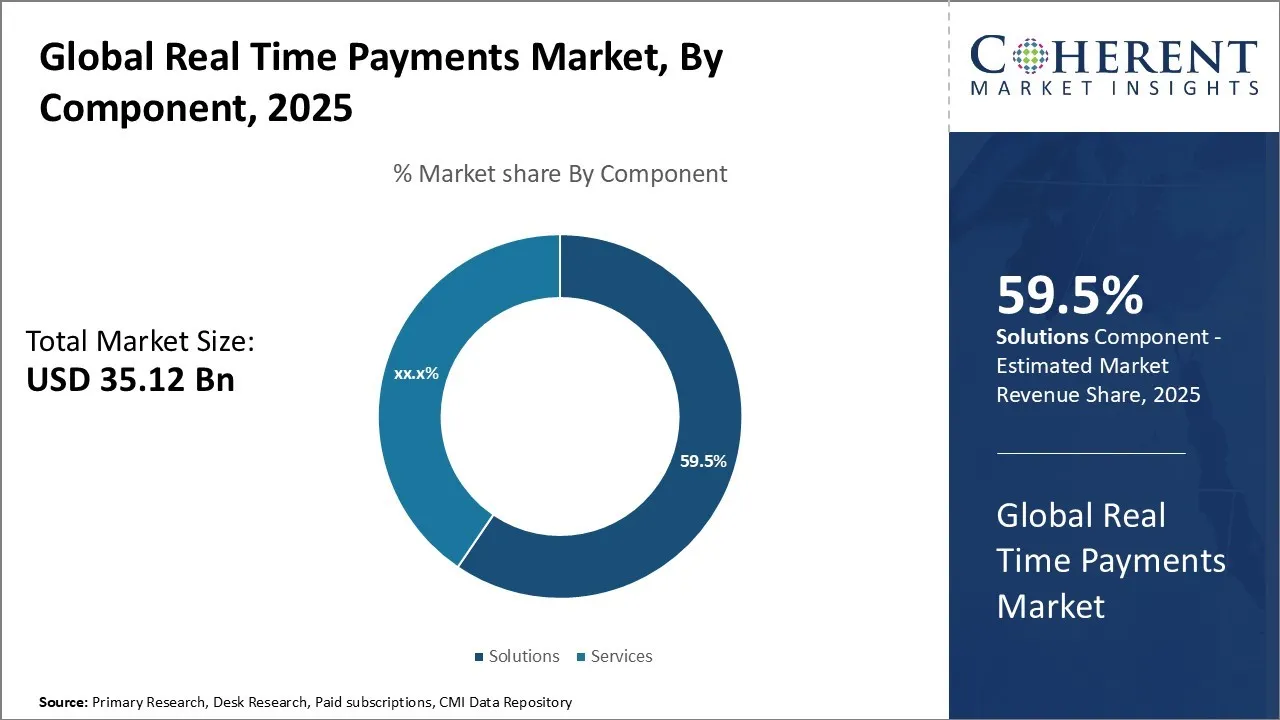

- ソリューションセグメントは市場をリードし、推定株式を保有する見込み 59.5%の で 2025.

- 決済タイプに基づき、個人対ビジネス(P2B)セグメントは、シェアを持たせるように提案 52.4% で 2025.

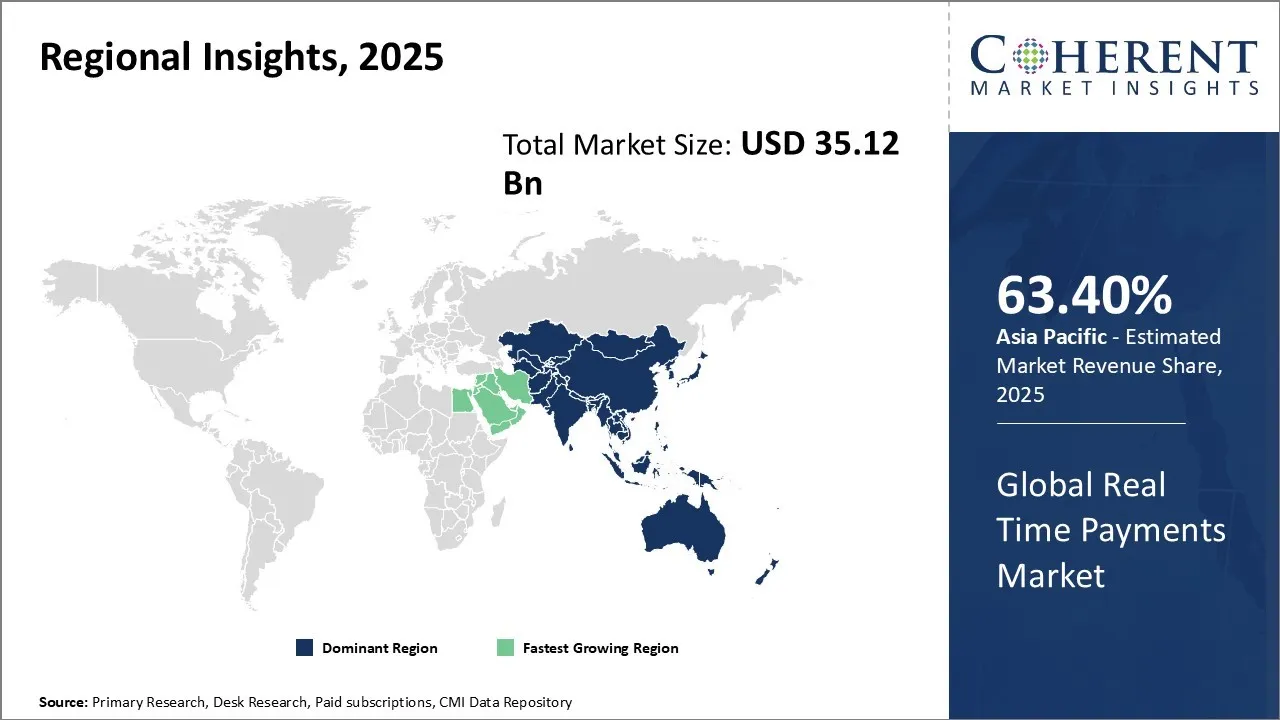

- アジア太平洋地域は、市場をリードし、 63.4%(税抜) で 2025. 中東は、シェアを持たせながら 7.6% 2025年は予測期間の最も速い成長を示すために、写っています。

市場概観:

リアルタイム決済市場は、予測期間中に重要な成長を目撃する見込みです。 これは主に、デジタル決済の成長とファンド転送の即時性の必要性に起因しています。 銀行による即時決済サービスの採用と、企業と顧客間の迅速なクレジット転送のための需要の増加がシームレスに市場成長を推進しています。 さらに、電子決済やモバイルバンキングアプリケーションの成長を促進するための支援政府の規制も、グローバルにリアルタイム決済市場に積極的に影響を与えています。 しかしながら、リアルタイム取引や相互運用性の欠如に関するセキュリティ上の懸念は、リアルタイム決済技術の普及のための大きな課題です。

コンポーネントのインサイト – 合理化されたオペレーションがソリューションの採用を促進

コンポーネントの面では、ソリューションセグメントは、運用プロセスを合理化する能力を2025年のグローバルリアルタイム決済市場で最も高い59.5%のシェアに貢献することが期待されます。 リアルタイム決済ソリューションにより、金融機関は多くの時間を費やすバックオフィスのタスクを自動化し、マニュアル作業やエラーを軽減することができます。 たとえば、リアルタイムのトランザクション監視ソリューションは、リアルタイムで資金の可用性と動きを可視化します。 これにより、不正行為がより早く特定・防止できます。 同様に、口座の調整ソリューションは、銀行口座との取引に自動的にマッチします。 これは、マニュアルの調整に伝統的に費やされた重要な時間と労力を節約します。

ソリューションは、ブランチと地理を横断するプロセスを標準化するのに役立ちます。 集中的に管理された決済ルーティングと決済により、地域全体の不整合性がなくなります。 集中的なワークフローとルールは、多様な規制ガイドラインを遵守します。 ソリューションによって供給される中央データベースは、トランザクションレコードの真理の単一ソースを提供します。 監査、紛争解決、返金プロセスを支援します。 全体的に、ソリューションは、従来の支払いクリアと決済手順を大幅に最適化しました。 マニュアル、紙ベースのタスクをデジタル化し、リアルタイム決済サービスをより効率的に配信します。 トランザクションコストを削減し、トランザクションを高速化するために翻訳された運用上のメリットは、より高い需要を発揮します。

決済型インサイト - デジタル取引が人対ビジネス(P2B)の成長を促進

決済タイプの面では、個人対ビジネス(P2B)セグメントは、2025年にリアルタイム決済市場で最大52.4%のシェアを保有し、毎日の購入におけるデジタル取引の消費者の嗜好が高まっています。 P2Bの支払いにより、個人は小売ショッピング、ユーティリティ請求書、サブスクリプションサービス、旅行の予約などのサービスのためのビジネスに即時の支払いを行うことができます。 モバイルアプリ、QRコード、または無接触の方法で商品を直接支払う能力は、現金取引の必要性を排除し、消費者や企業にとって利便性を高めます。

デジタルウォレット、UPIベースの決済、モバイルバンキングアプリの広範な採用は、特に政府がキャッシュレス経済を促進する地域で、P2B取引を加速しました。 消費者は、物理的なカードや現金を運ぶことなく、店舗、レストラン、およびオンラインプラットフォームで安全でリアルタイムの支払いを容易にすることに感謝しています。 企業は、即時の資金決済から恩恵を受け、仲介、キャッシュフローの改善、運用効率の向上に頼りにつながります。

さらに、ロイヤルティプログラム、キャッシュバックインセンティブ、およびeコマースプラットフォームとのシームレスなインテグレーションにより、P2B決済によるさらなるエンゲージメントが向上しました。 コンタクトレス決済ソリューションのポスト・パンデミックとデジタル決済エコシステムの拡張がリアルタイム決済市場における優位性としてP2Bを固化しました。 デジタルファーストコマースへの継続的な移行に伴い、P2B 取引は、業界全体の持続的な成長を目撃する見込みです。

導入モードの洞察–クラウドの柔軟性は採用を誘います

展開モードの面では、クラウドベースのセグメントは、金融機関や決済プロバイダが増加する柔軟性に2025年に最大58.3%のシェアをキャプチャすることが期待されます。 クラウドモデルは、組織がピークシーズンやイベント中にリアルタイムの支払いスパイクを処理するために必要なようにインフラをスケールアップすることができます。 それらはハードウェアの先端の首都の支出を除去し、 データセンター導入コストの削減 また、インターネットを通じてどこからでもクラウドプラットフォームがアクセス可能です。 これは、従業員の場所やロックダウンのような公衆衛生緊急事態に関係なく、支払いを処理することができます。

クラウドプロバイダーは、進化するテクノロジーで、インフラを継続的にアップグレードします。 レガシーシステムは、オンプレミスモデルのアップグレードに挑戦しています。 銀行は、内部のオーバーヘッドなしでクラウドで提供される最新のセキュリティ、信頼性、および性能機能から恩恵を受けます。 Cloud は、ベンダーのマーケットプレイスパッケージを通じて新しい機能を追加することも簡素化します。 サンドボックス環境のオンデマンドプロビジョニングには、製品開発とテストが不可欠です。 全体的に、クラウドの能力は、将来性のある投資、コストを最適化し、敏捷性を高めることで、最適な展開選択がリアルタイムに革命を起こします。

地域別の洞察

このレポートの詳細, サンプル コピーをリクエスト

アジアパシフィックリアルタイム決済市場動向

アジア太平洋地域は、2025年のリアルタイム決済市場で最大63.4%のシェアを保有する見込みで、未曾有のレートでデジタル金融サービスを採用している大規模な非銀行の人口によって燃料を供給しました。 地域を横断する政府は、金融包摂を促進するために全国のリアルタイム決済システムを実行しています。 インド、中国、東南アジア諸国などの主要市場は、Paytm、Alipay、Grabなどのプレイヤーが利用できるプラットフォームを通じて、デジタル取引のサージを目撃しています。

中東リアルタイム決済市場動向

ミドルイーストは、2025年に7.6%の推定シェアを持ち、リアルタイム決済市場で最も急速に成長している地域の一つとして誕生し、急速にデジタルトランスフォーメーションとキャッシュレス経済を推進する政府主導の取り組みによって推進されています。 フィンテックソリューションの領域のスマートフォン普及と採用の増加により、瞬時のデジタル決済へのシフトを加速しました。 さらに、 フィンテック STC Pay、Careem Pay、Fawryなどのスタートアップおよびデジタルウォレットプロバイダは、その存在を拡大し、無接触およびモバイルベースの決済のための地域の成長需要に応える革新的なリアルタイム決済(RTP)ソリューションを提供します。 デジタルバンキングの採用が増加し、規制枠組みが進化するにつれて、中東は今後数年間で主要なRTP成長ハブになるように表彰されます。

重要な国のためのリアルタイムの支払い市場見通し

インドリアルタイム決済市場動向

インドは、統一された決済インターフェース(UPI)の迅速な採用により、世界規模で最大のリアルタイム決済市場の1つです。 インド政府とインド国家決済株式会社(NPCI)は、金融包摂の拡大とキャッシュレス取引の推進に重要な役割を果たしています。 PhonePe、Paytm、Google Pay、BharatPeなどのローカルプレーヤーは、シームレスで使いやすい決済ソリューションを提供します。 UPIは、国際市場を拡大し、デジタルバンキングの革新を続け、インドのリアルタイム決済市場は、その優位性を維持することが期待されています。

中国リアルタイム決済市場動向

中国のリアルタイム決済市場は高度に進んでおり、AlipayやWeChat Payなどのプラットフォームは主要なデジタル取引を主導しています。 中国の政府は、キャッシュレス経済の推進と、電子商取引、小売、およびソーシャルネットワーキングプラットフォームを備えたRTPシステムの統合が大幅に採用されました。 デジタル元(e-CNY)は、即時かつ安全な取引のレイヤーを追加することで、リアルタイムの支払いの将来を形作ります。 テンセント・アンド・アント・グループは、エコシステムを継続的に革新し続けています。中国は、リアルタイムの支払いにおいてグローバルリーダーです。

サウジアラビア リアルタイム決済市場動向

サウジアラビアは、2030年までに70%のキャッシュレス経済を達成するビジョン2030が主導するリアルタイム決済で急速に成長しています。 サウジアラビア中央銀行(SAMA)による即時決済システム「Sarie」の立ち上げにより、企業や消費者のRTP導入を加速しました。 STC Pay、Mada、Rabetなどのフィンテック企業がデジタル決済ソリューションを拡大し、銀行サービスとシームレスな統合を実現します。 強固な政府の支援と立ち上がり スマートフォン サウジアラビアは、デジタル決済における地域リーダーとしての地位を確立しています。

ブラジルリアルタイム決済市場動向

ブラジルのリアルタイム決済市場は、主にブラジルの中央銀行が2020年11月に立ち上げたPixの成功によって燃料を調達しました。 Pixは、個人や企業間での無料、インスタント取引を可能にすることで、国の金融エコシステムに革命をもたらしました。 Nubank、PagSeguro、Mercado Pagoなどのローカルフィンテックのリーダーは、デジタル決済の採用に重要な役割を果たしています。 継続的な規制対応と迅速な対応 フィンテック 拡大、ブラジルのリアルタイム決済市場は、今後数年間持続的な成長を目撃する見込みです。

市場集中と競争環境

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

主な開発:

- 2024年10月、 マスターカードグローバルな決済技術リーダーである、南アフリカにおけるリアルタイムカード決済ソリューションの発売を発表

- 4月2023日 ビザ申請, デジタル決済に従事しているプレーヤー, PayPal と Venmo と提携しました。, 米国ベースのフィンテック企業, パイロットビザ +, 個人が異なる人対人の間で迅速かつ安全にお金を移動することを可能にするサービス (P2P) デジタル決済アプリ

グローバルリアルタイム決済市場プレイヤーによるトップ戦略

- プレイヤー設立: 世界的なリアルタイム決済市場におけるリーディング企業は、研究開発に大きく投資し、一貫して革新し、高性能なソリューションを開発しています。 たとえば、FIS、Fiserv、Mastercardなどの企業は、ブロックチェーン、AI、バイオメトリクス技術を中心とした研究開発活動に対する年間売上高の10%以上を占め、既存の決済プラットフォームを強化しています。 これは、技術の面で曲線を先取りし、市場のリーダーシップを維持することができます。

- ミッドレベルのプレーヤー: 業界における中規模のプレイヤーは、品質と手頃な価格を提供することを目指しています。 大規模な競合他社に比べ、コスト競争力のある製品を開発しています。 たとえば、ACI WorldwideやWorldlineなどの企業は、ERPや経理ソフトウェアと統合したリアルタイム決済ゲートウェイを毎月ライセンス料を下げます。 これは、クライアントとして価格に敏感な中小企業や中型の企業を引き付けるのに役立ちます。

- 小規模なプレーヤー: 既存の製品ラインのギャップを識別し、埋めるために試みる小規模なスタートアップ。 彼らは、より大きな企業によって未適用された特殊なセグメントに焦点を当てています。 たとえば、Modo PaymentsやDwollaなどの企業は、開発者がカスタマイズされた決済ソリューションを構築するための高度にカスタマイズ可能なAPIとSDKを提供しています。 このニッチのアプローチは、確立されたブランドから直接競争することなく機会を見つけるのに役立ちます。

新興スタートアップ - リアルタイム決済業界エコシステム

- 革新的な技術: 多くの有望なスタートアップは、画期的なイノベーションを通じて業界をリードしています。 例えば、Nium や Currencycloud などの企業は、オープンバンキング API、AI、ブロックチェーンを活用してシームレスなクロスボーダー決済プラットフォームを開発しています。 そのようなプラットフォームは、従来の方法と比較して、コストを削減することで、グローバルコストを削減することができます。 彼らの採用は、来年の支払いエコシステムに著しく利益をもたらす可能性があります。

- 市場貢献: スタートアップは、特定の顧客グループのニッチなニーズにも対応しています。 たとえば、Tipalti や Payoneer などの新興企業は、Gig エコノミーに適した、専用のアカウント決済可能な自動化ソリューションを提供しています。 高機能プラットフォームにより、プラットフォームは国内および国際契約者への支払いを簡単に管理できます。 様々な業界にリアルタイム取引の可能性を広げています。

市場レポートの範囲

リアルタイム決済市場 レポートカバレッジ

| レポートカバレッジ | ニュース | ||

|---|---|---|---|

| 基礎年: | 2024年(2024年) | 2025年の市場規模: | US$ 35.12 ベン |

| 履歴データ: | 2020年~2024年 | 予測期間: | 2025 へ 2032 |

| 予測期間 2025〜2032 CAGR: | 34.9% | 2032年 価値の投射: | US$ 285.52 ポンド |

| 覆われる幾何学: |

| ||

| カバーされる区分: |

| ||

| 対象会社: | ACI 全世界、FIS (Fidelity National Information Services)、Fiserv、Mastercard、Visa、PayPal、Temenos、Wirecard、Apple Inc.、Ant Financial、Ripple Labs Inc、Nets Group、Worldline、Intellect Design Arena、Obopay | ||

| 成長の運転者: |

| ||

| 拘束と挑戦: |

| ||

75 以上のパラメータで検証されたマクロとミクロを明らかにする, レポートにすぐにアクセス

市場の動向

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

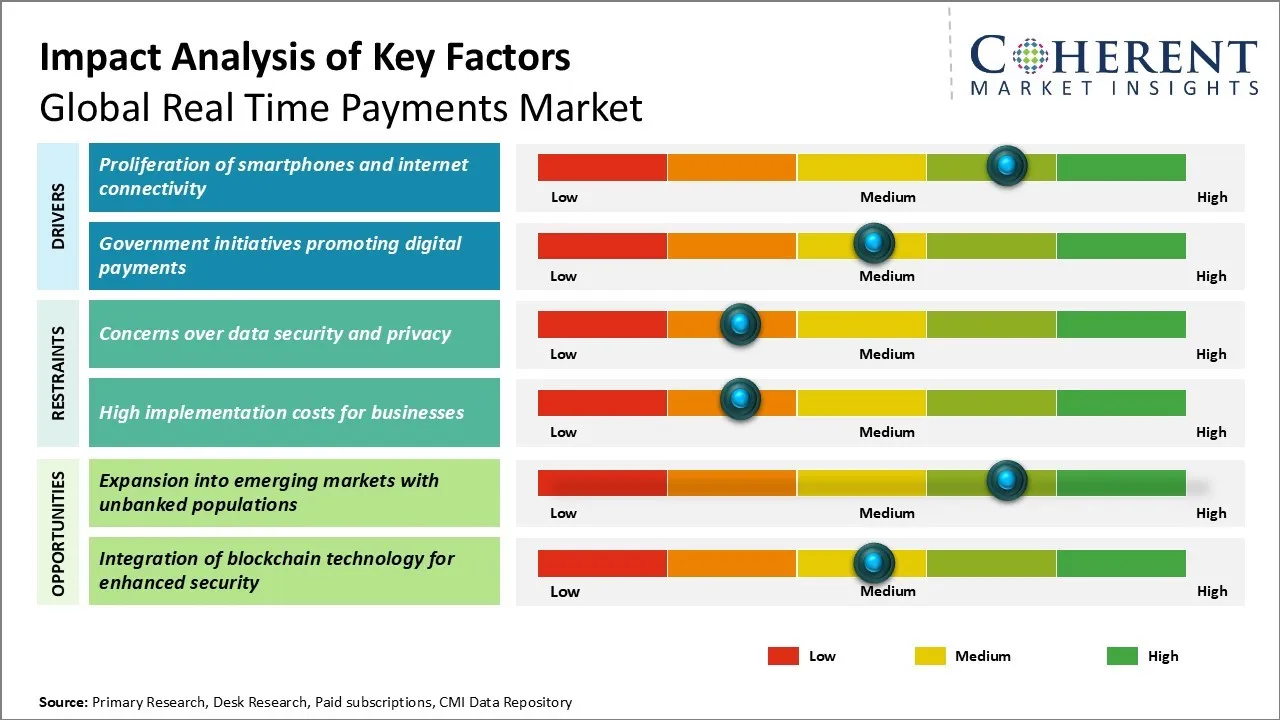

グローバルリアルタイム決済市場ドライバー - スマートフォンとインターネットの接続の拡散

スマートフォンの普及と、世界中のインターネット接続の改善が、リアルタイム決済システムを含むデジタル決済の採用を大幅に向上しました。 スマートフォンがユビキタスになりつつ、携帯電話から直接デジタル取引を行うことがとても快適になりました。 彼らは、物理的な場所に行くことなく、請求書を支払い、資金を転送し、オンラインで買い物の利便性を好む。 スマートフォンの所有権は、ほとんどの国で他のデバイスを上回っているし、モバイルインターネットの使用は、特に経済発展で劇的に上昇しています。 スマートフォンは、デジタルサービスを提供し、リモートで顧客とやりとりする重要なチャネルとしてもあります。

スマートフォンがより高度で安価になるため、低所得層の消費者でもスマートフォンを所有できるようになりました。 T-MobileやAT&Tなどのさまざまな電気通信企業は、新しいセルラーネットワークを介してインターネットのカバレッジを強化し、遠隔地からも、人々がデジタル的に接続されていることを保証しているWiFiホットスポットなどの技術を強化する努力をステップアップしました。 これは、都市圏を超えてより広範なユースケースのためにアクセスできるようにリアルタイムの決済サービスが許可されています。 インターネット速度と信頼性の継続的な改善により、モバイルデバイス上でリアルタイム転送を行うユーザーエクスペリエンスがシームレスになりました。 若い消費者は、特に金融を扱うための好ましい方法として、自分の携帯電話にデジタル財布や銀行アプリを埋め込んでいます。

スマートフォンと高品質のコネクティビティが融合したインパクトは、ビジネスや消費者が非接触型の取引モードを好むことを奨励しています。 リアルタイムの支払いは、モバイル番号、メール、またはその他の識別子を使用して、1つの銀行口座から別の銀行口座に直接即時の支払いを調達することにより、現金および伝統的な銀行送金に便利なデジタル代替手段を提供します。 これは、レストランの請求書を分割し、家賃をフラットメイトに支払い、友人からのお金を受け取るなどの小さな値が頻繁に取引の範囲を増加させました。 このような状況の支払いは、常にオン、モバイルファーストのライフスタイルに適しています。 既存のデジタルエコシステムへのリアルタイム決済インフラの広範な統合は、世界規模で大きな成長を遂げています。

グローバルリアルタイム決済市場チャレンジ - データのセキュリティとプライバシーに関する懸念

グローバルリアルタイム決済市場が直面する主要な課題の一つは、データセキュリティとプライバシーに関する懸念事項です。 リアルタイムでの支払いはリアルタイムで財務データの転送を伴うため、セキュリティ侵害のリスクの増加と、機密支払いの詳細の盗難が増加しています。 多くの潜在的な顧客は、データ保護メカニズムの信頼の欠如によるリアルタイム決済サービスを採用する警戒しています。 決済プロバイダは、セキュリティシステムを監査するための重要なリソースを割り当て、財務データの送信のための高いレベルの暗号化を確保する必要があります。 また、透明性に対する需要増加に伴い、規制当局は、最大限の注意と保護で個人データの処理を必要とする厳格なプライバシー法を提示しています。 動的なサイバーセキュリティとプライバシーの法律との非遵守は、決済会社にとって重大な法的結果をもたらすことができます。 このような課題に対処するため、参加者はブロックチェーンのような技術に基づいて堅牢なセキュリティアーキテクチャを実装し、説明責任と同意ポリシーを通じてデータガバナンスを強調しなければなりません。

グローバルリアルタイム決済市場の機会 - 銀行口座のない人口を持つ新興市場への拡大

グローバルリアルタイム決済市場の主要な機会の一つは、大規模な銀行口座と銀行口座の人口を持つ新興市場への拡大です。 これらの地域は、アフリカ諸国など、デジタル決済サービスの大規模な未適用市場を提示します。 伝統的な銀行は、リモートエリアと低所得の人口統計に達していませんが、携帯電話の有価な可用性は、金融サービスを提供する手段を提供します。 リアルタイム決済プラットフォームは、銀行口座を必要としないモバイルデバイスを介して取引を有効にすることができます。 これは、これまでの従来の銀行業によって提供されていない人口への金融包含とアクセスをもたらすのに役立ちます。 決済プロバイダーは、戦略的パートナーシップとカスタマイズされた製品の提供を検討し、新興市場地域に首尾よく参入する必要があります。 アプリやサービスのローカリゼーションに焦点を合わせると、初めてのユーザーでも可愛らしいプロポジションを支払い、デジタルコマースへのアクセスを改善できます。

アナリストの意見(専門家の意見)

- リアルタイム決済市場は、今後数年間で大きな成長を経験する見込みで、即時かつ安全な取引に対する消費者需要の増加、銀行サービスのデジタル化の拡大、およびキャッシュレス経済を推進する政府の取り組みによって推進されています。 小売、BFSI、電子商取引などの分野におけるRTPソリューションの急速な採用により、市場拡大をさらに支援します。

- 市場成長への大きな課題は、サイバーセキュリティの脅威や不正リスクに対する懸念であり、リアルタイムの取引は不正検知や緩和のための限られた時間を提供します。 また、異なる決済システムと規制の複雑性の相互運用性が特定の地域で採用される可能性が低下する可能性がある。

- アジア・パシフィック地域は、インドや中国など国が主導する取引量が高いため、リアルタイム決済市場を今後も拡大していく予定です。 一方、中東は、フィンテック投資を増加させ、デジタル決済インフラの政府支援を増加させることで、最速成長地域であることが期待されています。

市場セグメンテーション

- コンポーネントの洞察(Revenue、USD Bn、2020 - 2032)

- ソリューション

- サービス

- 支払の種類 インサイト(Revenue、USD Bn、2020 - 2032)

- パーソンツーパーソン(P2P)

- 人対ビジネス(P2B)

- ビジネスツーパーソン(B2P)

- 事業案内(B2B)

- その他

- 展開モードの洞察(Revenue、USD Bn、2020 - 2032)

- クラウドベース

- オンプレミス

- 地域洞察(Revenue、USD Bn、2020 - 2032)

- 北アメリカ

- アメリカ

- カナダ

- ラテンアメリカ

- ブラジル

- アルゼンチン

- メキシコ

- ラテンアメリカの残り

- ヨーロッパ

- ドイツ

- アメリカ

- スペイン

- フランス

- イタリア

- ロシア

- ヨーロッパの残り

- アジアパシフィック

- 中国・中国

- インド

- ジャパンジャパン

- オーストラリア

- 韓国

- アセアン

- アジアパシフィック

- 中東

- GCCについて 国土交通

- イスラエル

- 中東の残り

- アフリカ

- 南アフリカ

- 北アフリカ

- 中央アフリカ

- 北アメリカ

- キープレーヤーの洞察

- ACIについて ワールドワイド

- FIS(国家情報サービス)

- フィザー

- マスターカード

- ビザ申請

- ペイパル

- テメノス

- ワイヤーカード

- アップル株式会社

- アント・フィナンシャル

- リップルラボ株式会社

- ネットグループ

- ワールドライン

- インテリクト・デザイン・アリーナ

- オボペイ

著者について

Monica Shevganは、シニア経営コンサルタントです。情報通信技術分野の専門知識を持ち、市場調査とビジネスコンサルティングで 13 年以上の経験があります。戦略的な意思決定に役立つ質の高い洞察を提供してきた実績を持つ彼女は、組織がビジネス目標を達成できるよう支援することに尽力しています。彼女は、先端技術、エンジニアリング、輸送など、さまざまな分野で数多くのプロジェクトを成功裏に作成し、指導してきました。

独占トレンドレポートで戦略を変革:

よくある質問