グローバルウェルスマネジメントプラットフォーム 市場は価値があると推定される 2024年のUS $ 5.84 Bn そして到達する予定 US$ 15.32 によって 2031、混合物の年次成長率を展示する 2024年から2031年にかけて14.8%のCAGR。

業界を形成する市場の動向を知る: サンプルコピーをリクエストする

急激なデジタル化と成長するオンライン取引活動は、富裕層管理プラットフォームの販売を促進するいくつかの重要な要因です。 エンドユーザーの間で、ロボ・アドバイザリーおよびバーチャル・ファイナンシャル・アシスタンス・ソリューションの採用が高まっています。 これは、業界における収益の発生に積極的に影響を与えています。 大手プラットフォームプロバイダが提供するマネージドアカウントソリューションとレポート機能は、その需要をさらに強化しています。 今後も、ビッグデータ分析とAIにおける継続的な技術進歩により、今後も市場プレイヤーの有利なビジネスチャンスを創出してまいります。 発展途上国におけるインターネットの普及も、富裕層経営プラットフォーム市場の収益成長に大きな影響を与えます。

市場の運転者:

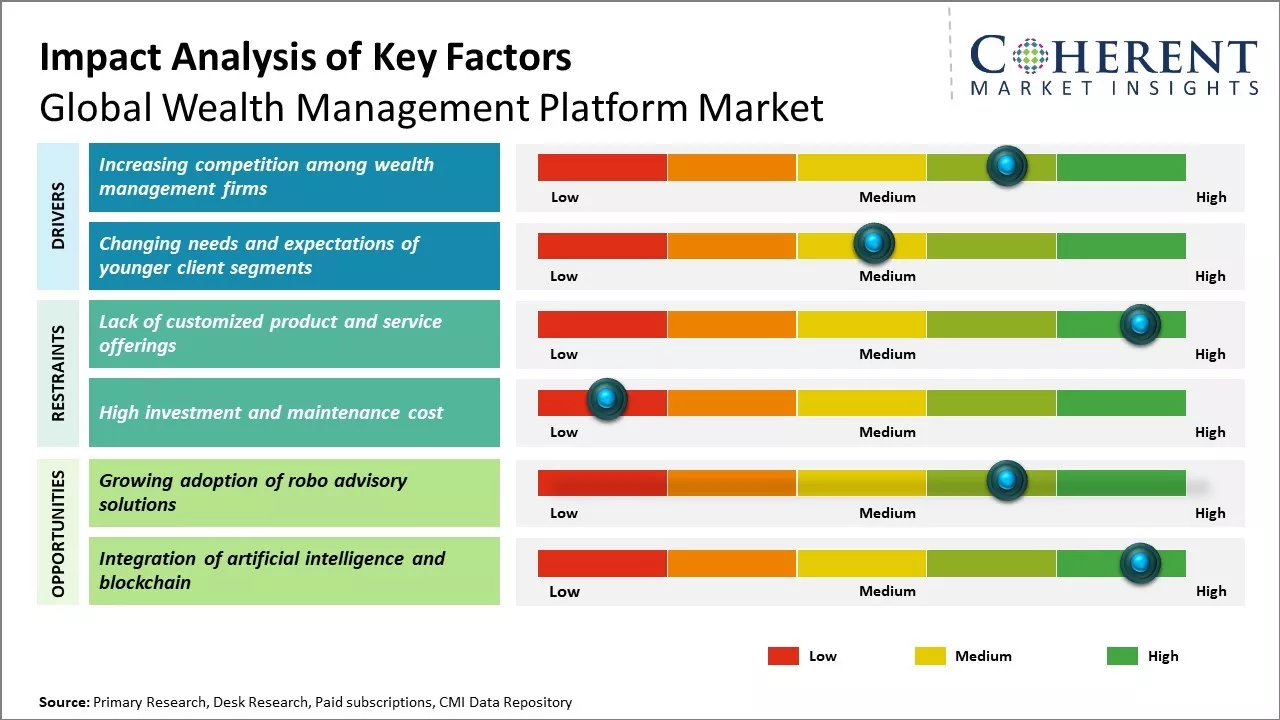

富裕層企業との競争強化

世界的な富管理産業は、主要な市場を横断して高純資産の人口を増加させ、過去10年間に途上国で途上国の成長を見てきました。 部門に流れているより多くのお金を使うと、競争は潜在的な顧客および彼らの資産を引き付けるためにすべてのサイズの富のマネージャーの間でますますます増加しました。 大規模な親指のプレイヤーは、その能力とリーチを強化するための選択買収を行うと同時に、既存の製品を拡大しました。 同時に、よりパーソナライズされたサービスで課題を実装する新しい独立系およびブティックアドバイザリー会社が増加しています。 以前よりも多くの選択肢を持つクライアントと, 既存のものを保持し、新しい高貴な個人を買収することは、高度に競争しています. ウェルス・マネージャーは、より堅牢で技術的に高度なソリューションを提供する必要性を認識しています。 多岐にわたる豊富な管理プラットフォームの需要が高まり、業務の合理化、デジタル・インタラクションの力化、クライアント・ホールディングやパフォーマンスの総合的インサイトを提供できます。 統合ビュー、洗練されたプランニングツール、カスタマイズされたクライアント体験、堅牢なプラットフォーム セキュリティ このような競争の激しい風景で求められている。

競争に勝つための実用的な戦略を入手する : レポートにすぐにアクセス

若い顧客セグメントのニーズと期待の変化

新興市場における成長の豊かさとともに、グローバル・ハイネット・ワース・人口の構成も、若い世代のクライアントがより大きな責任を抱えるように変化しています。 現在、若いクライアントがデジタル時代に持ち込まれ、過去の世代と非常に異なる優先順位を持っています。 彼らは、日々の経験のようなあらゆるチャネルで、迅速かつ魅力的でパーソナライズされたやり取りを期待しています。 ミレニアル世代や若いクライアントのニーズに応えるには、富裕層管理サービスがどのように設計され、配送されるかの完全なオーバーホールが必要です。 従来のアドバイザリーモデルは、個人会議、研究報告、ニュースレターに重点を置いていますが、新しい人口統計は、日常的なアプリを映す合理化されたデジタルアクセスによって管理された計画を望んでいます。 また、医療費の予測などの持続可能性、影響、技術面の目標に重点を置いています。 包括的な富管理プラットフォームは、カスタマイズされたデジタルエクスペリエンス、自動目標ベースの投資、および統合ESG機能を提供しているため、将来の顧客を引き付け、保持するために、アドバイザリー企業にとって必要不可欠な存在となりました。

アナリストからの主なテイクアウト:

グローバル・富管理プラットフォーム市場は、グローバルに価値の高い個人を増加させることにより、今後10年以上もの間、大きく成長することが期待されています。 豊富なクライアントから高度な投資管理と財務計画ツールの需要の増加により、プラットフォームを駆動し、堅牢な技術とカスタマイズされたソリューションを提供します。 現在、北米は早期採用により優勢ですが、アジアパシフィックは最も強い成長を期待しています。

プラットフォームは、目標ベースの財務計画機能とポートフォリオ管理ツールを強化し、より多くのクライアントアセットの流入を引き寄せます。 代替データセットのリスク管理と意思決定への統合により、起業家クライアントをターゲットとするプラットフォームの機会を提供します。 しかし、地域全体の規制は、グローバル展開の課題を捉えています。 ローカルブローカーとのコラボレーションにより、プラットフォームが新しい市場を迅速に浸透させることができます。

特に若いハイネットワース個人(HNWIs)の間で、ロボアドバイザリーソリューションの人気を上げることは、そのようなサービスを提供するFinTechsを開発またはパートナーする伝統的な富のマネージャーを説得しています。 これは、より多くの富と資産管理会社に既存の富裕層管理プラットフォームをホワイトラベル化しました。 プラットフォームは、AI、ML、データ分析などの高度なテクノロジーを統合し、長期的に活用できます。 オープンバンキングトレンドは、ハイパーパーソナライズドバンキングと投資商品を提供するプラットフォームの機会も作成します。 セキュリティとプライバシーはトップの懸念を保ちながら、直感的なインターフェイスでカスタマイズ可能なクライアントエクスペリエンスを向上させるプラットフォームはエッジを持っています。

市場課題: カスタマイズされたプロダクトおよびサービス提供の欠如

カスタマイズされた製品とサービス提供の欠如は、世界的な富管理プラットフォーム市場の成長を大幅に抑制しています。 ウェルス・マネジメント・ファームは、クライアントにサービスや製品を提供し、個々のニーズや好みに合わせて調整することなく、伝統的に1つのサイズのフィット・オール・アプローチを採用しました。 これは、提供中のパーソナライズの欠如につながりました。 クライアント、特に個人価値の高いネット、ますます彼らの富のマネージャーからのカスタマイズされた経験を要求します。 特定の財務目標、リスクアペタイト、流動性ニーズ、およびその他のユニークな状況にパーソナライズされた勧告、助言、およびソリューションを望む。 標準化されたアプローチはカスタマイズのためのこの増加の要求を満たすために失敗します。

カスタマイズしたサービスや製品をお届けすることができないのは、クライアントの買収や保有率に悪影響を及ぼす 富の経営会社. パーソナライズされた富管理ソリューションを求めるクライアントは、個々のクライアントプロファイルに応じて、その提供を適応させない企業にコミットするのが貴重です。 代わりに、彼らはカスタマイズを強調する競合他社からの代替オプションを探求しています。 既存のクライアントの資産を他のプロバイダーにシフトするリスクもあります。現在の富裕層は、製品戦略、アドバイザリーサービス、または投資選択を時間をかけて進化させることができない場合があります。 ワンサイズのフィット・オール・エクスペリエンスの提供は、長期的にクライアントの忠誠性と関係の長寿を制限します。

市場機会: ロボアドバイザリーソリューションの採用拡大

ローボ・アドバイザリー・ソリューションの採用は、世界的な富裕層管理プラットフォーム市場において大きなチャンスをもたらします。 低コストで自動化された富管理サービスを提供するため、技術がより高度化し、投資家の間でロボアドバイザリーソリューションが人気を博しています。 これらのデジタルアドバイザーは、アルゴリズムベースのポートフォリオ管理ツールを使用しており、一定の人的監督を必要としないクライアントのための投資ポートフォリオを構築および管理できます。

ロボアドバイザーは、従来の富裕層にさまざまな利点を提供します。 彼らは非常に低い手数料を請求します, 多くの場合、0.25-0.5%の周りに, 質量のために手頃な価格の投資を行います. robo の顧問がオートメーションによって動力を与えられるように、彼らのサービスは 24 時間 365 日利用でき、それらはより小さいポートフォリオを効率的に管理できます。 これは、一般の人口と若い投資家に富裕層のリーチを拡大するのに役立ちます。 さらに、研究では、多くの場合、人間のアドバイザーの決定に影響を与えることができる感情的な影響なしに、ロボのアドバイザーは、偏見のない投資モデルを開発しています。 投資戦略は、過去の市場動向と資産クラスのパフォーマンスに基づいています。

高収益のポケットセグメントを発見およびそれへのロードマップ : レポートにすぐにアクセス

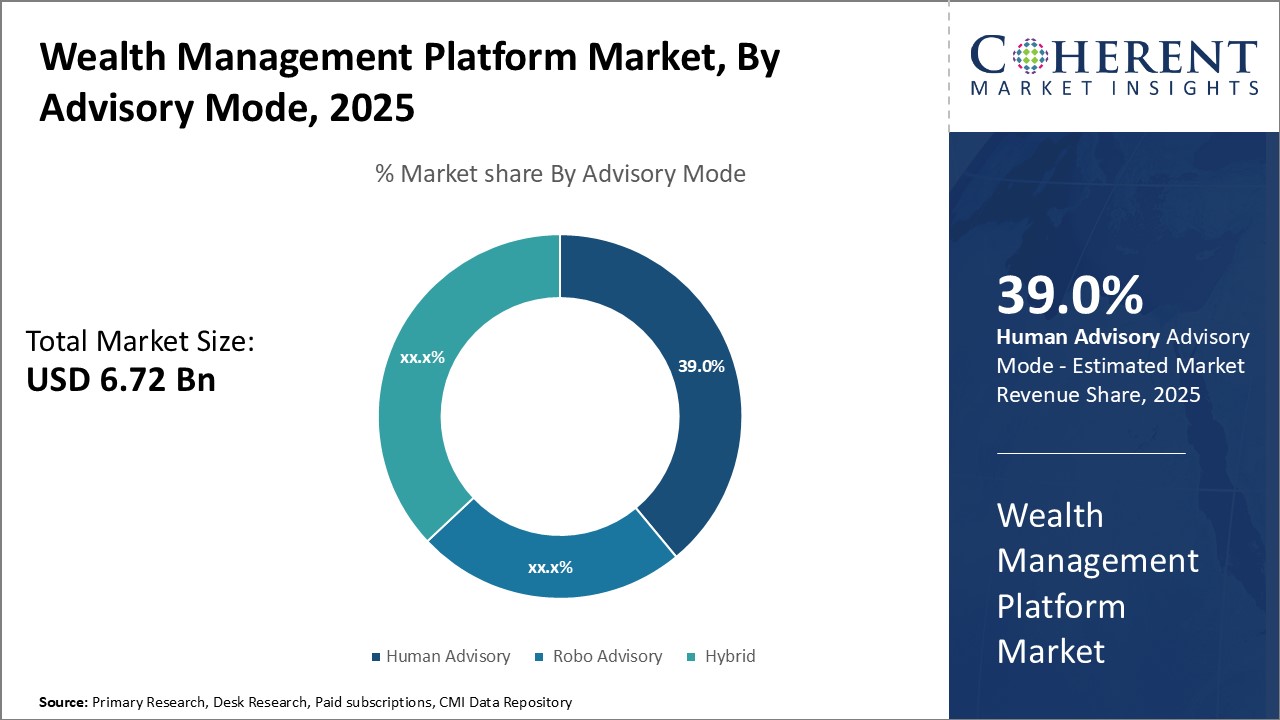

アドバイザリーモードによるインサイト - エキスパートガイダンスドライブ ヒューマンアドバイザリーの需要

アドバイザリーモードの面では、専門家からパーソナライズされたガイダンスのためのクライアントの要求への2024年の市場の38.5%のシェアを保持することが期待されています。 資産ポートフォリオは、株式や債券から代替投資までの多様な資産クラスの複雑化が進んでいます。個々の投資家は、特定の財務目標とリスクアペタイトに合わせてカスタマイズされた富管理戦略を求めています。 ロボアドバイザーは低コストのソリューションを提供していますが、資格のあるファイナンシャルアドバイザーによって提供されるカスタマイズされたアドバイスと手持ちに一致することはできません。 これは、不動産計画、税制、および起業家精神などの複雑なニーズを持つ大規模なポートフォリオまたはそれらの管理を従事しているクライアントにとって特に重要です。

人間の顧問は絶えず変化のマクロ経済、地政学および企業の条件をそれに応じて調節するためにとどまります。 彼らは彼らの教育資格だけでなく、異なるクライアントプロファイルと相互作用する経験の年を描き、ニュアンス計画を制作します。 アドバイザリーファームは、CFAや強力な業界ペディグリーなどの認定資格を持つベテランの専門家をリクルートし、ハイネットワース個人(HNWIs)クライアントを引き付け、保持することに焦点を当てています。 名付けられた顧問の責任と共に人間に触れることは、クライアントの感情的な側面を彼らの富の周りに解決するのに役立ちます。 このパーソナライズされたエンゲージメントモデルは、ボット主導の相互作用と比較して、長期的な信頼関係を構築する上でより効果的であることを証明しています。

インサイト デプロイメント - クラウドベースのプラットフォーム 柔軟でスケーラブルな操作が可能

デプロイメントの観点から、クラウドベースのプラットフォームのセグメントは、オンプレミスシステム上の利点によって、2024年に64.1%のシェアを保有する見込みです。 ウェルス・アセット・マネージャーは、クラウド・インフラストラクチャーが提供する柔軟性、スケーラビリティ、および低コストのコストを好む。 現場のサーバーを維持するために必要なハードウェア、ソフトウェア、およびサポートスタッフの大きな資本支出を回避することができます。 クラウドプロバイダーは、システム稼働時間、容量、データセキュリティ、およびアップグレードを有料モデルで保証する責任を負います。 これにより、富裕層は、未使用のオンプレミス容量で悲しむよりも、ビジネスのボリュームに基づいて運用コスト変数を維持することができます。

クラウドソリューションは、どこにでもアクセス可能な統一されたデータ環境でコラボレーションを容易にします。 チームは、クライアント情報を安全にアクセスし、あらゆるインターネットに接続されたデバイスからポートフォリオを管理できます。 パンデミックで育つハイブリッドワークカルチャーは、柔軟でリモートワークツールの需要が高まっています。 クラウドプラットフォームは、ゴールベースの財務計画、リスクプロファイリング、ポートフォリオの見直しなど、他のサードパーティのアプリケーションとシームレスに統合します。 拡張可能なアーキテクチャは、インフラストラクチャの制限なしに、新しいクライアントやアドバイザーの迅速なオンボーディングをサポートしています。 これは、富裕層が同じコストベースで、より多くの顧客と地理的な地域にサービスを提供するのに役立ちます。 全体的に、クラウドベースのプラットフォームは、オンプレミスシステム上の優先セットアップとして登場し、富テックオペレーション全体で効率性を発揮します。

インサイト エンドユース業界によって - 銀行はWealthtechを配り、顧客体験を向上させる

エンドユース業界において、銀行セグメントは、2024年のグローバル富管理プラットフォーム市場の45.2%のシェアを保有し、富裕層管理サービスを強化する取り組みを進めています。 従来の銀行は、専用の富裕層の破壊者や、優れたデジタル体験を提供するロボアドバイザー/フィンテックの応募者からの集中競争に直面しています。 クライアントの保持を確保するため、銀行は、幅広いサービスポートフォリオに財務データを統合する富裕層管理プラットフォームを採用しています。 これは、包括的な富の計画とアドバイスのための顧客の資産と責任の包括的なビューを提供することができます。

プラットフォームは、銀行がさまざまな関係層で付加価値の富管理提案を提供できるようにします。 マスマーケットのクライアントは、オンラインポータルを通じて基本的なアドバイスや投資オプションにアクセスしています。 プライオリティ・セグメントは、ゴールベース・富テック・ツールズが支援するリレーション・マネージャーから献身的な富の計画を受けています。 HNWI 個人の場合、銀行は、統一されたプラットフォームのアプローチにより、目標に基づく計画、ポートフォリオ管理、信頼/成功ソリューションを展開しています。 サービスやリレーションモデルのこのアップグレードは、取引口座の所有者を超えてクライアントのエンゲージメントを深めるのに役立ちます。 新興市場での豊かさを高めることで、銀行はプラットフォームを利用して製品の提供を拡大し、海外のクライアントサービスを改善します。 全体的に、富裕テックは、データインサイトを活用し、強化された顧客体験を提供するために、銀行にとって競争力のあるエッジを提供します。

このレポートの詳細, サンプル コピーをリクエスト

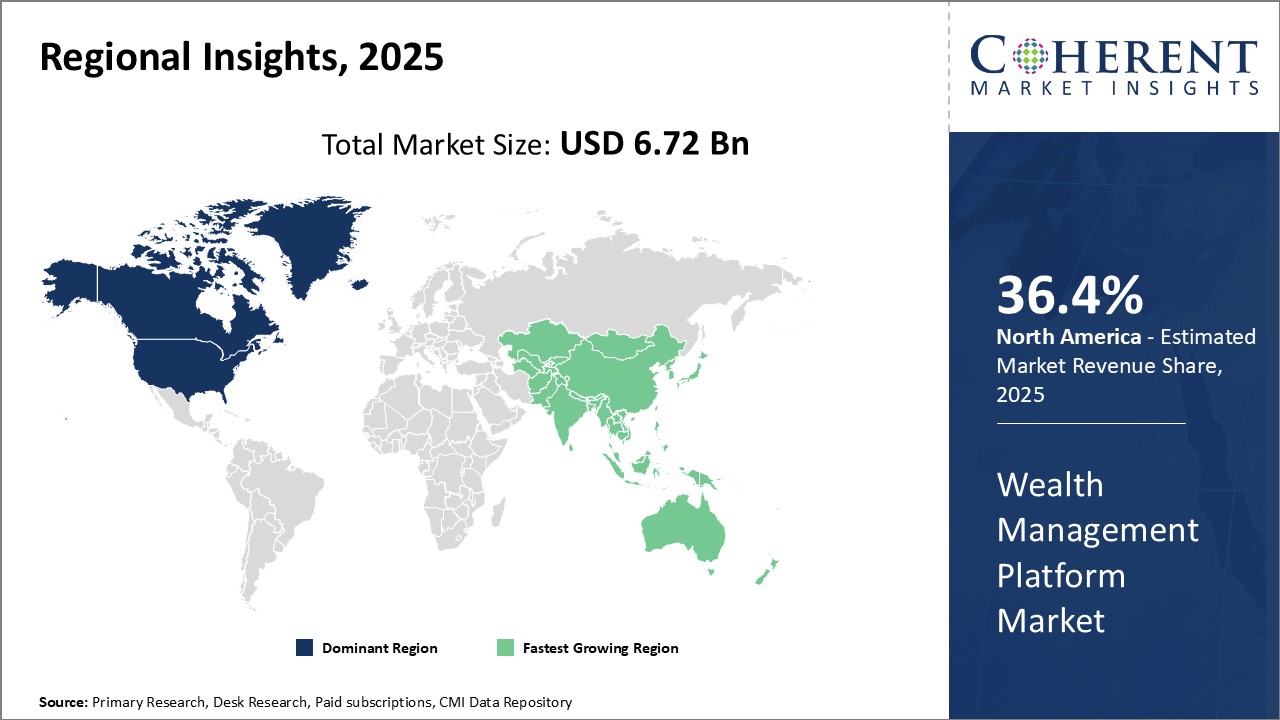

北米は、グローバルな富管理プラットフォーム市場での優位性のあるプレーヤーとして確立しました。 2024年の市場シェアの35.9%を占める地域。 これは、主要な金融機関の存在と地域の高い使い捨て所得に起因することができます。 米国は、国の大規模な経済と裕福な人口のために、北アメリカの富管理市場の大部分を占めています。 アメリカの個人や家族は、高度な富管理ソリューションを必要とする実質的な投資を持っている傾向があります。 また、北米の富裕層および資産運用会社は、サービス提供を強化し、競争上の優位性を得るための新しい技術を採用しています。 彼らは定期的に彼らのプラットフォームインフラストラクチャをアップグレードして、シームレスな接続と金融ポートフォリオやアドバイスへのアクセスのクロックの周りに顧客に提供するために投資します。

アジアパシフィック地域は、グローバルに富裕層管理プラットフォームの最速成長市場として誕生しました。 この隕石の上昇は、増加する影響によって説明することができます, 価値の高いネットの数の増加, 節約の増大, 地域の投資家のリスクリターンの設定を変更. 中国やインドなどの国は、過去10年間に経済成長と富裕層の創出を加速してきました。 アジアにおける有能な個人や家族の間で、富裕層の経営サービスを提供し、豊かさを保ち、拡大していくことを目標としています。 プラットフォームプロバイダは、現地のオペレーションを確立し、革新的なソリューションを立ち上げ、国内銀行や資産運用会社とのパートナーシップを鍛造することにより、これらのダイナミクスに資金を供給しています。 アジア・パシフィック・燃料のプラットフォームにおけるナッセントで急速に進化する富管理生態系は、金融機関のデジタル化による近代的な投資家にサービスを提供しています。

ウェルスマネジメントプラットフォーム市場レポートカバレッジ

| レポートカバレッジ | ニュース | ||

|---|---|---|---|

| 基礎年: | 2023年 | 2024年の市場規模: | US$ 5.84 ベン |

| 履歴データ: | 2019年10月20日 | 予測期間: | 2024年~2031年 |

| 予測期間 2024~2031 CAGR: | 14.8% | 2031年 価値の投射: | US$ 15.32 ベン |

| 覆われる幾何学: |

| ||

| カバーされる区分: |

| ||

| 対象会社: | AvaloqグループAG、バックベース、ブロードリッジ・ファイナンシャル・ソリューションズ、Comarch SA、Dorsum Limited、FIS、Fiserv Inc.、InvestCloud、InvestEdge、Inc.、Prometeia、SEI Investments Company、SS&C Technologies、Inc、Tata Consultancy Services、Temenos Headquarters SA | ||

| 成長の運転者: |

| ||

| 拘束と挑戦: |

| ||

75 以上のパラメータで検証されたマクロとミクロを明らかにする, レポートにすぐにアクセス

*定義: グローバル・ウェルス・マネジメント・プラットフォーム・マーケットは、富のマネージャー、財務アドバイザー、プライベート・バンカーがお客様の財務資産を高く管理できるテクノロジー・プラットフォームおよびソリューションを提供します。 統合Webベースのシステムにおけるポートフォリオ管理、財務計画、投資管理、カストディアルサービス、およびパフォーマンスレポート機能をカスタマイズできます。 世界的な富管理プラットフォーム市場は、銀行、金融サービス、および保険業界に参入し、高額な個人や家族の完全な金融ライフサイクルを効率的に管理します。

共有

著者について

Suraj Bhanudas Jagtap は、7 年以上の経験を持つ熟練した上級管理コンサルタントです。彼は、Fortune 500 企業や新興企業にサービスを提供し、幅広い事業拡大や市場参入戦略でクライアントを支援してきました。彼は、需要分析、競合分析、適切なチャネル パートナーの特定など、さまざまなクライアント プロジェクトに戦略的な視点と実用的な洞察を提供する上で重要な役割を果たしてきました。

独占トレンドレポートで戦略を変革:

よくある質問

世界中の何千もの企業に加わり、優れたビジネスソリューションを提供します。.