排出量取引市場規模が評価されると推定される US$ 470.9 Mn で 2025 そして到達する予定 US$ 1,554.1 Mn による 2032、混合物の年次成長率を展示する 2025年から2032年にかけて18.6%のCAGR。

排出取引市場は、国や組織が公害の手当やクレジットを取引することができます。 これらの市場で取引されている製品には、手当とオフセットの2種類があります。 許容は、通常、二酸化炭素のトンで測定される温室効果ガスの特定の量を排出する権利を表します。 それらの割り当てられた手当よりも少なく放出する国や企業は、それらを必要とする他の人に余分な手当を販売することができます。 一方、オフセットは、課題を解決する林業活動など、特定のプロジェクトからの排出削減を表しています。 カーボン 雰囲気から。

排出量取引の主な利点は、企業や社会のために可能な限り低いコストで汚染を減らすのに役立ちます。 市場力が炭素排出量の価格を決定することを可能にすることにより、取引は、それが最も安い国や業界で削減が起こることを保証するのに役立ちます。 この柔軟性は、技術イノベーションをクリーンな技術で促進します。 しかし、取引オフセットが実質的または追加の排出量削減を示すことができないと主張する人もいます。適切に調整され検証されていない場合。 脆弱な国が気候変動の影響に適応するのを助けるために収集された収益を公正かつ使用することについても懸念があります。 全体的には、排出取引は限界に経済ソリューションを提供します 気候変動 堅牢な監視ルールで適切に実装する場合。

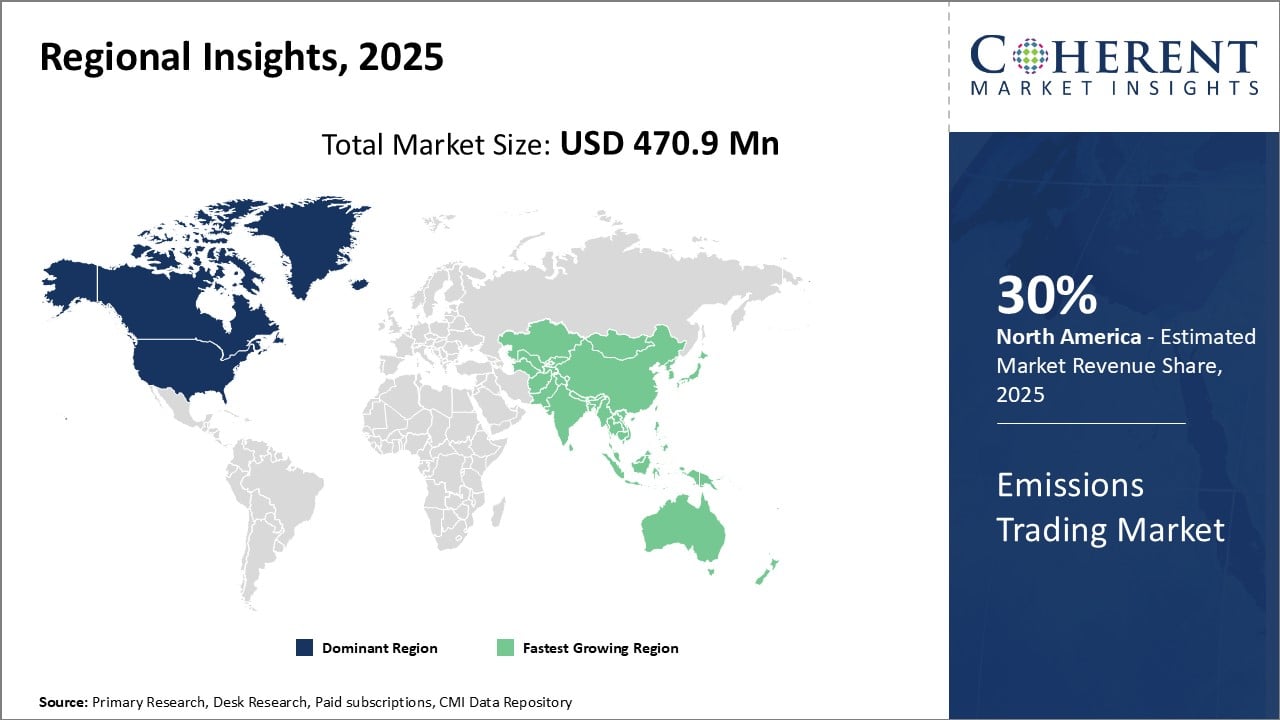

取引市場 地域 Insights

- 北アメリカ 排出量取引市場での優勢な地域としての地位を確立しました。 地域は、地域温室効果ガスイニシアチブ(RGGI)やカリフォルニアキャップアンドトレードプログラムなど、長年にわたって成熟した炭化物市場を整備しています。 温室効果ガス排出量削減を目指した厳しい環境規制が推進されています。 電力、石油、ガスなどの排出キャップを順守する業界は、地域総国内製品(GDP)の巨大な部分を形成します。 排出量制御の数十年の経験と相まってきたこの大きな産業存在は、北アメリカを重要なプレーヤーにします。

- 豊富な手当供給と競争力のある価格設定で、北米市場もプログラムをリンクすることで重要な国際参加を集めています。 コーポレートは、コンプライアンスポートフォリオを管轄する際の価値観を理解しています。 2025年の剰余金による相殺および許容の輸出地域。 後半の勢いを得る連邦気候政策の話では、専門家は、北米での排出量取引の風景が複雑さで進化し続けることを予測しています。

- アジアパシフィック 排出量取引の最速成長地域として誕生しました。 急速な経済成長と産業化は、中国やインドのような人口の多い国のエネルギー需要を大幅に増加させました。 両国は、国家排出量取引スキームを導入し、パリ協定の下でのコミットメントを満たしています。 中国は、世界最大規模の炭素市場を既に運営しており、グローバルにすべての手当の半分以上を占めています。 2025年に発売された中国国家排出物取引スキームは、多くのファンファーレとの取引を開始しました。 地域が低炭素の未来に向けてパラダイムシフトを作るため、他の小さなアジア市場もセットアップされています。

- 野心的な再生可能エネルギー目標と、より多くの産業分野にわたって炭素を価格する計画で、アジア太平洋地域は実質的な成長のために設定されています。 これらの新しいスキームの大きなカバレッジは、オフセットと許容の需要を駆動します。 すでに地域に営業している多国籍企業が、ビジネスチャンスを認識し、進化する政策提言に積極的に参加しています。 ESG(環境・社会・ガバナンス)に重点を置いた継続的な経済拡大、支援政府の政策、およびESG(環境・社会・ガバナンス)の拡大は、アジア・パシフィックのポジションを排出取引の見込み客のリーダーとしてセメント化することが期待されています。

プロフィール 1. 取引市場シェア(%)、地域別、2025

このレポートの詳細, サンプル コピーをリクエスト

アナリスト視点: 排出量取引市場は、世界中の炭素排出量に関する規制として、今後10年間で着実に成長すると予想されます。 成長のための主要な運転者はより多くの地域および企業のセクターに帽子および道プログラムの拡張です。 欧州連合は、取引スキームは、その規模と長い歴史のために、世界的な排出量取引市場を支配します。 しかし、中国、カリフォルニア、そしておそらく連邦レベルでの米国では、その炭素市場がさらに発展するにつれて、近い将来にEU ETSを上回る可能性があります。 市場での抑制には、いくつかの管轄区域における炭素価格設定メカニズムに対する政治的反対論、市場のボラティリティと推測に関する懸念が含まれます。

機会の面では、世界中の炭素価格の上昇が規制、取引所、アドバイザリーサービスを含む新しい取引インフラの需要を創出し、企業が規制を効果的に遵守するのに役立ちます。 カリフォルニア州とケベック州間の取引システムの地域連携により、より流動性と低価格の機会を提供します。 農業や林業などの分野へのオフセットの使用を拡大すると、オフセットクレジット需要を大幅に増加させることができます。 中国の国家排出量取引スキームは、複数のセクターをカバーし、完全な実装時に既存の炭素市場よりも多くのボリュームを生成するので、主要な機会を提示します。

取引市場ドライバーの排出:

- 環境問題と気候変動緩和: : : 排出量取引の背後にある主要なドライバーは、気候変動とその悪影響に関する世界的な懸念です。 政府や国際機関は、温室効果ガス排出量を削減し、地球温暖化とその影響を制限する必要があります。 排出取引は、排出削減を奨励し、クリーナーやより持続可能な慣行への移行を促進するための市場ベースのアプローチを提供します。 国際再生可能エネルギー機関(IRENA)によると、2020年末までに世界規模で再生可能エネルギー発電量が2,537 GWに達し、前年度から10%増加しました。 環境問題の増加は、持続可能な製造慣行の採用につながっています。 国連産業開発機構(UNIDO)による調査によると、世界の企業の68%は、製造プロセスにおいて少なくとも1つの緑の取り組みを実施しました。

- 規制遵守と国際的コミットメント: : : 多くの国は、パリ協定のような国際協定に基づく排出削減目標と約束を設定しています。 排出取引は、国や業界が規制当局の義務を取引の排出手当やクレジットによって効率的に満たすことを可能にし、排出削減目標を達成するための柔軟性を提供します。 例えば、欧州連合のグリーンディールは、2050年までにヨーロッパ初の気候中大陸を作ることを目指しています。 再生可能エネルギー、エネルギー効率、その他の低炭素化技術への投資を増加させました。

- 経済的効率および費用効果が大きい: 排出取引は、企業が排出量を削減するための最も費用対効果の高い方法を見つけることを可能にします。 排出手当の市場を創出し、コストを削減できる市場は、コストを削減できるため、コストを削減し、排出削減を奨励することで、最も経済的に有効である。

- クリーン技術とイノベーションを刺激する: 排出物取引は、企業がクリーナー技術と慣行に投資することを奨励します。 割り当てられた手当の排出量を削減する企業は、過剰な手当を販売することができ、それによって、低炭素技術や排出量を削減するための革新的なソリューションに投資する金融インセンティブを作成します。

取引市場機会の排出:

- 排出量取引スキームの拡大: : : より多くの国や地域が温室効果ガス排出量を削減するコミットとして、既存の排出量取引スキームを拡大し、新しいものを実装する機会があります。 政府は、より広範な排出削減目標を達成するために、輸送、産業、農業などのさまざまな分野での排出量取引の可能性を探求することができます。 世界銀行の現状と2020年までの炭素価格の動向が報告した結果、世界規模で61の炭素価格設定の取り組みが実施または実施予定されている。 これらの取り組みは、二酸化炭素換算(GtCO2e)の12ギガトン、またはグローバル温室効果ガス排出量の22%をカバー

- 排出量取引システムへのリンク: 異なる国や地域間の排出量取引システムと連携することで、排出手当やクレジットの流動性が大きくなり、より多くの市場を創出する機会を提供します。 このリンクは、コスト効率性を高め、国際協力を奨励し、排出削減の取り組みの全体的な影響を高めることができます。

- 新温室効果ガスの導入: 現在の排出量取引システムは、主に二酸化炭素(CO2)排出量に焦点を当てています。 メタン(CH4)、窒化物(N2O)、炭化水素(HFC)などの他の温室効果ガスを含むために、これらのシステムを拡張する機会が存在します。 温室効果ガスの広範な範囲を排出取引に統合することで、より包括的な気候変動の課題に対処することができます。 排出取引スキームに新たなグリーンハウスガスを組み込むことで、排出削減のための新たな市場を創出することができます。 例えば、カリフォルニア・キャップ・アンド・トレード・プログラム(カリフォルニア・キャップ・アンド・トレード・プログラム)は、世界で最大の排出量取引スキームの1つであり、CO2、CH4、N2Oを含む複数のGHGを含みます。 カリフォルニア・エア・リソース・ボードによると、2020年にカリフォルニアのGHG排出量の約85%を占める約360の事業をカバー。

- ネットゼロ目標のための市場ベースのソリューション: ネットゼロエミッションを目指している国や企業は、市場ベースのソリューションとして、残留排出を相殺する機会があります。 カーボンオフセットプロジェクトや自然ベースのソリューションに投資することで、より効率的にネットゼロの目標を達成することができます。

取引市場レポートカバレッジの排出

| レポートカバレッジ | ニュース | ||

|---|---|---|---|

| 基礎年: | 2024年(2024年) | 2025年の市場規模: | 米ドル 470.9 Mn |

| 履歴データ: | 2020年~2024年 | 予測期間: | 2025 へ 2032 |

| 予測期間 2025〜2032 CAGR: | 18.6%の | 2032年 価値の投射: | 米ドル 1,554.1 Mn |

| 覆われる幾何学: |

| ||

| カバーされる区分: |

| ||

| 対象会社: | BP Plc.、Royal Dutch Shell Plc.、Total SE、Chevron Corporation、ExxonMobil Corporation、Engie SA、RWE AG、EON SE、Vattenfall AB、Gazprom、三菱UFJフィナンシャルグループ(MUFG)、JPMorgan Chase&Co、Goldman Sachs Group、Inc. Citigroup Inc.、Barclays PLC | ||

| 成長の運転者: |

| ||

| 拘束と挑戦: |

| ||

75 以上のパラメータで検証されたマクロとミクロを明らかにする, レポートにすぐにアクセス

排出取引市場 トレンド:

- 地域炭素市場をつなぐ: 地域炭素市場のリンクは、排出量取引市場に大きな影響を与えています。 確立されたキャップ・アンド・トレード・システムを接続することにより、異なる地理領域間での取引が可能となります。 これにより、取引の機会が増えます。 たとえば、カリフォルニアとケベックの炭素市場が2013年にリンクされたとき、500人のMnの人々を覆う新しい市場を作成しました。 このリンクは、利用可能な手当の数と参加者が大幅に増加したため、取引量を増加させました。 2022年、欧州連合(EU)の欧州連合(EU)のエミッション・トレーディング・システムと米国、スイスの市場での市場を結び、飛躍を先取りする潜在的に他の地域について議論が進んでいます。 より広い市場は供給および要求がより広い区域を渡るバランスがとられると同時により多くの安定したカーボン価格をもたらす可能性が高いです。 地域炭素市場の拡大は、市場参加者の機会と課題を結びつけます。 一方、企業やトレーダーは、オフセットクレジットと手当のはるかに大きいプールへのアクセスを提供します。 複数のエリアで稼働する会社にとっては、他の地域で炭素価格を下げることができます。 しかし、複雑性やコンプライアンスリスクも増加します。 管轄区域間で取引される排出物または手当は、両方の市場の規則に従うことができます。 1つの領域が全体の排出キャップまたは規制を変更すると、リンクされた市場ネットワーク全体でバランスを崩すことができます。 不正な取引規制との間のデータの一貫性も解決する必要があります。 全体的に、より広範な規模での市場接続は、市場の流動性を高め、価格のボラティリティを低下させるべきであるが、これらの炭素市場が進化するにつれて、より大きな監督が重要になります。 例えば、国際カーボン・アクション・パートナーシップ(ICAP)によると、同等二酸化炭素(CO2e)排出量の合計が5.4億トン(CO2e)の総排出量は、2021年に米国の$58/tCO2eの平均価格で値付けられました。 2016年のUS $ 24 / TCO2eで価格が2.8億トンから増加し、世界中の炭素価格の拡大を実証しました。

- カーボン市場の統合: 排出量取引市場は、多くの管轄区域にわたって補完的な気候政策と成長する統合からの重要な影響を目撃しています。 排出量取引システムを持つ国や地域は、炭素市場を連携し、取引における供給と需要の根本的に影響を与える追加の気候政策を採用しています。 欧州連合(EU)排出取引システム(EU ETS)は、最大の炭素市場であり、航空のような追加のセクターを含めることによって、より多くのリンクを目撃しました。 また、加盟国間の価格設定と供給を、EUの Fit の55パッケージで、より野心的な近距離排出量削減目標の採用を通じて調整しています。 これらの新しい2030の目標は、1990年から55%のEU温室効果ガス排出量を削減する提案を含む55のための適合、産業への排出許可の低い自由な配分につながると期待されています。 これにより、EU委員会によると、より高い許可価格が前進する可能性が高まります。 同様の統合も中国で発生しています。 2013年以降に設立された7つの地域パイロットカーボン市場は、中国の14年計画に基づくガイダンスに基づいて、2025年までに統一された全国カーボン市場に統合されるプロセスにあります。 また、航空、セメント、液化石油ガスなどのより多くのセクターを含む、この国の排出量取引システムの規模を拡大する計画もあります。 同時に、中国は、操業排出基準や再生可能なポートフォリオ基準などの他の政策を強化し、炭素市場下で収益化できる対象事業者をモチベーションする。 国際カーボンアクションパートナーシップ(ICAP)によると、中国が取ったこれらの措置は、近い将来に大幅に上昇すると予想される国民ETSの許容ユニットの需要を意味します。

- Speculationの運転価格の揮発性: 分光は、排出取引市場での価格のボラティリティを運転する際に重要な役割を果たしてきました。 締約国の会議で行われた厳しい気候規制と約束の導入により、炭素排出量を削減し、カーボン許容とオフセットの長期要求は着実に成長する見込みです。 しかし、短期的には、価格の動きは、トレーダーが価格の変動から利益を試みるとして、投機活性によって大きく予測されています。 市場センチメントが低炭素の移行のための政策サポートについて肯定的である場合、分光器は、将来の需要の予測で価格を上回る傾向があります。 これは、2021年にEU ETSで目撃されました。欧州委員会の厳しい2030排出量の採択が許容価格のスパイクにつながりました。 しかしながら、ウクライナの戦争による不確実性のようなイベントは、経済成長とエネルギーのセキュリティに関する懸念を提起しました。そのため、投機が保有物を売り切れ、一時的に価格を下げることを引き起こします。 2022年5月、EUの手当の価格は1月より30%以上下落しました。 炭素市場への金融市場の選手の参入は、実質的に取引量が増加しましたが、基本的な供給需要ではなく、リスク食欲によって駆動されるより短期的な揮発性も導入しました。 国際エネルギー機関の報告書によると、EU ETSのコンプライアンス機関が保有する手当の株式は、2008年に85%から2020年58%に減少し、金融市場はより大きなポジションを獲得しました。 より高い流動性は有益ですが、価格の予測不可能なスイングは、市場でジャンプし、市場外では、長期的にコンプライアンスコストをヘッジするために、企業エミッタにとって困難になります。 また、高炭素対低炭素投資の相対コストを正確に信号する市場に関する懸念を上げます。 投機の過度の影響を削減するために、規制当局は、非コンプライアンスの選手のための市場アクセスを制限し、許容財務体の数にポジションの制限を一度保持できるなどのオプションを探求しています。 例えば、2021年、中国国内の炭素市場は取引を一時的に制限する計画を検証しました。価格が1日で10%を超えた場合。 しかし、金融選手の完全除去が流動性を損なう可能性があるため、バランス、維持する必要があります。 全体的に、炭素価格の浸透がグローバルに増加するにつれて、排出取引市場が効率的に脱炭素化をサポートするため、価格信号の安定化がより重要になります。

取引市場の拘束の排出:

- 大規模なエミッタによる約束の欠如: 大規模なエミッタによるコミットメントの欠如は、排出取引市場の成長のための主要なロードブロックです。 排出量取引システムは、発電所、工場、重工業などの情報源から全体的な排出量を制限するためにターゲットを設定し、キャップと取引の原則に基づいています。 しかし、大企業や産業部門が規定する排出削減目標を厳格に追随しない場合は、システム全体の有効性を妨げます。 大規模なエミッタが自社の温室効果ガス排出量を厳密に管理し、クリーナー技術に投資するのではなく、過剰な排出許可を購入すると、間違った優先順位が設定されます。 他の市場選手もトップ選手が完全に準拠していないことを知っている独自の努力をリラックスする傾向があります。. これにより、エネルギー効率や再生可能エネルギーの採用など、企業がカーボンフットプリントを下げることを奨励する排出取引の基本的な目的を倒します。 大規模な汚染物質からの政策立案者と積極的なコミットメントの間の完全な調整なしで、排出量のキャップは非現実的になり、取引量は潜在的です。 たとえば、国際エネルギー機関によると、2020年に比べ、世界の重工業からの温室効果ガス排出量は2021年に2%以上増加しました。 鋼とセメント部門は、世界中の直接CO2排出量の20%以上を占めていますが、低炭素機器やプロセスを採用する初期段階にはまだあります。 大手産業拠点や企業グループが大規模な投資を行い、クリーンな生産方法に転換し、炭素市場の存在にもかかわらず、このセクターからの排出量が上昇し続けます。 これは、最終的には、全体的な供給と需要は、排出量を削減するために、地面に不十分な努力で不均衡を維持し、排出取引スキームの潜在的な成長を制限します。

- カウンターバランス: 大手産業拠点と企業は、産業分野からの排出量を削減するために、クリーンで環境に優しい排出方法への投資を行う必要があります。

- 排出手当の無料配分の可能性: : : 排出手当の自由配分は、排出取引市場の成長可能性を抑制する重要な役割を果たしています。 重い汚染産業に自由に分散されると、クリーナー製造方法への投資やグリーン操作への移行にそれらを集中することができません。 排出量を直接支払うことなく、これらの業界は、より環境に優しいビジネスの決定を促進することができる十分なコスト圧力に直面しません。 世界最大の最も古い炭素市場の一つであるEU Emissions Trading Systemの経験からAMPLY evidentです。 EU ETS(2005-2012)の以前のフェーズでは、歴史上の排出量に基づいて、許容の大部分は自由に与えられました。 これはカーボン価格の不安定性および一般に低価格信号で起因しました。 2018年、欧州環境庁による報告によると、最初のフェーズの平均価格は€0.30/tCO2eでした。 このような汚染の必然的なコストで、業界が排出を抑制する動機はほとんどありませんでした。 その後のフェーズでも、カーボン価格信号を弱める重要な無料割り当てを目撃しました。 自由な割り当てはまた、実際にカーボンフットプリントを削減することなく、カーボンコストを消費者に渡すか、競争力を得ることができる産業のための風化の利益をもたらします。 2021年にEU ETSの国際カーボン・アクション・パートナーシップのステータス・レポートによると、総手当の約45%が第3相の排出量削減要件なしで与えられていました。 無償のこの洪水は、供給需要残高を歪め、炭素価格の下方圧力を排出し、低炭素オプションを十分に財務的に魅力的にすることに失敗しました。

- カーボン漏れリスク: カーボン漏れリスクは、排出取引市場の成長を抑制する大きな懸念です。 炭素漏れは、一国で高放射性産業のコストを増加させる厳しい気候方針が、企業が厳しい気候規制で他の国に生産を移転する原因となる場合に発生します。 これは、元の国の気候政策の環境影響を弱め、全体的な温室効果ガス排出量を削減しません。 炭素漏れのリスクは、業界に厳しい排出規制や排出取引スキームの拡大に反対するインセンティブを与えます。 国際競争力の産業の認識は、家庭での炭素排出量の多くを支払うことによって、危険になります。これは、気候政策を強化する政府のロビーにつながります。 より多くの厳しいルールが経済成長とコストの仕事を損なう可能性があると、生産がより高いコンプライアンスコストに応答して海外に移動する場合。 カーボン漏れのこのリスクは、政府や規制当局は、負の経済影響の恐怖から排出取引システムの規模と野心を高めることについてより慎重になります。 カーボン漏れの問題は、異なる国間の排出量取引スキームをリンクする可能性にも影響します。 国は、システム間の炭素価格の大きな違いがある場合、リンクを形成するために、寛容になります。 高炭素価格恐怖生産の国における産業は、他の国にシフトする可能性があります。 この影響は、排出量取引システムがリンクすることにより、より広い国際レベルで接続される可能性を制限し、排出量市場規模と成長を著しく高めることができます。

最近の開発

- 2023年8月 チェブロン 石油・ガスに特化した多国籍エネルギー企業。PDCエネルギー国際天然ガス・油会社との買収を完了。 ケブロンは、統合エネルギー分野におけるグローバルリーダーとしての地位を確立しています。 チェブロンセンターの核心的な信念は、アクセス可能で信頼性の高い、そしてますます持続可能なエネルギーの重要な役割を担っています。 事業活動は、原油と天然ガス、輸送燃料、潤滑剤、石油化学製品および添加剤の製造、ならびに操業を改善するだけでなく、エネルギー産業の全体的な進歩に寄与する技術の継続的な革新を伴います。

- 2023年に、 エクソンモービル 炭化水素探査および抽出に従事する確立された会社であるデンベリー社が買収を発表し、デンベリー(NYSE:デン)の買収に関する決定的な合意を確定し、炭素回収、利用、保管(CCS)ソリューションの分野におけるベテランプレイヤーであるデンベリー(NYSE:デン)の買収を確定しました。

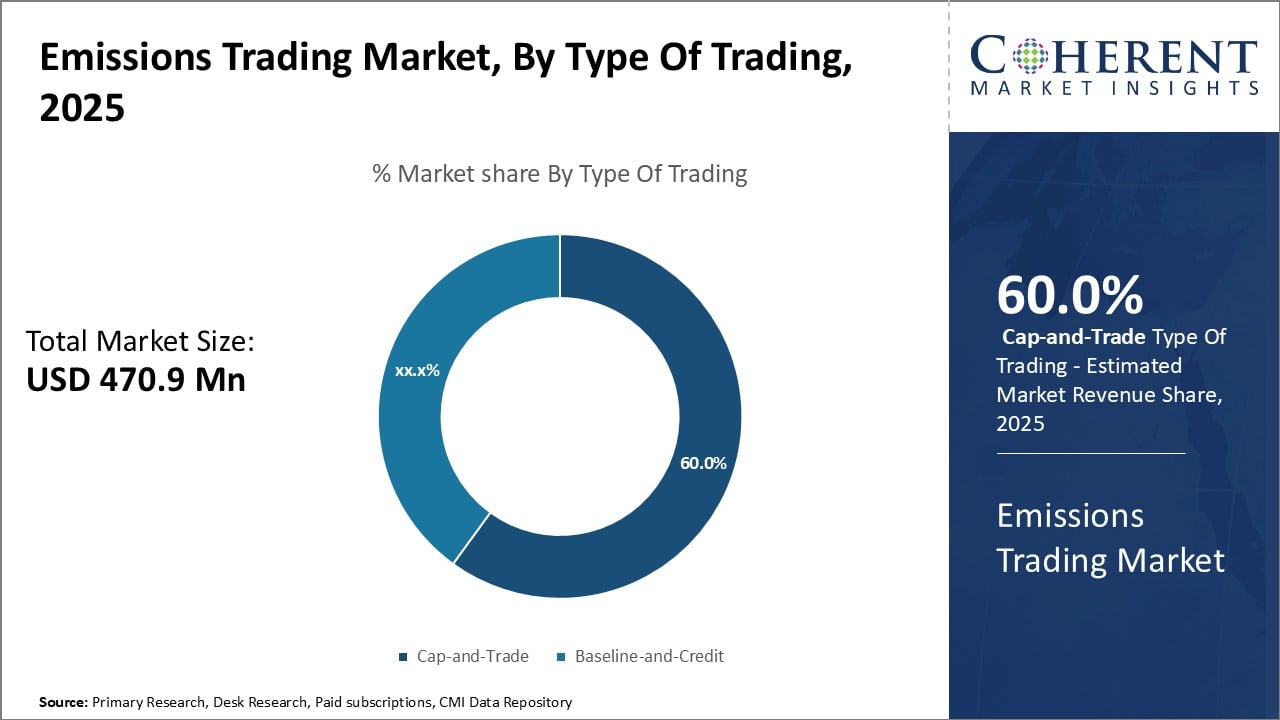

プロフィール 2. 取引市場シェア(%)の排出、取引の種類によって、2025

このレポートの詳細, サンプル コピーをリクエスト

排出取引市場におけるトップ企業

- BP Plc。

- ロイヤル オランダ語 シェルPlc。

- 合計SE

- シブロン株式会社

- エクソンモービル株式会社

- エギーSA

- RWE AGについて

- ツイート

- Vattenfall ABの特長

- ガズプロム

- 三菱UFJフィナンシャルグループ(MUFG)

- JPMorgan Chase & Co., Ltd. _ 株式会社JPMorgan Chase

- 株式会社シティグループ

- バリス PLC

- ゴールドマン・サックス・グループ

定義: キャップアンドトレードとも呼ばれる排出取引は、温室効果ガス排出量を制御する市場ベースのアプローチです。 このシステムでは、キャップまたは限度額は、総許容排出量にセットされ、排出手当または許可は企業や業界に割り当てられます。 割り当てられた限界を下回る企業は、そのキャップを上回る者に剰余金を販売することができます。

著者について

Ankur Rai は、さまざまな分野にわたるコンサルティングとシンジケート レポートの取り扱いで 5 年以上の経験を持つリサーチ コンサルタントです。市場開拓戦略、機会分析、競合状況、市場規模の推定と予測を中心としたコンサルティングおよび市場調査プロジェクトを管理しています。また、未開拓の市場に参入するための絶対的な機会を特定してターゲットにする方法についてもクライアントにアドバイスしています。

独占トレンドレポートで戦略を変革:

よくある質問