ファクタリングサービス市場 規模と傾向

ファクターサービス市場は、評価されると推定されます US$4,389.48の ベン に 2024 そして到達する予定 米ドル 7,347.43 によって 2031、混合物の年次成長率を展示する 2024年~2031年(CAGR) 7.6%

業界を形成する市場の動向を知る: サンプルコピーをリクエストする

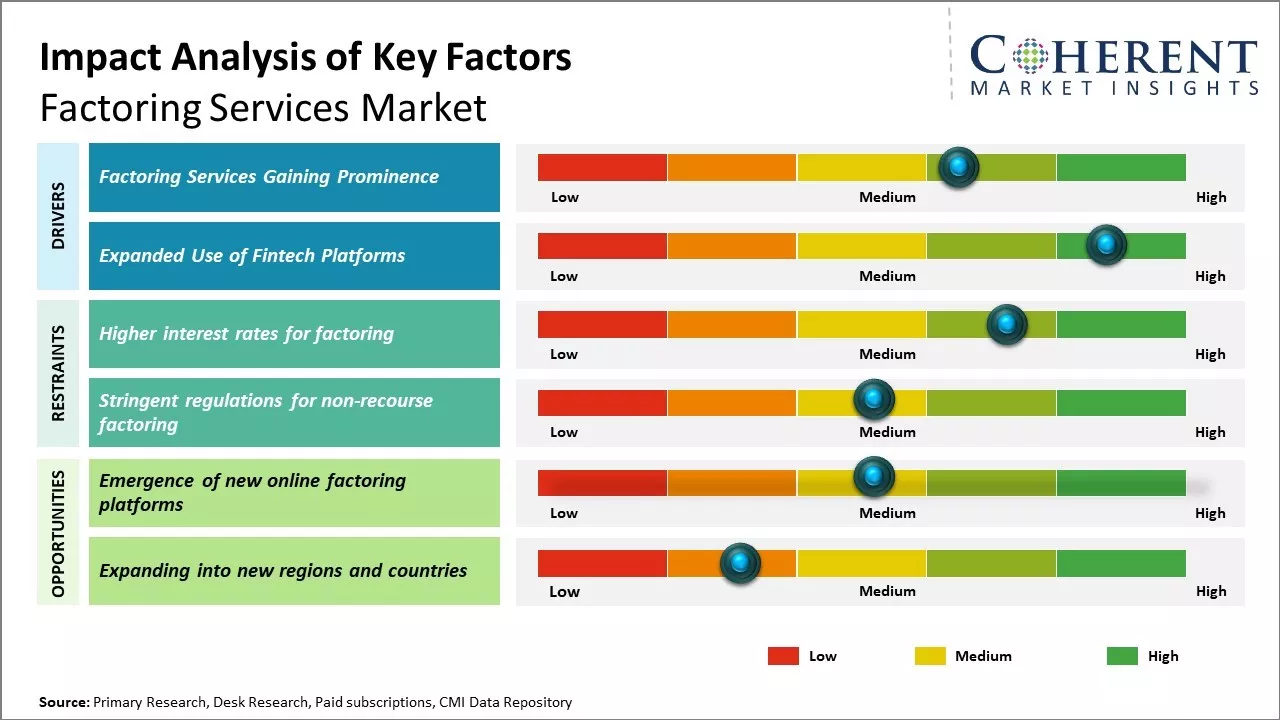

中小企業の中小企業の成長と未適用地域の市場を貫通するサービスプロバイダの要因に焦点を当てると、予測期間中にファクターサービス市場のサイズを駆動します。 ファクターサービス市場は、中小企業(中小企業)によるファクターサービス導入の増加に大きな成長を目撃しています。 大手ファクチャリングサービスプロバイダは、サービス提供と導入を多様化し、地域市場を貫通することに焦点を当てています デジタル決済 メソッド。 これは、開発途上国のファクチャリングサービスの中小企業の受諾を増やすことが期待されます, これにより、全体的な市場動向を進めます.

約束を得るサービス

ファクターサービス市場は、主にSMEの中でファクターモデルの有意性を高めるため、近年大きな成長を目撃しています。 Factoring は、SME の作業資本の生存可能なソースを提供し、キャッシュフローと継続的な事業費を適切に管理するのに役立ちます。 従来の銀行融資とは異なり、, 要因は、担保を提供したり、信用力を証明するために中小企業を必要としません. これは、従来のチャネルを介して十分な資金調達にアクセスすることが困難である、特に新規および小規模な企業にとって非常に魅力的です。

割引率で受取可能な要因に売ることで、SMEは未払いの請求書を即座に収益化することができます。 このリリースでは、資金をブロックし、事業の円滑に運営する柔軟性を提供します。 詳しくはこちら SMEは、遅延された支払いを追跡し、紛争を処理し、コレクションを強化するなど、クレジット管理機能を拒否するリソースが限られています。 戦略的企業とのパートナーシップにより、中小企業は、これらの非コア活動をアウトソーシングし、ビジネスの成長に注力することができます。 そのため、SMEのキャッシュフロー圧力を緩和し、債務リスクを最小限に抑える優れた代替資金調達オプションとして登場しました。 国内および国際的ファクチャリングモデルの可用性は、クロスボーダー取引に関わる企業のためのさらなる課題の選択肢を増加させます。

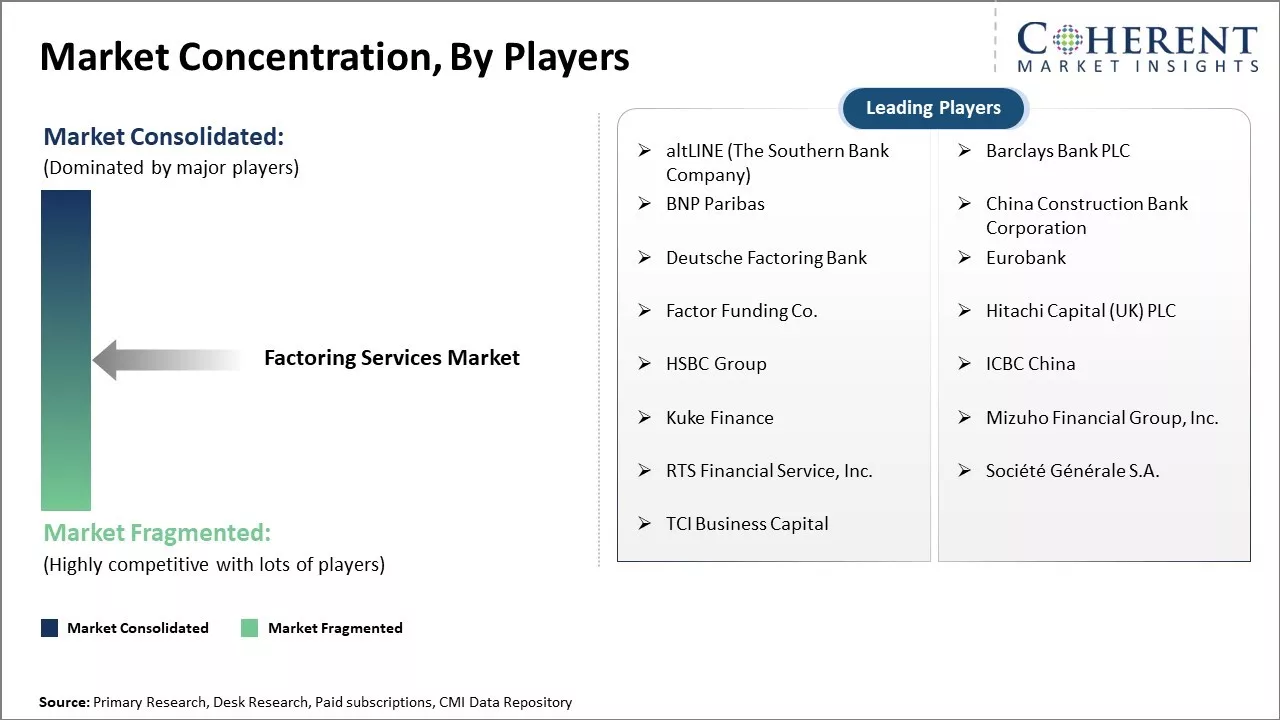

市場集中と競争環境

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

Fintechプラットフォームの拡張使用別のキードライバーは、ファクターサービスの配信において、デジタルプラットフォームや技術の普及が進んでいます。 従来の要因は、効率と納期を妨げるペーパーワーク集中プロセスに関与することが多い。 しかし、フィンテックは、ファクチャリングを高速、透明、合理化されたプロセスに変換します。 企業は、AI、ブロックチェーン、クラウドコンピューティングなどのテクノロジーを活用して、ルーチンタスクを自動化し、クライアントERPシステムと統合し、リアルタイムのダッシュボードを提供します。 デジタルインターフェイスは、クライアントの受信可能なリアルタイムステータストラッキングのオンザゴー管理を可能にします。 AIの動力を与えられたツールは、企業がクライアントのリスクを評価し、デューデリジェンスを合理化し、クレジット決定を最適化するのを支援しています。

企業によるオンラインインボイスツールの広範な使用は、デジタルファクチャリングプラットフォームとの統合も容易にしました。 プラットフォームは、このようなデジタル・フットプリントとデータ・ソースを組み合わせて、クライアントのオンボーディングを明示しています。 ポートフォリオの健全性を監視し、異常を検出し、収集結果を改善するための高度な分析がさらに役立ちます。 Fintechは、ユーザーエクスペリエンスを強化しながら、従来の要因の制約を除去する上で重要な役割を果たしています。

アナリストの主なテイクアウト:

ファクターサービス市場は、次の5年間で強力な成長能力を持っています。 小規模な企業の間で資本の資金調達の選択肢の需要は、上向きの軌跡を見続けています。 工場化により、企業が優れた請求書を即時のキャッシュフローに変換し、運用資金の信頼できるソースを提供します。 これにより、ビジネスの俊敏性を高め、新しい機会を節約することができます。

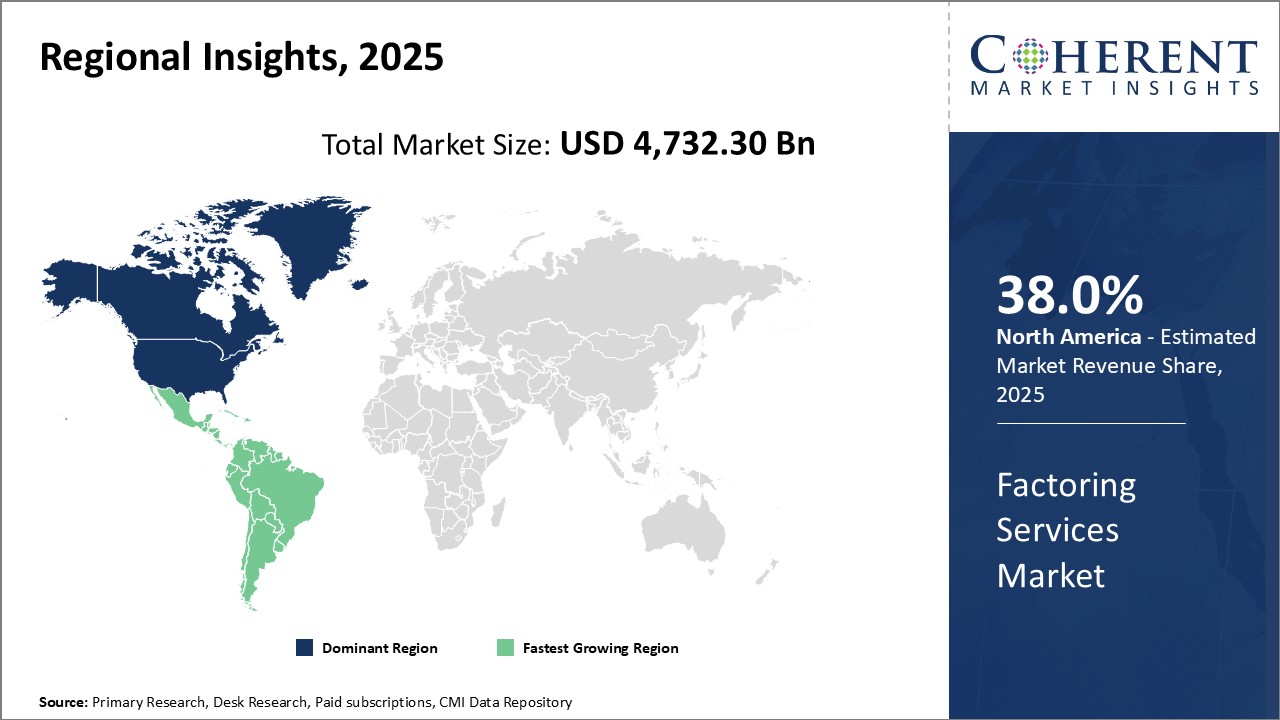

北米は現在、この資金調達モデルの普及と受容により、世界的な要因市場を占めています。 しかし、欧州は、需要の後に経済状況を改善するためのより速い成長を目撃しています。 欧州における国際貿易のライジングは、クロスボーダー販売に関連する現金の流れをよりよく管理するために、ファクチャリングサービスに依存するより多くの企業を運転しています。 アジアパシフィック地域も有望な見通しを提示し、最も急速に成長する地域市場として出現することが期待されています。

一方、教育の欠如は課題を残します。, 多くの中小企業はまだ資金調達オプションとして要因の気付く. 高い継続的なコストも、断続的な現金ニーズを持つ企業にとってその魅力を制限することができます。 企業が判断することで、債権の確立において、新人企業にとって困難を提起する可能性が秘められている。 それにもかかわらず、業界におけるデジタル化の継続的なプッシュと、新しいオンラインプラットフォームの導入は、よりアクセス可能なサービスをファクタリングしています。 今後数年間で見込み客の拡大に役立ちます。

市場課題: 要因のためのより高い金利

業界は、同様のサービスを提供する多くの企業と非常に競争しています。 強固なクライアント関係を維持し、デフォルトレートを低く保つことは、ビジネスを維持するために不可欠ですが、スケールで行うことは困難です。 経済不確実性により、クライアントのキャッシュフローが不正確な科学を流れます。 新規顧客の追加は、その信用力と支払い履歴が徹底的に評価されなければならないというリスクも提示します。 より大きい、より確立されたプレーヤーと比較して、より若い会社はブランドの認識および信頼を得るために苦労するかもしれません。

市場機会: 新しいオンラインファクタープラットフォームの統合

グローバルな取引は、ボリュームと複雑性が増加するにつれて、より多くの企業は、彼らのアカウントの受容可能な資金調達オプションを求めます。 不正行為は、その検証プロセスを通じて救済を助けることができる要因が成長している問題です。 新規業界や国際市場への拡大により、企業がクライアントベースを多様化することができます。

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

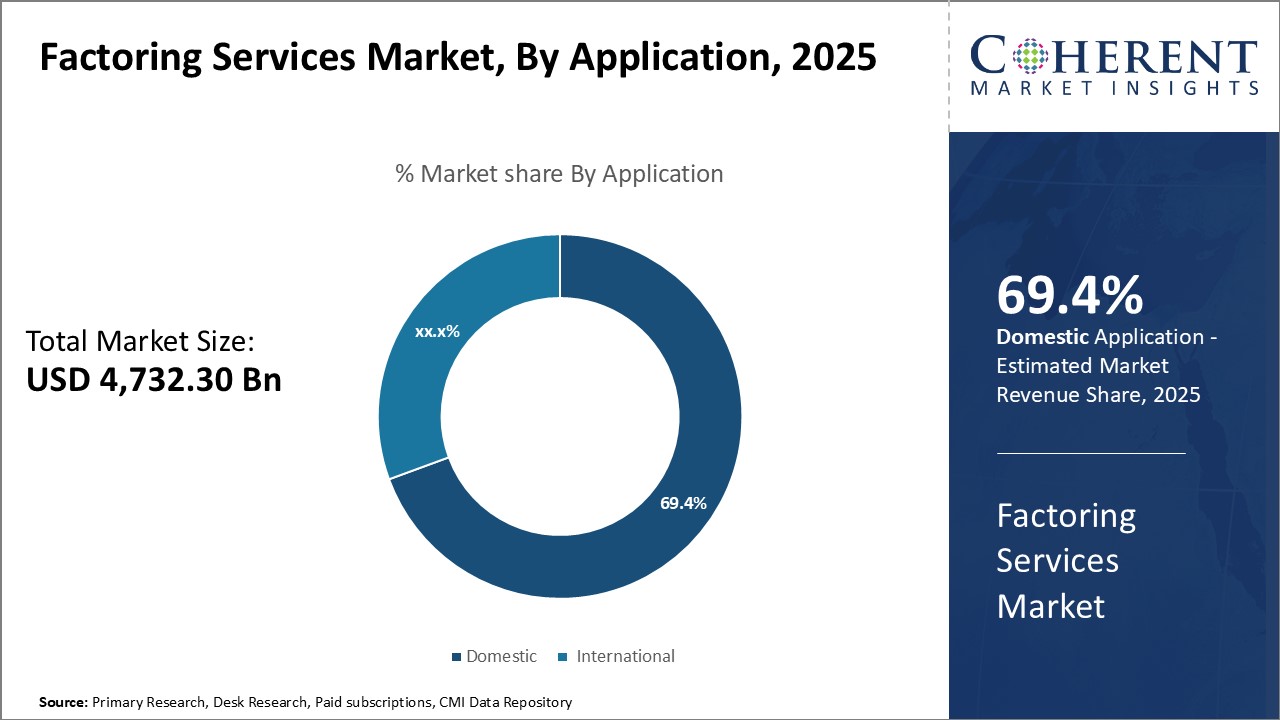

洞察、適用による: ワーキング・キャピタルの資金調達のための要求は国内要因を運転します出願の面で、国内は2024年に68.90%を調達する市場の最も高いシェアを保ち、国内企業間での作業資本の資金調達の強い要求を期待しています。 国の国内ファクショニング業界は、短期融資の源泉としてインボイスに頼る中小企業を中心に、過去数年にわたって有意な成長を見てきました。

取引に従事している国内企業は、国内のファクチャリングサービスで最大の顧客です。 これらの事業は、収益の大部分のクレジット販売に依存しています。 但し、発送物からお受入れまでの期間は60~90日です。 現金回収を遅らせ、会社の作業資本を負担します。 これらの会社は、そのインボイスを小規模な割引で要因に販売し、即時の支払いを受け、さらなる運用と成長のための現金を解放することができます。

製造業 SMEは、ファクチャリングサービスから大幅に獲得しました。 これらの企業は、銀行から十分なクレジットラインを確保し、原材料調達と生産ニーズを満たしています。 定着インボイスは、販売数量に比例して成長する資金の柔軟な非銀行ソースを提供します。 キャッシュフローの問題により、製造の中断を回避できます。

また、農業、ヘルスケア、再生可能エネルギーなど政府が特定した重点分野は、国内の測量に著しく貢献しています。 これらの部門で事業を展開する企業は、企業の社会的責任の取り組みの一環として、企業を要因として有利な信用条件を受け取ります。 要因の採用を加速しました。

全体的には、国内産業の多様なセットの中で効率的な作業資本管理ソリューションのための広範なニーズは、過去数年間に国内の要因市場の成長を支持しています。 手頃な価格の銀行クレジットへのアクセスが企業にとって課題を残している限り、継続的な非銀行融資のソースとしてその魅力を保持する可能性があります。

企業規模の洞察力: 大きい企業は要因のスケールの経済性を運転します

企業規模の面では、大企業は2024年に68.6%のファクターサービス市場への最も高いシェアを貢献し、重要な要因の量を発生させる能力を発揮します。 要因に関連した比例した高い固定運用コストを考えると、プロバイダは規模の経済性を促進できる大企業とのビジネス関係の構築に重点を置いています。

大規模な多国籍かつ国内のコングロマリスと広範なサプライヤーとディーラーネットワークが全国に広がり、シダブルなファクチャリング機会を提供します。 重要な年次売上高と収益性を持つ十分に確立された名前であること, 彼らは、高いボリュームの約束を通じて、それらを競争力のある価格条件を提供するために、ファクタリング企業を誘導することができます.

大規模な企業はまた、効率的に社内でファクチャリングプログラムを管理することができるチームを捧げる財務リソースを持っています。 彼らのスケールは、特定の要件に合わせて技術主導の請求書処理ソリューションをカスタマイズするプロバイダをファクタリングすることができます。 クライアントの粘度を高めるシームレスなエクスペリエンスを生み出します。

さらに、ブルーチップ企業は、強固なブランドエクイティと低知のリスクを考慮して、有利な企業から優先的な信用条件を受け取ることが多いです。 彼らは彼らのサプライヤーの資金調達コストを下げるために、利益率上のバルク割引を利用しています。

SMEファクチャリングは機会を提示しますが、大きなクライアントを優先して、有益なポートフォリオを構築するために、請求書のボリュームの重要な質量を生成できます。 大手選手との戦略的関係は、著名なブランドとの関連付けを通じて市場で信頼性を得る要因として拡大を支援します。. これは、運用中のスケールベースの効率性を駆動するための大規模な企業に焦点を当てています。

Insights プロバイダー: 銀行は、フランチャイズを設立することにより、市場をリード

プロバイダーの面で、銀行は、2024年に78.3%を調達するファクターサービス市場の最も高いシェアに貢献し、10年以上にわたり蓄積された負の優位性につながります。 ファクショニングは、ブランチを活用する取引ファイナンスの自然な拡張です ネットワーク そして顧客関係。

銀行は、国の最も早いプロバイダの中で、活動の要因を開始していました。 長年にわたり、多様化するクライアントセグメントにサービスを提供することで、流通・ドメイン知識を強化しています。 業界における多様なリスクや要件の比類なき理解が得られる。

さらに、銀行は既存のインフラやブランドエクイティの再利用により、新規参入者に対して、より低い顧客獲得とサービスコストの恩恵を受けています。 信頼される金融ブランドとしての地位は、プログラムの完全性とセキュリティでビジネスに自信をもたらします。

また、銀行は、現金、取引、ワーキング・キャピタル、チャネル・ファイナンス製品の幅広いスペクトルをシームレスに統合する能力を持っています。 これにより、特定のクライアントのライフサイクルに合わせてカスタマイズされた複数の製品ソリューションを提供できます。 そのようなクロスセルリングは、競争力のある風景に粘りを増強します。

専門分野 非銀行の工場は急速に成長しています、それは銀行の確立されたフランチャイズによって提供される補助的な提供の深い市場の浸透そして範囲に一致させるために時間がかかります。 その結果、銀行は、NBFCの多様なビジネスモデルの課題に直面しているにもかかわらず、プロバイダーのランドスケープを継続する予定です。

地域別の洞察

このレポートの詳細, サンプル コピーをリクエスト

北米は、グローバルファクチャリングサービス市場において最大の地域を代表し、2024年に37.5%のシェアを占めており、堅牢な輸送および物流業界からの需要が高まっています。 米国やカナダなどの国では、主要な道路、鉄道、国境を越えた輸送インフラが整っています。 国内・海外の貿易活動を大規模に促進します。

大規模な請求書のボリュームを処理することができる領域の著名なファクショニング企業の存在は、すべてのサイズのビジネスをサポートしました。 NAFTA諸国間のクロスボーダー取引が一般的です。 大手運送会社は、キャッシュフローを効率的に管理し、業務を円滑に進めるという要因に頼っています。 米国のドルの優位性は、世界的な通貨として、また、北米内での国際取引をより簡単にします。

ラテンアメリカのファクチャリングサービス市場は、B2B取引の上昇に最近急速に成長を目撃しています。 ブラジルやメキシコなどの国は、貿易協定を通じて地域貿易の統合を促進するため、優先順位を上げています。 これにより、ビジネスパートナーシップの強化と、プロバイダーのファクチャリングのためのクロスセラーの機会があります。

GDPを安定的に拡張するマクロ経済環境の改善は、より多くの企業が商品を輸出し、サービスに輸出することを奨励しています。 製造業を後押しし、融資を後押しする有利な政府の取り組みは、民間投資を輸送、鉱山およびエネルギー分野に補完しています。 これは、会社をファクショニングすることにより、サービスされるより高い請求書取引量に翻訳されます。 大手都市を中心に、国内外の中小企業のさまざまなニーズに対応し、その存在が徐々に増加しています。 国際出荷の一貫した上昇は、作業資本の継続的な需要と、要因などのリスク管理ツールを意味します。

市場レポートの範囲

ファクタリングサービス市場レポートカバレッジ

| レポートカバレッジ | ニュース | ||

|---|---|---|---|

| 基礎年: | 2023年 | 2024年の市場規模: | US$4,389.48 Bn |

| 履歴データ: | 2019年10月20日 | 予測期間: | 2024年~2031年 |

| 予測期間 2024~2031 CAGR: | 7.6% | 2031年 価値の投射: | US$ 7,347.43 ポンド |

| 覆われる幾何学: |

| ||

| カバーされる区分: |

| ||

| 対象会社: | 取扱分野 (南銀行会社)、バークレイズ銀行PLC、BNPパリバ、中国建設銀行株式会社、ドイツ銀行、ユーロバンク、ファクターファンドイング株式会社、日立キャピタル(イギリス)PLC、HSBCグループ、ICBC中国、クケファイナンス、みずほフィナンシャルグループ、RTSフィナンシャルサービス、株式会社ソシエテ・ジェネラレS.A、およびTCIビジネスキャピタル | ||

| 成長の運転者: |

| ||

| 拘束と挑戦: |

| ||

75 以上のパラメータで検証されたマクロとミクロを明らかにする, レポートにすぐにアクセス

ファクタリングサービス市場 業界ニュース

- 2023年1月、GEとKUKE、ポーランドの輸出信用機関(ECA)は、US $ 1.06億相当の輸出金融戦略的パートナーシップを形成しました。 このコラボレーションは、GEのグローバルエネルギークライアントのカーボン排出量削減と電気化の推進を支援することを目指しています。 GEのポーランドの事業は、KUKEと協力して、特定の取引のための債務保険を確保し、ポーランドの輸出とサプライチェーンを通じて世界中の再生可能エネルギーおよびガス供給プロジェクトに重要な投資を促進します。

- 10月2022日、BNP パリバスは、自動通貨リスク管理に特化した大手フィンテック企業である関東の買収を完了しました。 関東Xのソフトウェアは、企業の外国為替プロセスをAPI主導のソリューションと合理化し、BNPパリバスの成長技術サステイナビリティ2025戦略と完全に整合します。 この買収は、技術革新を加速し、顧客体験を強化し、クロスボーダー決済セクターにおけるBNPパリバのクライアントに高度な機能を提供することを目指しています。

- 2023年3月、BNP ParibasはHokodoと提携し、今すぐ購入、後払い(BNPL)ソリューションプラットフォームを導入しました。 このプラットフォームは、大規模な国際企業がビジネスクライアントの柔軟な決済オプションを提供できるようにします。 HokodoのB2B BNPLプラットフォームとBNP Paribasの専門知識と財務安定性を活用し、高度なキャッシュ管理と機能のファクチャリング機能を組み合わせて、シームレスなBNPLエクスペリエンスを提供します。

- 同月、FINAMCOとTradewind Finance(ドイツ)は、主要な取引金融サービスプロバイダであるFINAMCOは、コロンビアおよび近隣地域におけるビジネスのファクチャリングサービスを強化するために力を合わせました。 これらの企業は、国際的ファクショニングに特化し、その専門知識とグローバルネットワークを活用し、中南米企業に手頃な価格で効率的な資金調達ソリューションを提供することを目指しています。 このパートナーシップを通じて、Tradewindは、取引資金へのアクセスが歴史的に制限されている中南米の競争の代替融資としてそれ自体を確立するために求めました。

*定義: ファクショニングサービスとは、企業を企業に提供する金融サービスを指します。 これらの企業は、割引料金で、顧客による企業への口座の受取可能なサービスを購入します。 これは、企業がすぐに彼らの優れた請求書から現金にアクセスすることができます。 当社は、お客さまからの支払いを回収し、不良債務のリスクを負うものとします。 ファクショニングサービスは、企業への資金調達の代替ソースを提供します。

市場セグメンテーション

- アプリケーションインサイト(Revenue、USD BN、2019 - 2031)

- 国内拠点

- インターナショナル

- 企業規模の洞察(Revenue、USD BN、2019 - 2031)

- 大企業

- メニュー

- プロバイダーの洞察(Revenue、USD BN、2019 - 2031)

- 銀行口座

- NBFCsの特長

- 業界垂直インサイト(Revenue、USD BN、2019 - 2031)

- 建設工事

- 製造業

- ヘルスケア

- 交通・物流

- エネルギー・ユーティリティ

- IT&テレコム

- スタッフ

- その他

- 地域洞察(Revenue、USD BN、2019 - 2031)

- 北アメリカ

- アメリカ

- カナダ

- ラテンアメリカ

- ブラジル

- アルゼンチン

- メキシコ

- ラテンアメリカの残り

- ヨーロッパ

- ドイツ

- アメリカ

- フランス

- イタリア

- ロシア

- ヨーロッパの残り

- アジアパシフィック

- 中国・中国

- インド

- ジャパンジャパン

- オーストラリア

- 韓国

- アセアン

- アジアパシフィック

- 中東・アフリカ

- GCCについて 国土交通

- 南アフリカ

- 中東・アフリカの残り

- 北アメリカ

- キープレーヤーの洞察

- 取扱分野 (南銀行会社)

- Barclays銀行PLC

- BNPパリバ

- 中国建設 銀行株式会社

- ドイツ工場 銀行口座

- ユーロバンク

- 株式会社ファクターファンド

- 日立キャピタル(イギリス) PLC

- HSBCグループ

- ICBCについて 中国・中国

- Kukeファイナンス

- 株式会社みずほフィナンシャルグループ

- RTS金融サービス株式会社

- ソシエテ・ジェネラレS.A.

- TCIビジネスキャピタル

著者について

Monica Shevganは、シニア経営コンサルタントです。情報通信技術分野の専門知識を持ち、市場調査とビジネスコンサルティングで 13 年以上の経験があります。戦略的な意思決定に役立つ質の高い洞察を提供してきた実績を持つ彼女は、組織がビジネス目標を達成できるよう支援することに尽力しています。彼女は、先端技術、エンジニアリング、輸送など、さまざまな分野で数多くのプロジェクトを成功裏に作成し、指導してきました。

独占トレンドレポートで戦略を変革:

よくある質問