2025年のUSD 3.28 Bnで企業流動性管理市場が評価され、2032年にUSD 7.43 Bnに達すると予想され、2025年から2032年にかけて12.4%の化合物の年間成長率(CAGR)を示す。 企業の流動性管理とは、組織の運用資本のモニタリングと最適化のプロセスを指します。 短期的なキャッシュポジションを予測し、十分な資金を確保し、財務義務を満たし、過剰な現金を投資してリターンを生成します。 企業の流動性管理の解決はキャッシュ・フローの予測、投資管理、口座の受取可能、記述の支払能力および働く資本の最適化のような特徴を提供します。 企業の流動性管理の重要な利点は改善された効率、よりよい財務計画、減らされた危険および投資の最大限に活用されたリターンを含んでいます。 企業の流動性管理の市場の成長は有効な現金管理の必要性によって、増加の複雑さ運転されます 財務・業績s、および成長するクラウドベースのtreasuryソリューションの採用。

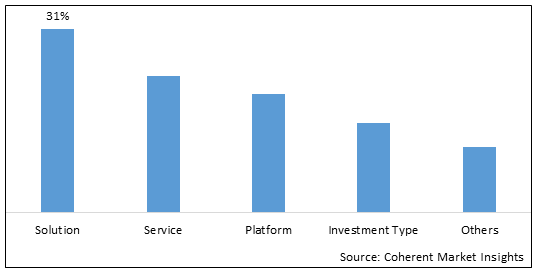

企業の流動性管理の市場は部品、配置モード、組織のサイズ、エンド ユーザーおよび地域によって区分されます。 コンポーネントによって、市場は、ソリューション(キャッシュフロー予測、アカウントの受け取り可能、アカウントの支払い、作業資本最適化、その他)、サービス(コンサルティング、システムインテグレーション、マネージドサービスなど)、プラットフォーム、および投資タイプ(短期投資、マネーマーケットファンド、Treasury Bills、預金証明書、その他)にセグメント化されます。 2025年に最大の市場シェアを占めるソリューションセグメント。 このセグメントの高い市場シェアは、財務およびリスク管理プロセスのための包括的なソフトウェアソリューションのための成長の必要性に起因しています。

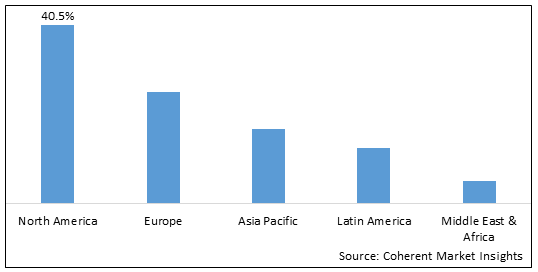

企業の流動性管理市場の地域洞察:

- 北アメリカ 2025年の市場シェアの40.5%以上を占める予測期間中、企業の流動性管理のための最大の市場であることが期待されます。 北米での市場の成長は、高技術の採用、主要な市場の選手の存在、開発経済の風景、および流動性管理の複雑性を高めることに起因しています。

- インフォメーション ヨーロッパ 2025年の市場シェアの25.2%を占める、企業の流動性管理のための第2位の市場であることが期待されます。 ヨーロッパでの市場の成長は、増加焦点に起因する デジタル変革 銀行と金融プロセス、企業の危機の近代化、新しい規制の導入

- インフォメーション アジアパシフィック 市場は、予測期間中に16.8%以上のCAGRで、企業の流動性管理のための最速成長市場であることが期待されます。 アジアパシフィックの市場成長は、急速に成長する企業風景、財務管理への投資の増加、フィンテックソリューションの高い採用に立ち向かっています。

プロフィール 1. グローバル企業流動性管理市場シェア(%)、地域別、2025

このレポートの詳細, サンプル コピーをリクエスト

企業の流動性管理の市場運転者:

- Treasury の効率および可視性を改善する必要性: 強靭な効率を改善し、キャッシュポジションにより良い可視性を得る必要性は、企業の流動性管理ソリューションの要求を駆動しています。 トレーサーは、マニュアルプロセスを自動化し、データを単一の財務システムに統合し、リアルタイムのインサイトをグローバルなキャッシュフローに獲得しています。 キャッシュ・フロー予測、流動性分析、およびアカウントの受容性および支払い管理などのソリューションは、作業資本を最適化し、データ主導の意思決定をサポートします。 銀行 API (Application Programming Interface) と接続する機能は、効率性を確保します。

- 流動性管理の複雑性を高める: グローバル化、規制変更、市場のボラティリティにより、企業の流動性管理は今日非常に複雑になりました。 組織は、異なる税制上のレジム、通貨、銀行パートナー間で国際的に運営しています。 会計士は、集計された現金の可視性を獲得し、戦略的な投資決定を下すのに苦労しています。 一方、IFRS 9 や Basel III などの規制は、コンプライアンス要件が増加しました。 この複雑性を処理できる高度な企業流動性ソリューションが必要です。

- 新しいデータソースと高度な技術の統合: 企業の流動性管理におけるイノベーションは、銀行API、ERP(エンタープライズリソースプランニング)システム、会計ツール、AI、ML、ビッグデータ分析、自動化などの高度なテクノロジーの統合によって推進されています。 これらのソリューションは、大規模なデータセットを分析し、正確な予測、カスタマイズされた投資勧告、および戦略的インサイトを提供します。 また、treasuriesがデータドリブンになることを可能にします。

- リアルタイムデータと実用的なインテリジェンスへのアクセス: 実用的なインサイトのためのインテリジェントな分析とともに、キャッシュフローの可視性のためのリアルタイムデータへのより良いアクセスの必要性は、企業の流動性プラットフォームの採用を推進しています。 リアルタイムの可視性は、アカウントの受容体とペイブルよりも優れた作業資本効率を実現します。 インテリジェントな分析モデルは、小売業者が流動性のニーズを予測し、投資機会を特定し、戦略的な決定を下すのを助けます。

企業流動性管理市場 機会:

- ERP、会計、およびビジネスインテリジェンスプラットフォームとの統合: 企業の流動性管理ソリューションをERP、会計ソフトウェア、および組織が利用する集中型ビジネスインテリジェンスプラットフォームと統合する機会がかなりあります。 金融ポジションとキャッシュフローの全体的なビューを提供します。 デジタル変革への投資拡大に伴い、この統合が増加しています。

- Liquidity-as-a-Service Solutionsの開発: 革新的な戦略的サービス、流動性-サービス、およびキャッシュフロー-as-a-サービスソリューションは、ベンダーの新しい機会を提供します。 これらのオンデマンドソリューションは、金融データを統合し、分析モデルへのアクセスを提供し、クラウドベースのプラットフォームを通じて、財務プロセスの自動化をサブスクリプションベースで提供する。 企業にとって技術の複雑性を低下させます。

- オープンバンキングプラットフォームの上昇: 決済サービス指令(PSD2)などの規制への取り組みは、世界各地のオープンバンキングモデルを有効にします。 これは、銀行からオープン API を活用し、銀行のプラットフォームを通じて銀行のパートナー間での流動性管理を自動化するバンキング・ア・サービス・サービスを提供する機会です。

- ブロックチェーンは、銀行間取引に関連する手動プロセス、データサイロ、遅延、およびサイバーリスクなどの課題に取り組む可能性がある。 企業の流動性ソリューションプロバイダーは、社内の移転、融資、支払いの効率的な管理のためのブロックチェーンベースのソリューションを開発することで、これを実現することができます。

企業の流動性管理の市場レポートの適用範囲

| レポートカバレッジ | ニュース | ||

|---|---|---|---|

| 基礎年: | 2024年(2024年) | 2025年の市場規模: | 米ドル 3.28 ポンド |

| 履歴データ: | 2020年~2024年 | 予測期間: | 2025 へ 2032 |

| 予測期間 2025〜2032 CAGR: | 12.4%(税抜) | 2032年 価値の投射: | 米ドル 7.43 Bn |

| 覆われる幾何学: |

| ||

| カバーされる区分: |

| ||

| 対象会社: | シティバンク、アメリカ銀行、JPMorgan Chase、Wells Fargo、HSBC、BNP Paribas、MUFG Bank、Mizuho Bank、SMBC、Barclays、Deutsche Bank、Credit Suisse、モーガン・スタンレー、ゴールドマン・サックス、カナダのロイヤルバンク、トロント・ドミニオン・バンク、バンコ・サンタンダー、ロイド・バンク、NatWest Group、Intesa Sanpaolo | ||

| 成長の運転者: |

| ||

| 拘束と挑戦: |

| ||

75 以上のパラメータで検証されたマクロとミクロを明らかにする, レポートにすぐにアクセス

企業流動性管理市場 トレンド:

- AI/MLを用いたトレーサリープロセスの自動化(AI/ML)人工知能と機械学習: : : 人工知能と機械学習は、企業の流動性管理市場で重要な技術動向です。 AI/MLの採用により、キャッシュフロー予測、投資最適化、リスク分析、異常検知などのプロセスの自動化が可能です。 手動の努力を削減し、リスクを最小限に抑え、生産性を向上します。

- 特定の産業のための専門化された解決: 大手企業の流動性管理の解決のプロバイダは製造業、ヘルスケア、構造、電子商取引、等のような特定の企業のために適した専門にされたプロダクトを開発しています。 これは、業界固有の流動性課題や規制を管理するためにカスタマイズされたツールを提供します。

- 流動性計画におけるサステナビリティの統合: ESG の指標に重点を置き、企業の流動性計画のガバナンスと共に環境および社会要因の統合は新しい傾向です。 ソリューションは、持続可能性にリンクされた資金プログラムの管理、ESGデータの追跡、持続可能な投資の決定を支援するために進化しています。

- クラウドベースの配信 財務管理システム: クラウドベースのシステムで提供されている、簡単にスケーラビリティ、コストを削減し、いつでもアクセスできるため、近代的な企業流動性ソリューションに適したデリバリーモデルを提供します。 この傾向は、SaaS(Software-as-a-service)の採用によって組織全体で燃料を供給しています。 クラウドTMSは、流動性管理を含むエンドツーエンドの財務機能を管理するための統一されたプラットフォームを提供します。

企業の流動性管理の市場の抑制:

- データプライバシーとセキュリティに関する懸念: クラウド技術の導入が進んでいますが、特に規制の高い業界では、それに関連するデータプライバシーとセキュリティ上の懸念が強化されています。 企業は、フィンテックスで機密性の高い財務データを共有することにも躊躇しています。 これらの懸念に対処することは、ソリューションプロバイダにとって不可欠です。

- オンプレミスソリューションのための高い導入コスト: 利点にもかかわらず、高度な企業の流動性ソリューションの導入に伴う高いコストと複雑性は、特に限られた財務IT予算を持つ中小企業の間で、採用を抑制しています。 これは、Lite SaaSモデルの開発が手頃な価格を駆動するために要求します。

- 標準化されたグローバル規制の欠如: 規制が企業流動性を際立たせている間、地域ごとに著しく異なります。 標準化されたグローバル規制の欠如は、世界中の子会社間での流動性の管理の複雑さをもたらします。 ローカル化、コンフィギュレーション可能なソリューションの要求を作成します。

最近の開発:

新しいプロダクト進水:

- 2022年3月 シティバンク 持続可能なビジネスモデルとの資金調達ニーズを顧客に合わせるため、新しい持続可能な金融ソリューションを開始しました。 持続可能性にリンクされた融資、グリーンボンド、およびサステナビリティメトリックの追跡を提供します。

- 2021年1月 JPMorgan 顧客のためのリアルタイムの分析、予測、および投資の最適化を提供する新しい流動性管理ポータルを導入しました。 業務を簡素化します。

- 2020年6月、 ウェルズファーゴ 商業電子決済ソリューションを立ち上げ、運用資本を最適化するためのアカウントの支払いと受取可能なプロセスの自動化を可能にします。

買収とパートナーシップ:

- 2022年10月、米国銀行は、高Radius、フィンテックの会社と提携し、電子請求ソリューションを統合し、受精可能な自動化を改善しました。

- 2021年5月、BNP Paribasは、キャッシュフロー予測と資本最適化ソリューションに焦点を当てたベルギーのフィンテックであるCashforceと提携しました。

- 2020年12月、Goldman Sachs社がフィンランドに拠点を置くSaaSプロバイダーインフォリンクGCR社を買収し、流動性管理能力を高めました。

プロフィール 2.グローバル企業流動性管理市場シェア(%)、コンポーネント、2025

このレポートの詳細, サンプル コピーをリクエスト

企業流動性管理市場のトップ企業:

- シティバンク

- アメリカ銀行

- JPMorgan チェイス

- ウェルズファーゴ

- HSBCについて

- BNPパリバ

- マフラー 銀行口座

- みずほ銀行

- SMBCについて

- バークレイズ

- ドイツ銀行

- クレジットサッシ

- モーガン・スタンレー

- ゴールドマン・サックス

- カナダ王立銀行

- トロント・ドミニオン銀行

- バンコ サンタンデール

- ロイド銀行グループ

- NatWestグループ

- インテッサSanpaolo

定義: 企業の流動性管理は、組織のキャッシュフローと作業資本の監視と最適化の実践を指します。 短期および長期のキャッシュポジションを予測し、金融債務を満たすために資金供給を確保し、過剰な資金を投資してリターンを生成し、クレジットラインなどの金融商品を利用します。 企業の流動性管理は、組織の流動資産の効率を最大化し、キャッシュフロー分析、投資の最適化、アカウントの受容性および支払いの自動化などのソリューションを通じて流動性リスクを最小限に抑えます。 経営の継続性、成長を最大化し、ボラティリティを管理するために、効果的な企業流動性管理が不可欠です。

情報通信技術産業におけるその他の有望な報告

著者について

Ankur Rai は、さまざまな分野にわたるコンサルティングとシンジケート レポートの取り扱いで 5 年以上の経験を持つリサーチ コンサルタントです。市場開拓戦略、機会分析、競合状況、市場規模の推定と予測を中心としたコンサルティングおよび市場調査プロジェクトを管理しています。また、未開拓の市場に参入するための絶対的な機会を特定してターゲットにする方法についてもクライアントにアドバイスしています。

独占トレンドレポートで戦略を変革:

よくある質問