B2B 決済取引の市場規模と動向 - 2025 年から 2032 年

B2B 決済取引市場は、2025 年に1兆7,328億5,500 万米ドルと推定され、2032 年までに 3兆3,575 億米ドルに達すると予想されており、 年間複合成長率(CAGR)で成長すると予想されています。 9.9%2025 年から 2032 年まで。

重要なポイント

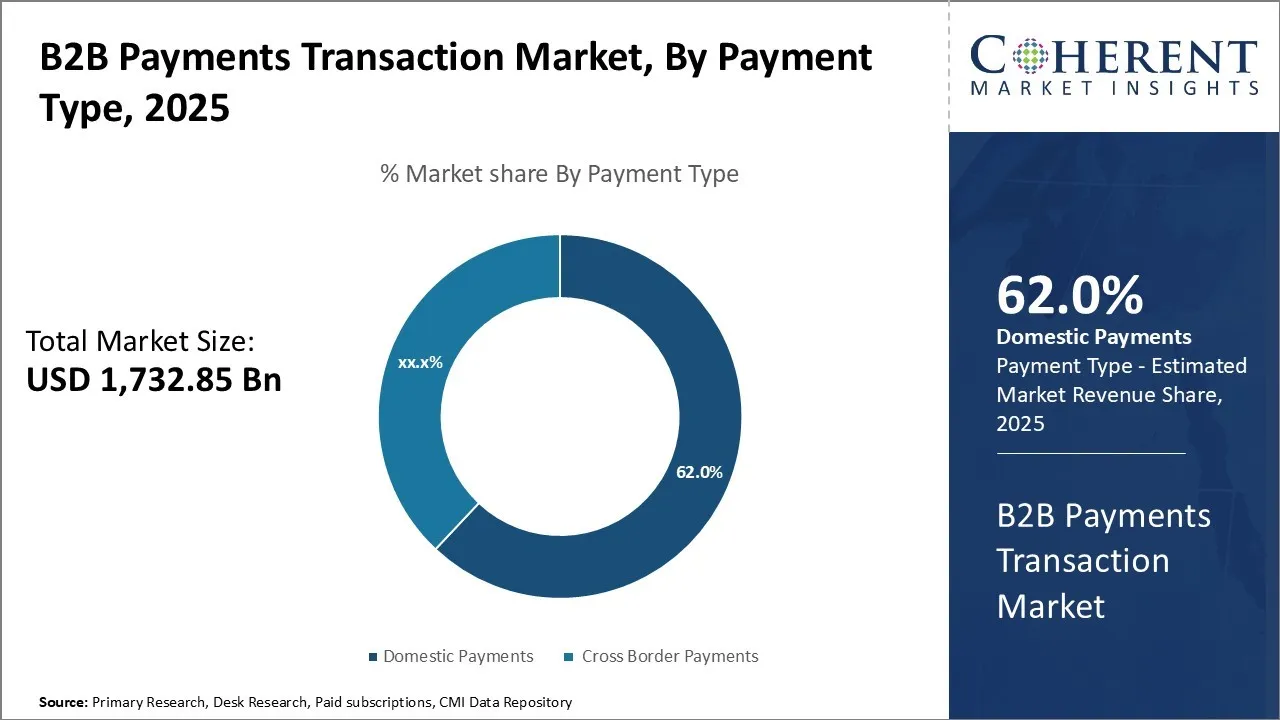

- 決済タイプに基づくと、国内決済セグメントは、なじみのある市場と確立された銀行インフラストラクチャにより、2025 年に62% のシェアを獲得して市場をリードすると予想されます。

- 支払い方法に基づくと、B2B 支払いを簡素化しデジタル化するオンライン バンキングと ACH 自動化により、銀行振込セグメントは 2025 年に市場の48.4% シェアを獲得すると予想されます。

- 企業タイプに基づくと、大企業部門は 2025 年に 65.8% のシェアを占めると予測されており、最適化された決済プラットフォームを活用して複雑なサプライ チェーンと数千のベンダー関係を効率的に管理します。

- 産業別では、高額取引、多数のサプライヤー、継続的なグローバル サプライ チェーンの支払いにより、製造セグメントが 2025 年に市場で最大のシェアを獲得すると予測されています。

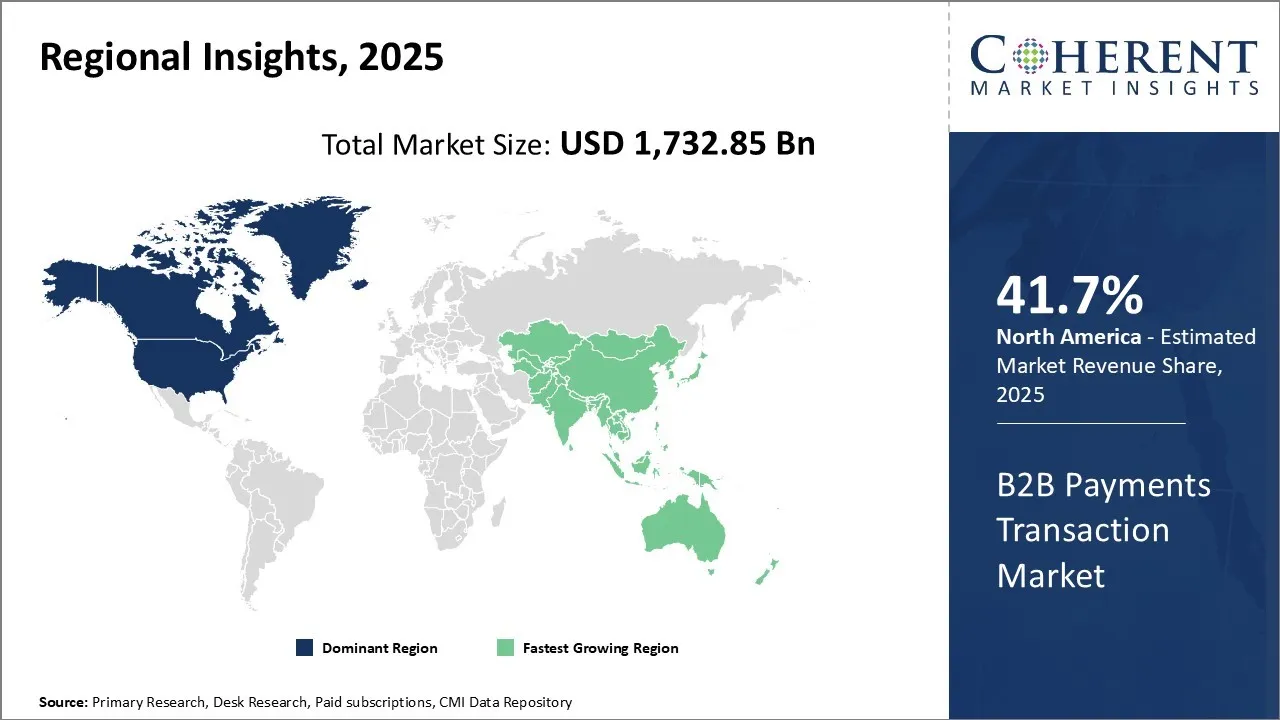

- 地域別にみると、2025 年には北米が B2B 決済取引市場をリードし、41.7% のシェアを獲得すると予想されています。一方、アジア太平洋地域は最も急速に成長すると予想されています。

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

市場概要

この分野には、企業間だけでなく、企業とサプライヤーの間で行われる支払いも含まれます。 B2B コマースのデジタル化の進展とデジタル決済方法の採用の増加により、この市場の取引額が増加しています。

B2B 決済取引市場では、ビジネス支出のデジタル化と自動化が進む傾向にあります。 企業は、エンタープライズ リソース プランニング (ERP)/会計システムと統合してレポート機能と調整機能を強化する、テクノロジー対応の B2B 決済ソリューションを採用しています。 デジタル決済レールも、セキュリティ、スピード、組織の支出習慣の洞察が向上するため、小切手などの紙ベースの方法よりも人気が高まっています。 このデジタル シフトにより、予測期間中、取引量は増加し続けるでしょう。

現在のイベントとB2B決済取引市場への影響

現在のイベント | 記述および影響 |

中央銀行デジタル通貨(CBDC)の開発と実装 |

|

グローバル金利およびインフレ圧力の上昇 |

|

75 以上のパラメータに基づいて検証されたマクロとミクロを発見: レポートにすぐにアクセス

人工知能の役割 (AI) で B2B 決済取引市場

AIはB2B決済取引市場をシフトし、予測分析を自動化し、不正な発見を可能にしています。 AI搭載のツールは、請求書の処理を容易にし、それらを再構成し、承認されたツールを手に入れることにより、人々は物事を手作業でし、運用コストを削減する必要性を削減します。 リアルタイム情報により、キャッシュフローの管理や意思決定が容易になります。 企業は、AIを利用することで、より効率的かつ正確かつ安全にB2Bの支払いを行なうことができます。 これは、世界中の大小の企業によるサプライヤー関係を強化し、採用を奨励する予定です。

例えば、2025年10月、BILLは「AIエージェント」をシステムに追加し、金融業務を自動化し、「タッチレスB2B決済」を実現しました。 技術は、請求書の処理、領収書の調整、ワークフローの承認をスピードアップします。 これは、バックオフィスで手作業で行う必要がある作業量を削減し、取引をスピードアップし、精度を向上させます。 これにより、企業は少しの人的関与で大きな企業の支払いを行うことができます。

B2B 決済取引市場 Insights By, 決済タイプ: 国内の家族向け決済設定

決済方式では、国内決済セグメントが最高シェアを獲得62.0%の2025年(昭和20年)に、親しまれた事業環境や企業が自国に抱えている関係に恵まれた市場。 国内での取引により、企業が既存の銀行取引のパートナーシップと決済レールを活用し、セットアップコストを最小限に抑え、承認プロセスを合理化することができます。 運用年数で確立したこの既存のインフラは、新しい海外市場でのアレンジをセットアップするよりも、国内の取引がスムーズになります。

たとえば、2024年11月、Zohoはインドの企業がオンラインで請求書を処理し、支払いを可能にする国内B2B決済プラットフォームであるZoho Paymentsをリリースしました。 ゾホーのファイナンシャルスイートで、BBPSが運営しています。 UPI、カード、ネットバンキングに対応しており、インドの企業にとって、サプライヤーの支払いが容易で、デジタル取引がより速くなることを目指しています。

B2B 決済取引市場 洞察による, 支払方法: オンライン有効化は銀行送金をブースト 使用方法

決済方法の面では、銀行振り込みが最高シェアを獲得48.4%プロセスを合理化したオンライン銀行プラットフォームで進歩する市場2025で。 銀行線が重要な手動の努力を必要とした場合、支払いの開始は数回クリックするだけで、インターネットに接続されたデバイスから達成することができます。 多くの地域で自動化されたクリアハウス(ACH)ネットワークは、以前は電子資金転送(EFT)に関連した事務処理を解消しました。

例えば、2024年9月では、 イーズブズ NPCI Bharat BillPay Ltd(NBBL)と提携し、請求書管理を自動化し、ネットバンキング、NEFT、UPI、カード、財布などの銀行連携方法を使用して請求書を支払います。 プラットフォームは、サプライヤーを支払い、インドのデジタルB2B取引をスピードアップしやすくなります。

B2B 決済取引市場インサイト によって、企業のタイプ: 操作スケールは大きい企業の優先順位を運転します

エンタープライズタイプの面で、大企業は最高のシェアに貢献します65パーセント2025年、最適化された決済プラットフォームを優先するスケールの経済に向けた市場。 複雑なサプライチェーンと数千のベンダー関係では、古いマニュアルメソッドでは不可能な調整が必要です。 大規模な固定コストは、承認ワークフローを合理化し、支払い、および部門とサプライヤー間の送金をプラットフォームに統合する正当化することができます。

例えば、2025年7月では、 2社がB2B決済プラットフォームを成長させ、企業は迅速な支払いと柔軟な正式なネットサービスを提供します。 受入する資金は、大規模な企業と中小企業(中小企業)の両方をサポートするインフラを整備するのに役立ちます。 これは、グローバルに成長し、さまざまな業界のデジタルB2B取引を処理する能力を向上させるのに役立ちます。

B2B 決済取引市場インサイト, 業界別 垂直: 製造リード その複雑なサプライチェーンは、Frequent を必要とします。, 高付加価値取引 Across 広範なグローバルベンダーネットワーク

業界垂直の面では、製造セグメントは2025年に最大のシェアを持つ市場をリードすることが期待されています。それにより、多数のサプライヤーがあり、多数の商品を購入し、多くの価値の高い取引をします。 マニュファクチャリングは、原材料の一定調達、グローバルサプライチェーンの調整、ベンダーへの定期的な支払いなど、多くの支払いの流れを持っているので、B2B取引値全体に最も貢献する業界です。

たとえば、2025年7月、オロペイは、B2B eコマースプラットフォーム、オロコマースで動作する決済システムをリリースしました。 メーカーや販売代理店を対象としています。 ソリューションは、製造業や流通部門のビジネスがデジタル請求書を送受信し、B2Bの支払いを容易にします。 トランザクションを高速化し、キャッシュフローを管理し、操作をより効率的にします。

地域洞察

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

北米B2B決済取引市場分析とトレンド

北アメリカは、ドミナント地域に残りました41.7%の過去10年間にグローバルB2B決済取引市場のin2024。 地域は、さまざまな決済ソリューションを提供する決済プロセッサと金融技術企業の強力な存在を誇ります。 デジタル決済インフラと受入率が高度に開発され、国内・海外のシームレスなB2B取引が可能。 また、身体を支配する支援規則は、電子B2Bの支払いを繁栄するための包括的な環境を作成するのに役立ちます。 重要なB2B活動を含む製造業、小売、ヘルスケアなどの産業分野は、地域で確立されています。 これにより、大規模な調達、支払い、受取不能などのデジタルB2B支払いのユーティリティを持続的に推進しています。

たとえば、2025年9月、代替支払いはカナダに成長し、ビジネスのデジタル化、自動決済ワークフローを提供することでB2B決済サービスを改善しました。 プラットフォームは、銀行のレールと連携し、ビジネスの取引を簡単かつ迅速に行い、北米でのB2B決済をより高速かつ効率的に行うことができます。 また、国内・海外の決済プロセスや、海外での決済にも対応しています。

アジアパシフィックB2B決済取引市場分析とトレンド

近年、アジア・パシフィック地域は、B2Bのグローバル決済において最も急速に成長している市場となりました。 急激なデジタル化により、インターネットやスマートフォンの普及が進んでおり、従来の電子B2B決済方法への移行が加速しました。 アジア・パシフィック諸国と北米・欧州間のクロスボーダーB2B取引がブレイクネックペースで増加しています。 B2B取引に合わせた決済ソリューションのビジネスケースを強化しています。 複数のグローバル決済プロバイダーは、中小企業や大企業セグメントの需要増加を加速するために、アジア太平洋地域における市場の発展に関心を寄せています。 また、アジアパシフィックのエネルギッシュな商業風景を一望できる新年金製品を導入しています。 経済成長、地域取引、デジタルトランスフォーメーションの両立は、アジアパシフィックのB2B決済取引市場を他の地域よりも先取りし続けています。

たとえば、2025年11月に、OxPayはBhutanのライセンスを取得し、B2Bの決済サービスを提供しており、企業がStablecoinsを使用して国境を越えて支払いをすることができます。 プラットフォームは、従来のB2B決済ワークフローと暗号化技術を組み合わせて、取引をスピードアップ、安全、デジタル化します。 これにより、企業が国境を越えて送金し、請求書を支払いやすくなります。

B2B 決済取引市場 見通し国-Wise

米国B2B決済取引市場動向

2025年、米国におけるB2B決済市場は、デジタルや中小企業が多岐に渡り、 スマート決済 システムには、大手企業や中小企業のエコシステムがあり、銀行システムが進んでおり、多くの業界における高速・安全・効率的なクロスボーダー・国内ビジネス取引の需要が高まっています。

たとえば、2025年12月に、N3XTは、即時、プログラム可能なB2B支払いのための最初の完全ブロックチェーンベースの銀行を立ち上げました。米国の企業が米国のスマートコントラクトを使用して、米国の$ 24 / 7で取引を作成および決済できるようにしました。 プラットフォームは、米国市場を始めて、より多くの支払いを加速し、企業のためにそれらを自動化します。

中国 B2B 支払い取引市場動向

2025年、中国でのB2B決済市場は、迅速なデジタル化、電子商取引と製造の成長、キャッシュレス取引を促す政府プログラム、フィンテックソリューションの普及に注力しています。 企業は、自動、安全、効率的なB2B決済システムを使用して、国や国境を越えて、多くの取引を処理します。

たとえば、2025年12月、TenPay GlobalとMastercardは、アジア太平洋地域に新たな送金サービスを作成するようチームを組んだ。 このサービスは、中国から世界への市場へ、簡単に送金できます。 プラットフォームは、主に個人的な送金のためにありますが、それはまた、地域および世界中でより効率的かつ信頼できるビジネス取引をするデジタルB2Bの支払いの流れをサポートしています。

マーケットレポートスコープ

B2B 決済取引市場レポートカバレッジ

| レポートカバレッジ | ニュース | ||

|---|---|---|---|

| 基礎年: | 2024年(2024年) | 2025年の市場規模: | 1 成人 2 成人 3 成人 4 成人 5 成人 6 成人 7 成人 8 成人 9 成人 10 成人 ログイン |

| 履歴データ: | 2020年~2024年 | 予測期間: | 2025 へ 2032 |

| 予測期間 2025〜2032 CAGR: | 9.9% | 2032年 価値の投射: | 米ドル 3,357.55 ログイン |

| 覆われる幾何学: |

| ||

| カバーされる区分: |

| ||

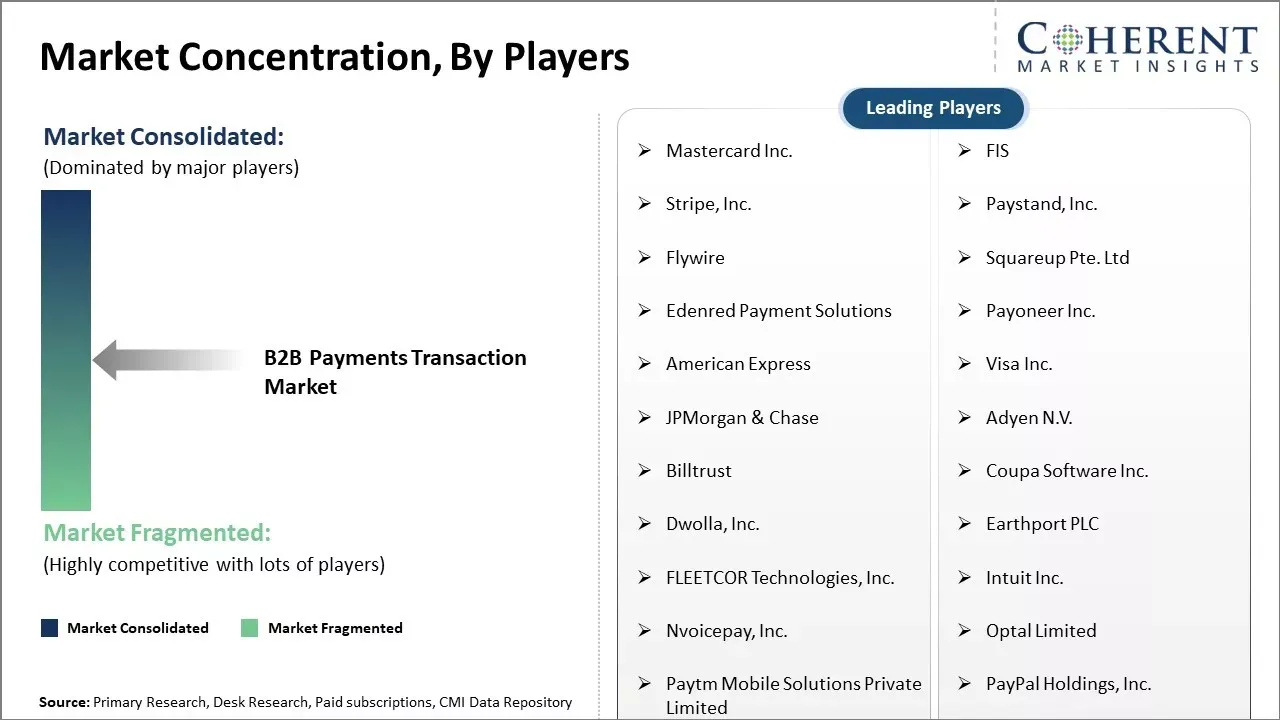

| 対象会社: | Mastercard Inc., FIS, Stripe, Inc., Paystand, Inc., Flywire, Squareup Pte. Ltd., Edenred Payment Solutions, Payoneer Inc., American Express, Visa Inc., JPMorgan & Chase, Adyen N.V., Billtrust, Coupa Software Inc., Dwolla, Inc., Earthport PLC, FLEETCOR Technologies, Inc., Intuit Inc., Nvoicepay, Inc., Optal Limited, Inc., PayPal Limited, Inc., Inc., Inc., Inc., Limited., Inc., Inc. (株) (Wiseとして知られる今)、およびスクートおよび乗車 | ||

| 成長の運転者: |

| ||

| 拘束と挑戦: |

| ||

75 以上のパラメータに基づいて検証されたマクロとミクロを発見: レポートにすぐにアクセス

B2B 決済取引市場ドライバー

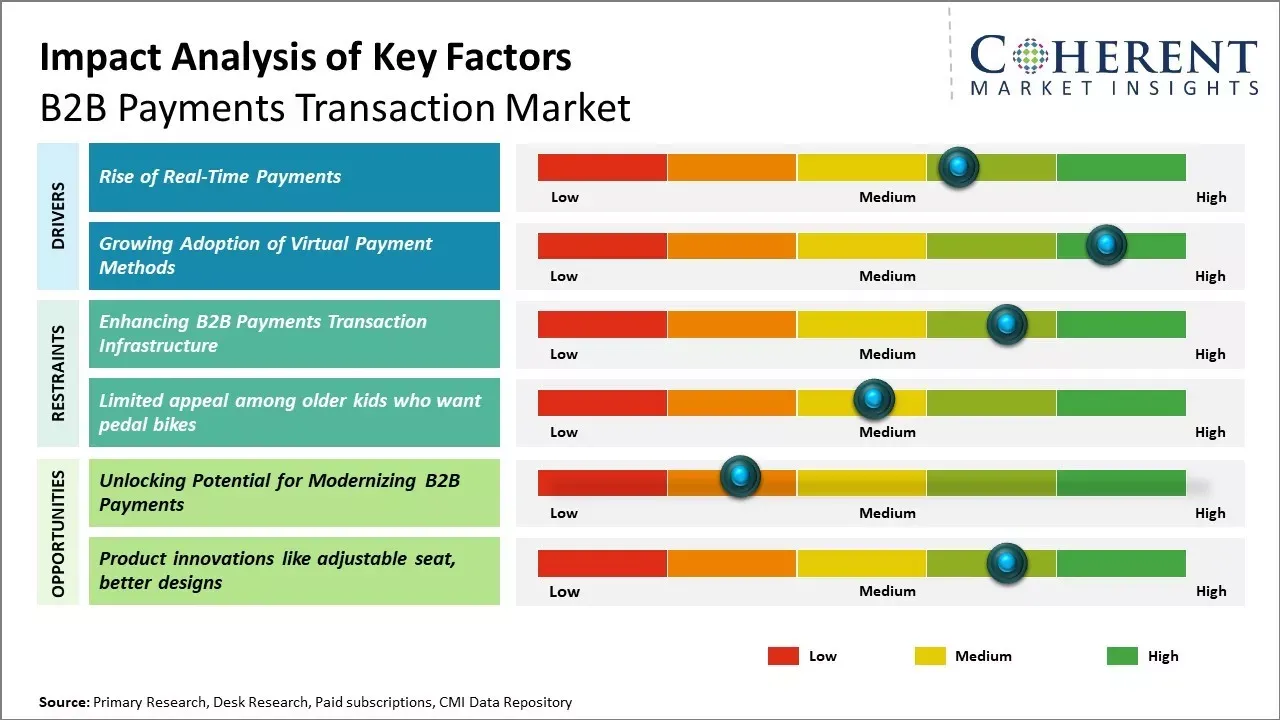

リアルタイム決済の上昇

リアルタイム決済システムの成長と普及により、複数の業界を横断する組織は、消費者だけでなく、他の企業からも近い決済を開始し、受け取ることができます。 これにより、アカウントの調整や、調達、サプライチェーン管理、社内の決済を介した新しいユースケースの有効化など、効率的な改善を支援しました。

リアルタイム決済により、企業はリアルタイムで支払いを追跡し、遅延やエラーを即座に識別できます。 企業間の決済は、終日完了し、決済に伴うリスクを軽減することができます。 これにより、B2B はよりシームレスで安全です。 前払いの保証が必要な産業は、この変化を実践しています。 たとえば、ユーティリティ企業は、チェックをクリアするのを待つよりも、オンラインで請求書を即座に支払います。 貨物運送業者は配達の証拠に対して即刻の支払を受け取ることができます。

決済とともに送金情報を追加できる機能が、自動決済の機会が開きます。 各トランザクションに付随する豊富なデータで、受信組織の会計システムは、対応する請求書に自動的に支払いをマップすることができます。 これは、承認プロセスを合理化し、簿記に費やしたマニュアルの努力を削減します。 決済確認と領収書のタイミングの違いについても、対応いたします。

リアルタイムレールの採用は、ERP、経理および請求システムと統合した付加価値サービスを提供するために、安定した決済プロバイダーを持っています。 バイヤーやサプライヤーは、別の銀行ポータルにログインせずに、通常のワークフローで支払い状況と分析を表示できるようになりました。 また、プラットフォームのプレイヤーは、組織キャッシュフローの制御と可視性を高めるために、承認および外国為替サービスを開始しました。

高速度化に向けたデータリッチな取引は、B2B決済サイクルを近代化しました。 今後もバーチャル決済方法の受入を推進し、ビジネス間での取引をいつでも推進してまいります。

バーチャル決済方法の採用拡大

クロスボーダー・コマース・バーゲン化により、グローバル・トランザクションの管理を簡素化する決済のデジタル・モードに依存しています。 チェック、現金、またはワイヤ転送を伴う伝統的な方法は、頻繁に低値のB2B支払いのために面倒です。 彼らはまた、決済中に外貨のボラティリティと遅延に企業を公開します。

これは、クレジット転送、リアルタイム決済、商用カード決済などの仮想決済タイプの採用を支持しています。 これらは、即時の決済、支払い追跡、および費用をプールし、現金を最適化する能力などの属性を提供します。 彼らはまた複雑さなしで国内および国際的な製造者両方のために適当です

B2B 決済取引市場の機会

B2Bの支払いを近代化するための潜在的なロック解除

しかしながら、B2Bの支払いを近代化し、合理化するビジネスを支援するための市場も提示します。 企業がコストを削減し、キャッシュフローにより多くの可視性を得るための圧力に直面しているため、AI、API、ブロックチェーンなどのデジタル決済プラットフォームやテクノロジーを採用しています。 これにより、自動調整、支払いサイクルの高速化、意思決定を改善する豊富なデータセットが可能になります。 新入社員は、相互運用性の課題に対処するための革新的なソリューションをもたらします。

アナリストオピニオン(エキスパートオピニオン)

企業は、マニュアル、紙ベースの決済システムを超えて、自動、データリッチ、およびAPI主導の決済システムに移行しています。 B2B決済取引市場の構造を変えています。 デジタルレールの取引量が上昇し続けています。 これは、調達自動化、ERPインテグレーション、および仮想決済ツールの活用などの事です。 国内線とクロスボーダーフローの両方が成長しています。 ACHネットワークは、B2B 取引が毎年起きていると述べています。B2B 固有のボリュームで数十億の支払い処理と強力な二重数字成長が進んでいます。 バーチャルカードは、企業がトークン化、管理された支払い方法に切り替えて、請求書を支払い、サプライヤーを管理するために急速に成長しています。

クロスボーダーB2Bの支払いは、依然として高い処理コスト、長い調整時間、および国内の支払いよりも多くの間違いを持っているため、高摩擦領域です。 これらの問題は、人々がデジタル回廊、マルチ通貨ウォレット、自動FX実行、リアルタイムトラッキングレイヤーを使用する可能性が高くなります。 多くの地域でのリアルタイム決済ネットワークは、企業が何を期待しているのかも変化しています。 例えば、より多くの企業がサプライヤーの支払い、請求書の再発行、および正式な取引のためにそれらを使用しています。

主要な操作ドライバーは、手動例外、より良い送金データ品質、および購入者とサプライヤーの両方のキャッシュフローの可視性が少ないです。 企業は、決済プロセスを統一されたプラットフォームに組み込むため、自動調整、標準化されたデータフォーマット、および統合的な財務機能を提供するプロバイダーは、成長するデジタルB2B取引の数を利用することができます。

B2B 決済取引業界ニュース

- 2023年10月、Visa Inc.と提携 スイフト 国際ビジネス・ツー・ビジネス(B2B)の決済を簡素化し、グローバル企業間のコミュニケーションを強化します。

- 2023年9月、オランダの決済サービスプロバイダであるSprinqueがドイツとスペインに進出し、クロスボーダーB2B決済プラットフォームのポートフォリオを拡大

- 2023年7月、決済技術会社であるConnexPayは、欧州における革新的なリアルタイムB2B決済ソリューションを導入し、英国ポンド(GBP)およびユーロ(EUR)での取引を支援しました。

- 2023年6月、フランスに拠点を置くFinTech社のAriaは、B2Bの決済インフラを拡大するために、英国に新しいオフィスを立ち上げました。 この動きは、オンラインB2B取引をブーストし、市場への接続を強化し、取引SaaSプラットフォームとERPシステムを改善することを目指しています。

- 2023年7月、Grvaraは、卸売市場を輸出し、輸入し、TransferMateとパートナーシップを結び、顧客からのスムーズな支払いを受け取るために最初のB2Bオンライン市場におけるクロスボーダー決済のスピードを増加させました。

市場区分

- 支払のタイプ洞察(Revenue、USD Bn、2025 - 2032)

- 国内決済

- クロスボーダー決済

- 支払方法の洞察(Revenue、USD Bn、2025 - 2032)

- 銀行送金

- カード

- オンライン決済

- 企業のタイプ洞察(Revenue、USD Bn、2025 - 2032)

- 小型・中型企業

- 大企業

- 業界インサイト(Revenue、USD Bn、2025 - 2032)

- 政府機関

- 製造業

- BFSIの特長

- 金属及び鉱山

- IT&テレコム

- 小売&Eコマース

- その他(健康・エネルギー・ユーティリティ)

- 地域インサイト(Revenue、USD Bn、2025 - 2032)

- 北アメリカ

- アメリカ

- カナダ

- ラテンアメリカ

- ブラジル

- アルゼンチン

- メキシコ

- ラテンアメリカの残り

- ヨーロッパ

- ドイツ

- アメリカ

- フランス

- イタリア

- ロシア

- ヨーロッパの残り

- アジアパシフィック

- 中国・中国

- インド

- ジャパンジャパン

- オーストラリア

- 韓国

- アセアン

- アジアパシフィック

- 中東・アフリカ

- GCCについて 国土交通

- 南アフリカ

- 中東・アフリカの残り

- キープレーヤーの洞察

- 株式会社マスターカード

- フィッツ

- 株式会社ストライプ

- 株式会社ペイスタンド

- フライワイヤー

- 株式会社 スクエアアップ

- 決済ソリューション

- 株式会社ペイオナー

- アメリカエクスプレス

- 株式会社ビザ

- JPMorgan&チェイス

- アドエン N.V.

- ビルトラスト

- Coupaソフトウェア株式会社

- Dwolla株式会社

- アースポート PLC

- フローリスト 株式会社テクノロジーズ

- 株式会社インチュイト

- 株式会社Nvoicepay

- 株式会社オプタル

- Paytmモバイルソリューションプライベートリミテッド

- PayPalホールディングス株式会社

- トランスファーワイズ株式会社 (Wiseとして知られる今)

- スクート&ライド

著者について

Monica Shevganは、シニア経営コンサルタントです。情報通信技術分野の専門知識を持ち、市場調査とビジネスコンサルティングで 13 年以上の経験があります。戦略的な意思決定に役立つ質の高い洞察を提供してきた実績を持つ彼女は、組織がビジネス目標を達成できるよう支援することに尽力しています。彼女は、先端技術、エンジニアリング、輸送など、さまざまな分野で数多くのプロジェクトを成功裏に作成し、指導してきました。

独占トレンドレポートで戦略を変革:

よくある質問