グローバル財務管理市場は、近い将来に成長を目撃する見込みです。 世界的な財務管理システム市場は評価されると推定されます US$ 5.1 億 に 2023, そして到達する予定 2030年までに12.6億米ドルお問い合わせ 市場を展示する CAGRの13.8% 予報期間中。

世界的な財務管理市場の成長を促進する要因の数には、財務業務の複雑性、効率性の向上と制御の必要性、リアルタイム情報に対する需要の増加が含まれます。

業績の複雑性を高めることは、市場の主要な要因の1つです。 企業がよりグローバル化し、複雑化するにつれて、高度な財務管理システムの必要性が増加しました。 これらのシステムは、企業がキャッシュフロー、為替リスク、その他の財務リスクをより効果的に管理するのに役立ちます。

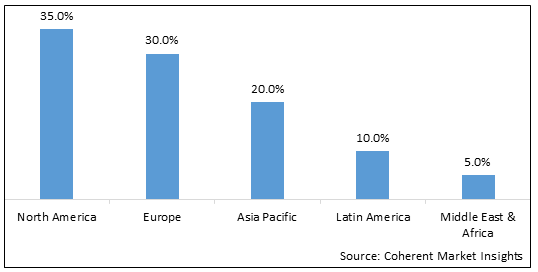

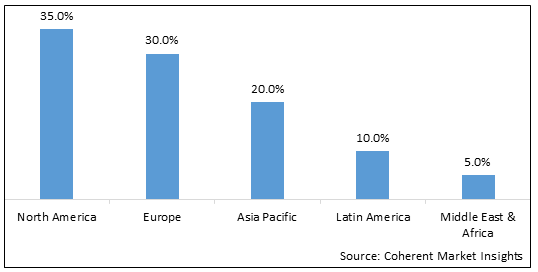

グローバル財務管理市場 - 地域的洞察

- 北アメリカ 2023年に財務管理の最大のシェアを保有する見込みです。 この地域における市場の成長は、米国およびカナダの銀行および金融機関による財務管理ソリューションの採用を増加させることにあります。 2023年に35%の市場シェアを保有する見込みです。

- ヨーロッパ 2023年に財務管理の第2位となる見込みです。 この地域の市場の成長は、英国、ドイツ、フランスにおける銀行および金融機関による財務管理ソリューションの採用を増加させることにあります。 25%の市場シェアを保持しています。

- アジアパシフィック 2023年の財務管理の最速成長市場であることが期待されています。 この地域の市場の成長は、中国、インド、日本における銀行および金融機関による財務管理ソリューションの採用の増加に起因する。 市場シェア20%

プロフィール 1. グローバル財務管理市場シェア(%)、2023年

このレポートの詳細, サンプル コピーをリクエスト

グローバル財務管理市場-ドライバー

- 金融業務の複雑化を加速: : : 事業のグローバル化と国境を越えた金融業務の拡大により、財務管理がより複雑になりました。 企業は、キャッシュフロー、流動性、リスクを効果的に管理するための高度なツールとソリューションが必要です。

- 規制コンプライアンス: 金融規制は、特に2008年の財政危機の後期に、長年にわたってより厳しいものとなっています。 Basel III、Dodd-Frank、その他の地域の規制などのコンプライアンス要件は、コンプライアンスとリスク緩和を確実にするために、堅牢な財務管理システムを採用する企業を要求しました。

- 技術開発: : : 金融技術の急速な進歩(FinTech)と財務管理ソフトウェアは、財務業務の効率性と精度を大幅に向上させました。 クラウドベースのソリューション 人工知能、およびデータ分析は、財務管理機能を強化しました。

- リスクマネジメント: 利益率リスク、為替リスク、商品価格リスクなど、様々な金融リスクの管理に重点を置いています。 Treasury管理システムは、これらのリスクを特定、評価、軽減するために必要なツールを提供します。

グローバル財務管理市場-機会

- 人工知能と機械学習の統合: AIを組み込む 機械学習 財務管理システムでは、キャッシュフロー予測、リスク管理、意思決定プロセスの最適化に大きな可能性をもたらします。 高度なデータ分析は、貴重な洞察を提供し、全体的な財務効率を向上させることができます。

- リアルタイムの財務管理: : : リアルタイムの財務管理ソリューションの需要が高まっています。 企業は、金融データへの即時アクセスが可能なプラットフォームを求めています。これにより、情報に基づいた意思決定を迅速かつ迅速に行い、市場の変化に迅速に対応できます。

- モバイル Treasury ソリューション: : : モバイルデバイスが成長するにつれて、モバイルフレンドリーで、常に移動中の宝庫や財務の専門家のための利便性とアクセシビリティを強化する財務管理ソリューションを提供します。

- ブロックチェーン技術: ブロックチェーン技術は、安全で透明な金融取引、取引ファイナンス、サプライチェーン管理を可能にすることにより、財務管理の状況を変革する可能性があります。

| レポートカバレッジ | ニュース |

|---|

| 基礎年: | 2022年 | 2023年の市場規模: | US$ 5.1 ベン |

|---|

| 履歴データ: | 2018年~2021年 | 予測期間: | 2023年~2030年 |

|---|

| 予測期間 2023〜2030年CAGR: | 13.8%(税抜) | 2030年 価値の投射: | US$ 12.6 ベン |

|---|

| 覆われる幾何学: | - 北アメリカ: 米国とカナダ

- ラテンアメリカ: ブラジル, アルゼンチン, メキシコ, ラテンアメリカの残り

- ヨーロッパ: ドイツ、英国、スペイン、フランス、イタリア、ロシア、欧州の残り

- アジアパシフィック: 中国、インド、日本、オーストラリア、韓国、アセアン、アジアパシフィックの残り

- 中東・アフリカ:GCC諸国、イスラエル、南アフリカ、北アフリカ、中央アフリカ、中東地域

|

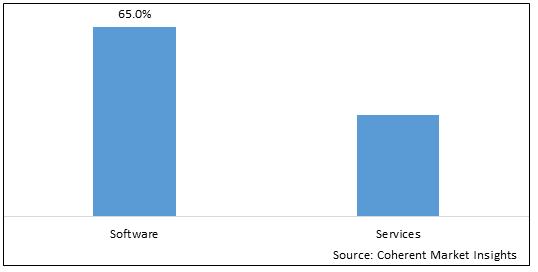

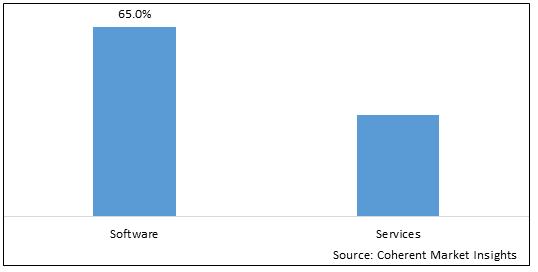

| カバーされる区分: | - コンポーネント: ソフトウェア(キャッシュフロー管理ソフトウェア、リスク管理ソフトウェア、流動性管理ソフトウェア、決済管理ソフトウェア、および債務管理ソフトウェア)、サービス(コンサルティングおよびアドバイザリーサービス、実装および統合サービス、サポートおよびメンテナンスサービス)

- 配置モードによって:オンプレミス、クラウドベース

- 企業のサイズによって:中小企業、中小企業、大企業

- エンドユース 業界: IT・テレコム、BFSI、小売、ヘルスケア、政府・公共セクター、製造、その他(消費者グッズ、エネルギー、ユーティリティなど)

|

| 対象会社: | バンク・オブ・アメリカ(株)、バークレイズ銀行(株)、BNPパリバス、シチグループ(株)、ドイツ銀行(株)、ゴールドマン・サックス(株)、J.P.モルガン・チェス(株)、モーガン・スタンレー(株)、スタンダードチャータード、ニューヨーク・メロン(株)、PNCフィナンシャルサービス(株)、UBS、米国銀行、ウェルズ・ファーゴ、イーストポイント・アセット・マネジメント(株) |

| 成長の運転者: | - 金融業務の複雑化を加速

- 規制コンプライアンス

- 技術開発

- リスクマネジメント

|

| 拘束と挑戦: | - 導入コスト

- 変化への抵抗

- サイバーセキュリティに関する懸念

- 統合の複雑さ

|

75 以上のパラメータで検証されたマクロとミクロを明らかにする, レポートにすぐにアクセス

グローバル財務管理市場- トレンド

- クラウドベースのソリューション: : : クラウドベースの財務管理ソリューションの採用が増加しています。 クラウド技術は、スケーラビリティ、柔軟性、コスト効率性を提供し、企業が複雑なITインフラの必要性を削減しながら、どこからでも財務ツールやデータにアクセスできるようにしました。

- 統合財務管理プラットフォーム: 企業は、キャッシュマネジメント、リスクマネジメント、会計などの他の金融機能と連携できる包括的なソリューションを求めています。 統合プラットフォームは、データの可視性を高め、効率性を高め、意思決定能力を向上させました。

- リアルタイムデータと分析: : : リアルタイムデータと高度な分析の要求が増えています。 Treasuryの専門家は、キャッシュポジション、流動性予測、リスクの暴露に即座にインサイトを提供できるツールを使用しており、より迅速かつ詳細な情報に基づいた意思決定を可能にします。

- モバイルアクセシビリティ: モバイルフレンドリーな財務管理アプリケーションとプラットフォームは、移動中に重要な財務情報にアクセスする必要がある財務の専門家のニーズに人気を集めています

グローバル Treasury 管理市場 - 拘束

- 導入コスト: 財務管理システムや技術の導入は、特に予算が限られている小規模な組織にとってコストがかかる場合があります。 ソフトウェア、ハードウェア、およびトレーニングの初期投資は、一部の企業にとって障壁になる可能性があります。 財務管理システムや技術への初期投資が重要である一方で、長期的なメリットとコストの削減を考慮することが重要です。 作業を合理化し、手動のエラーを削減し、効率を改善することで、コストを大幅に削減できます。 また、多くのベンダーは、企業がニーズが成長するにつれて、基本的なパッケージとアップグレードを開始できるスケーラブルなソリューションを提供しています。 小規模な組織にとってより手頃な価格のシステムを作ることができます。 高価なハードウェアとメンテナンスの必要性を減らすことができるクラウドベースのソリューションもあります。 また、これらのシステムを実装しない費用も高くなります。 効率的な経営管理がなければ、企業はリスクの増加、機会の欠落、およびマイナスのラインに影響を与えることができる不当性に直面しているかもしれません。 最後に、従業員の専門的発展への投資としてトレーニングコストを把握し、生産性と仕事の満足度を高めることができます。

- 変化への抵抗: : : 一部の企業、特に確立された企業は、新しい財務管理技術とプロセスを採用する耐性があります。 組織慣性および変化への抵抗はより有効なtreasuryの解決の採用を遅らせることができます。 いくつかの確立された企業は、組織慣性による新しい財務管理技術を採用することに抵抗力があるかもしれませんが、これらの技術は、変化の課題を上回る可能性がある重要な利点を提供する可能性があることに注意することも重要です。 たとえば、これらの技術は、オペレーションを合理化し、効率性を高め、エラーを減らし、リアルタイムのデータとインサイトを提供でき、意思決定が向上します。 これらの利点は、長期的に会社の競争力と収益性を高めることができます。 また、新技術への移行を容易にするために、多くのベンダーが包括的なサポートとトレーニングサービスを提供しています。 抵抗を克服し、スムーズな実装プロセスを確保するためのガイダンスやリソースを提供できます。 さらに、変化に対する抵抗は、財務管理技術とは一意ではありません。 新しい技術やプロセスを実装する際に企業が直面する共通の課題です。 効果的な変化管理戦略により、企業がこの抵抗を克服し、新技術の採用を成功させることができます。 最後に、今日のペースの速いビジネス環境では、競合他社の背後にある新しい技術のリスクに適応できない企業。 したがって、潜在的な抵抗にもかかわらず、新しい財務管理技術を採用することは単なる選択肢ではありませんが、競争力を維持したい企業にとって必需品です。

- サイバーセキュリティに関する懸念: : : テクノロジーは多くの利点をもたらしますが、潜在的なサイバーセキュリティリスクにも企業を立ち上げます。 データの侵害とサイバー攻撃の恐れは、デジタルの財務管理ソリューションを埋めるために、いくつかの組織を躊躇することができます。 デジタル財務管理ソリューションの採用は、サイバーセキュリティリスクに企業を潜在的に暴露できるのは事実ですが、これらのリスクは適切なセキュリティ対策で効果的に管理できることに注意することが重要です。 デジタル財務管理ソリューションの多くのプロバイダは、セキュリティを優先し、高度なセキュリティ技術とプロトコルに投資して、顧客のデータを保護します。 これらには、暗号化、マルチファクター認証、定期的なセキュリティ監査、および国際セキュリティ規格に準拠する場合があります。 また、デジタルソリューションは、実際にさまざまな方法でセキュリティを強化することができます。 たとえば、金融取引、疑わしい活動のリアルタイム監視、および新興セキュリティ脅威に対処する自動更新など、より優れた制御を提供できます。 さらに、サイバー脅威のリスクは、デジタル財務管理ソリューションとは一意ではありません。 従来の非デジタル化法であっても、不正、盗難、人的誤りなどのリスクに対して脆弱な対応が可能です。 最後に、サイバー脅威の恐れが理解できる一方で、デジタルソリューションを回避することは、今日のデジタル時代に有利な戦略ではありません。 代わりに、企業は、リスクを理解し、データやシステムを保護するための堅牢なセキュリティ対策を実施することに重点を置いています。

- 統合の複雑さ: : : 既存のエンタープライズリソースプランニング(ERP)または金融システムと財務管理システムを統合することで、苦労し、時間がかかります。 互換性の問題は、実装プロセスの遅延につながる可能性がある。 既存のERPまたは金融システムと財務管理システムを統合している間、確かに挑戦的で時間がかかりますが、この統合の長期的利点を考慮することも重要です。 統合すると、これらのシステムは、財務データの統一されたビューを提供し、プロセスを合理化し、精度を向上させ、意思決定能力を向上させることができます。 また、多くの財務管理システムプロバイダは、企業が互換性の問題を克服するための統合サポートとサービスを提供しています。 また、様々なERPや金融システムとの統合を容易にするためのAPIやその他のツールも提供できます。 さらに、統合の課題は、財務管理システムとは一意ではありません。 既存のシステムと統合する必要がある新しいシステムまたは技術は、潜在的に同様の問題に直面します。 しかし、慎重な計画、熟練したITサポート、忍耐をもって、これらの課題をうまく管理することができます。 最後に、実装プロセスの潜在的な遅延は、これらのシステムを統合しないコストに対して計量する必要があります。 統合なし, 企業は、非効率に対処する必要があります, データサイロ, エラーのリスクの増加, 長い実行で、その操作とボトムラインに大きな影響を持つことができます.

グローバル財務管理市場 - 最近の発展

新製品発売

- リフィニティブInTReaXクラウドベースの財務管理ソリューションであるRefinitiv InTReaXは、2021年5月に発売されました。 Refinitivの金融市場データによって供給され、財務業務の単一のビューを提供します。

- Oracle Treasury Cloud(Oracle Treasury Cloud)は、クラウドベースの財務管理ソリューションです。 Oracleは、現金管理、流動性管理、リスク管理、レポートなど、財務管理の包括的なセットを開始しました。

- Finastra Fusion現金, クラウドベースの財務管理ソリューション, に 3月 2022, Finastra FusionCash 単一のビューの財務業務と他のFinastra製品と統合します。, そのような融合決済やフュージョン取引.

買収とパートナーシップ

- 2022年8月、インフレクションは、ヨーロッパを拠点とする大手財務管理ソフトウェアプロバイダーであるノメンティアで過半数の株式を買収したことを発表しました。

- 2022年2月、キリバ取得 TreasuryPrime、クラウドベースの財務管理ソリューションの提供

- FISは2022年1月、フィナストラの財務・流動性管理事業を買収

プロフィール 2. グローバル Treasury 管理市場シェア(%)、コンポーネント、2023

このレポートの詳細, サンプル コピーをリクエスト

グローバル財務管理市場におけるトップ企業

- アメリカ銀行

- Barclays銀行PLC

- BNPパリバ、Citigroup Inc

- ドイツ銀行 AG

- ゴールドマン・サックス、J. P.モーガン・チェイス&Co.

- モーガン・スタンレー

- スタンダードチャーター

- ニューヨーク・メロン株式会社の銀行

- PNC金融サービスグループ株式会社

- UBSについて

- 米国銀行

- ウェルズファーゴ

- 東ポイントアセットマネジメント株式会社

定義: 財務管理市場は、企業や組織が利用する金融、ツール、テクノロジーのセットを指し、キャッシュフローを最適化し、財務リスクを軽減し、流動性、投資、財務資産を効率的に管理します。