埋め込まれたレンディング市場分析と予測: 2025-2032

埋め込まれたレンディング市場は評価されると推定されます米ドル 7.66 Bn 2025年、到達見込み米ドル 28.43 Bn 2032年、化合物の年間成長率で成長20.6%のCAGR2025年~2032年

キーテイクアウト

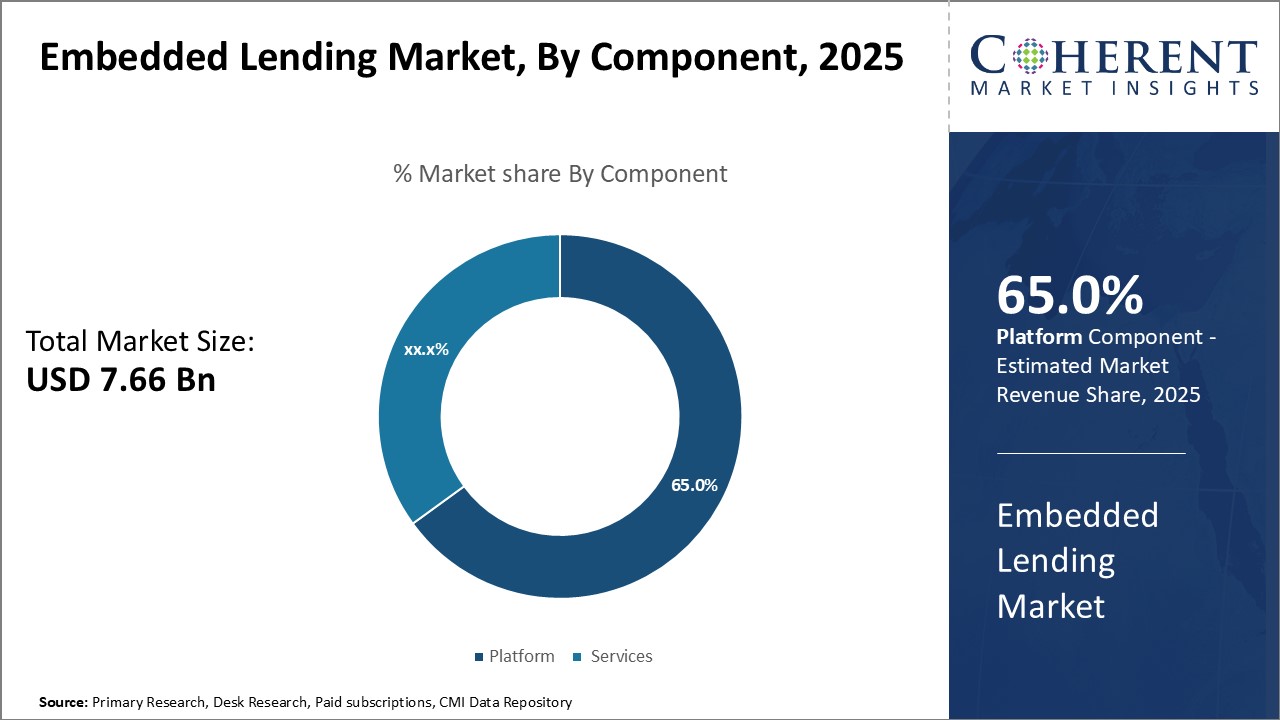

- コンポーネントによって、プラットフォームセグメントは、最高のシェアを保持すると推定されます65.0%の2025年に埋め込まれた貸し市場は、伝統的なサービス上のその技術の利点に借りています。

- デプロイメントにより、オンプレミスのセグメントは、最高のシェアを保持する推定されます61.8%の2025年に、より大きい、より伝統的な金融機関の強い好みによる。

- エンドユース 業界、小売業界は、最高シェアを誇ると推定されています。23.7%(税抜)顧客の購入データの宝庫に2025年に。

- エンタープライズ規模、中小企業(中小企業)は、アクセス可能で柔軟な資金調達のための急性の必要性によって運転される埋め込まれた融資ソリューションの迅速な採用を目撃するために計画されています。

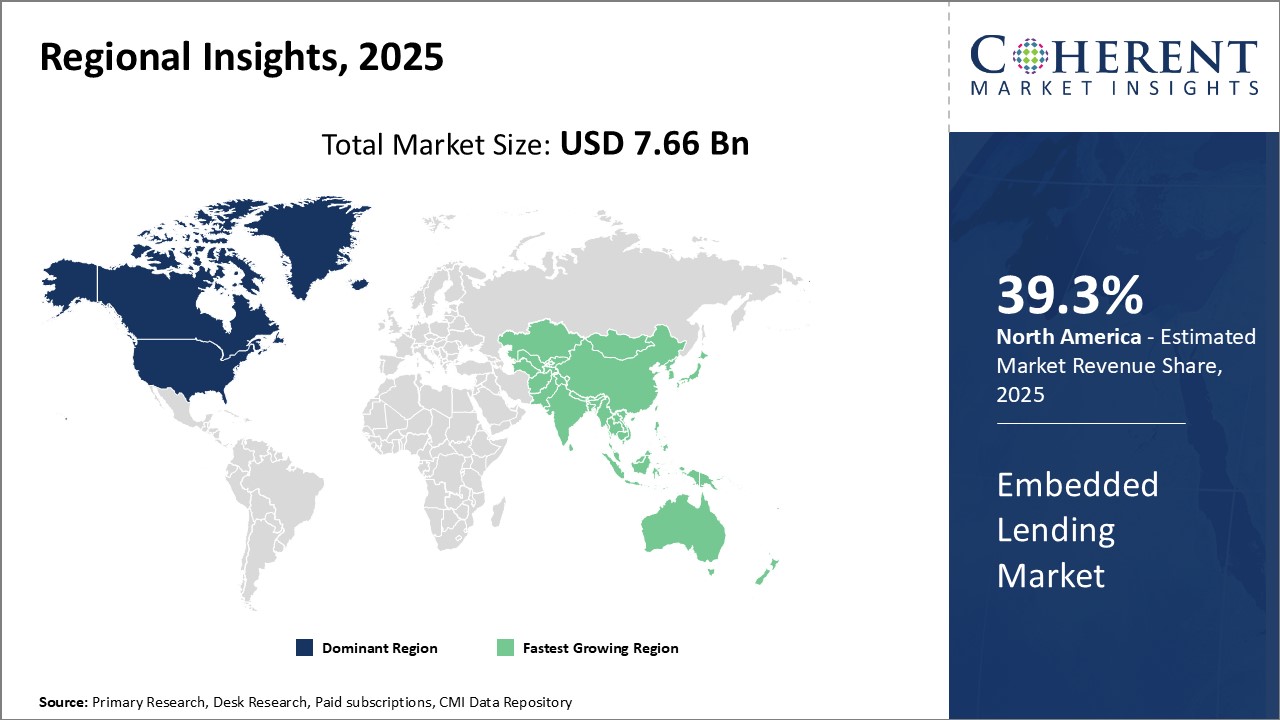

- 地域別では、北米は、埋め込まれた融資市場での優位性として確立され、 39.3%の 2025年シェア 埋め込まれた融資ソリューションの広範な採用は、主要な業界の選手の存在によって運転されます。

市場概観

組込み貸しは、借り手が他の事業のプラットフォームを通じて融資を申請することができます。 より多くの企業が金融商品やサービスをデジタル顧客体験に統合し、埋め込まれた貸しサービスに対する需要が高まっています。 ノンバンクの企業は、お客様に即時のクレジット承認と資金へのアクセスを提供する貸し手と提携しています。 また、組込み貸しの使いやすさは、デジタルファーストの消費者の人気が高まっています。 また、今後数年で埋め込まれたレンディング市場成長を促すべく、業界横断のシームレスな統合と採用を加速する技術開発が期待されています。

現在のイベントとその影響 埋め込まれたレンディング市場

イベント | 記述および影響 |

グローバル金利環境と金融政策シフト |

|

金融サービス統合における規制進化 |

|

技術開発・技術開発 |

|

75 以上のパラメータに基づいて検証されたマクロとミクロを発見: レポートにすぐにアクセス

組込み融資における技術開発

組み込み融資は、APIファーストインフラ、AI/MLリスク評価、ブロックチェーン、リアルタイムバンキング統合、クラウドネイティブマイクロサービスによって変革されました。 API は、AI および NLP がアンダーライティング、不正検知、文書処理を強化しながら、シームレスなクレジットの埋め込みを可能にします。 ブロックチェーンは、安全で透明な取引と分散型のアイデンティティ検証を保証します。 リアルタイムの銀行および即刻の支払の柵の合理化の資金の分配およびキャッシュ・フロー管理。 クラウドネイティブアーキテクチャと予測分析は、スケーラビリティ、ポートフォリオのパフォーマンス、リスク軽減を最適化します。 生体認証によるモバイルファーストプラットフォームがアクセシビリティを拡大

2025年5月、Ant Internationalは、ブラジルで埋め込まれた金融サービスを開始し、Bettr、AI主導の融資プラットフォームを導入し、中小企業の成長を支援しました。 Bettrは、プラットフォーム上のローカル商人のための新しい資金調達ソリューション「Bettr Working Capital」を提供するAlipoと提携しました。

埋め込まれたレンディング マーケット インサイト, コンポーネントによって - 技術的優位性は、プラットフォームの優位性を出力します

コンポーネントによって、 プラットフォームセグメントは、最も高いシェアを保持すると推定されます65.0%の2025年に埋め込まれた貸し市場は、伝統的なサービス上のその技術の利点に借りています。 プラットフォームは、エンドツーエンドのローンの起源、下書き、およびサービスのための完全統合のデジタルソリューションを提供します。 高度なアルゴリズムは、ユーティリティの支払い、賃貸履歴、教育レベル、ソーシャルメディア活動など、膨大な量の代替データに基づいて、借主の信用力を自動的に評価することができます。 これは、薄いクレジットファイルのために、それ以外の場合は拒否することができる申請者の迅速な承認を可能にします。 プラットフォームの自動化された性質は、手動の書き出しプロセスに対する重要なコスト節約を約束します。 ビルトイン予測分析ツールは、貸し手がデータ主導の決定を下し、リスクを最小限に抑えます。 プラットフォームは高度にカスタマイズ可能で、他のコアバンキングシステムとシームレスに統合できます。

これにより、貸し手が革新的な新製品を発売し、異なる下書き条件をテストすることができます。 各トランザクションから継続的に学習するプラットフォームの能力により、承認率とポートフォリオの品質が向上します。 より多くの貸し手がこれらの利点を認識するにつれて、プラットフォームは、埋め込まれた融資技術の予算の大きな部分を追い続けるでしょう。

たとえば、LendFoundry は 2025 年 1 月、API ファースト 埋め込まれた融資プラットフォームを立ち上げ、融資先の統合、下書き、そしてデジタル体験へのシームレスなサービス化を実現しました。

組み込みランディング市場インサイト、デプロイメント - オンプレミスは市場でのリーディングポジションを保持しています

導入によって、オンプレミスのセグメントは、より大きな、より伝統的な金融機関の強い好みのために、2025年に61.8%の最高のシェアを保持することが推定されます。 多くの銀行や信用組合は、顧客データを保存し、金融取引を管理する重要なシステム上で直接制御および可視性を持っていることを好む。 オンプレミス埋め込まれた貸しプラットフォームにより、これらの機関は、社内のデータセンター内にある独自のプライベートサーバー上にソフトウェアをローカルにホストすることができます。 データセキュリティ、規制遵守、外部クラウドプロバイダへの信頼を防ぎます。

4Gネットワーク接続が近年急速に拡大している東南アジア、中央、南米などの地域において、クラウド導入が最も高くなっています。 遠隔地でも、よりデジタル金融サービスへのアクセスが可能になりました。 Inter-American Development BankのようなSupranational組織は、クラウドベースのFinTechイノベーションを促進し、アクセスギャップを閉じるのを支援しています。

たとえば、2025年8月、FICOはオンプレミスモデルからクラウドファーストとプラットフォームベースのビジネスへと移行し、業界のクラウドベースのソリューションへのシフトを反映しました。

埋め込まれたレンディング市場インサイト、エンドユース業界 - 小売のデータ豊富な燃料は、融資をカスタマイズしました

エンドユース 業界、小売部門は、顧客購入データの宝庫に2025年に最大23.7%のシェアを保持すると推定されます。 小売店でのポイント・オブ・セール取引は、パターン、ペイダウン履歴、製品設定などの豊富な行動プロファイルを生成します。 これらのコンテクストインサイトを活用し、リテール埋め込まれた貸し手は、リペイメントへの可能性に基づいて、各買い物客に適したローンオファーを事前に承認することができます。 カスタマイズされた言葉および便利なデジタル事前承認はそれから直接バスケットのサイズの転換を高めます。 複数のチャネルの小売店はまた物理的な店およびウェブサイトを渡る顧客の統一された眺めを得ることから寄与します。

埋め込まれた資金調達のパートナーシップを通じて、柔軟な決済オプションを含む価値提案を拡張します。 逆に、例えばヘルスケアプロバイダーは、個々の患者に対する観察を費やすのと同じレベルを欠いています。 そのため、小売は、パーソナライズされたエクスペリエンスをスケールで提供するデータが豊富に埋め込まれた融資モデルの理想的な設定として登場します。

たとえば、2025年7月、Forbesは、銀行が小売、ユーティリティ、ヘルスケアなどの日常的なプラットフォームにサービスを提供し、必要な時点で金融ソリューションを提供していると強調した。

埋め込まれたレンディング市場インサイト, エンタープライズサイズによって – 中小企業は、大規模なエンタープライズスケール構造の採用をしながら敏捷性を受け入れる

エンタープライズ規模、中小企業(中小企業)は、アクセス可能で柔軟な資金調達のための急性の必要性によって運転される埋め込まれた融資ソリューションの迅速な採用を目撃するために計画されています。 中小企業は、多くの場合、伝統的なクレジット評価で課題に直面しています。, 彼らは広範な金融履歴や担保の欠如として. 埋め込まれた貸し手は、トランザクションデータ、請求書フロー、デジタル決済フットプリントを活用して、SMEの迅速な承認と季節的なキャッシュフローやプロジェクトサイクルと整列する調整された返済構造をリアルタイムで評価します。 作業資本へのアクセスが容易で、小規模な企業が成長機会を削減し、長い銀行手続きなしで流動性を管理できます。

地域洞察

このレポートについてもっと知りたい方は, 無料サンプルをダウンロード

北米埋め込みレンディング市場分析とトレンド

北米は、埋め込まれた融資市場での優位な地域として設立され、2025年に39.3%のシェアを保有する予定です。 埋め込まれた融資ソリューションの広範な採用は、PayPal、Affirm、Kabbageなどの主要な業界プレーヤーの存在によって駆動され、電子商取引商が融資やクレジットラインをウェブサイトやアプリの消費者に直接提供することができます。

Tech-savvyの消費者は、販売の時点でパーソナライズされたクレジットの適用にますます慣れており、より高い承認率と購入完了を改善しました。 地域の成熟したクレジット文化、クレジットカードの広範な使用、および消費者クレジットの重点は正規販売ベースの融資を持っています。 ウォルマートやターゲットを含む主要な小売店は、パートナーシップを通じてスペースに入り、さらにショッピング体験に貸し出すことにしました。

例えば、2024年11月、AffirmはUSDを固定しました 3 6thストリートとのBn融資契約により、Affirmは3年以上にわたる融資で20 Bnを超える融資を延長することができます。 このパートナーシップは、電子商取引プラットフォームにおける埋め込まれた融資ソリューションの統合をベースとしています。

アジアパシフィックは、市場分析とトレンドを埋め込んだ

アジアパシフィック地域は、グローバルに埋め込まれた融資のための最速成長市場として誕生しています。 急激な経済成長、収入増加、デジタル決済の採用拡大、およびオンライン取引へのシフトの燃料需要。 ローカルおよびグローバルプレイヤーは、多様な消費者ニーズ、柔軟な返済オプション、複数のローカル決済方法のサポートによって提示された機会をキャプチャするために投資しています。

PayPalなどのグローバル企業は、現地の業務を請負業者の貸与ソリューションに確立しています。 たとえば、2025年6月、Flipkartはインドのリザーブ銀行から融資ライセンスを確保し、そのプラットフォーム上で顧客や売り手に直接融資を提供できるようにしました。 インドのeコマースプラットフォーム内で融資サービスを埋め込むことに大きな一歩を踏み出します。 地域全体でスマートフォンやインターネットの普及が進んでおり、アジアパシフィックは、比類のない成長の可能性を秘めた大規模な総合市場を表現しています。

埋め込まれたレンディング・マーケット・カントリー・ワイズ・インサイト

アメリカ合衆国 埋め込みレンディング マーケット トレンド

米国は、北米埋め込まれた融資市場を支配します。 PayPal、Affirm、Kabbageなどの大手フィンテック企業は、電子商取引や小売取引の標準的な機能を埋め込んでいます。 消費者は、パーソナライズされた融資やクレジットラインへのシームレスなアクセスから直接チェックアウト、マーチャントのコンバージョン率を向上させます。

ウォルマートやターゲットなどの大手小売店は、フィンテックのプロバイダと提携し、販売の時点で埋め込まれたクレジットを提供し、さらに小売ベースの融資の概念を正規化しています。 老舗のクレジットエコシステム、クレジットカードの広範な使用、および高デジタル採用が組み込まれた融資ソリューションの成長を総合的に促進します。

例えば、2025年3月、アメリカ銀行協会(ABA)は、主に金融戦略として埋め込まれた融資の上昇を強調し、電子商取引やSaaSなどの非金融プラットフォームに直接クレジットソリューションを統合しました。 このアプローチは、ニーズの点でクレジットへのシームレスなアクセスを可能にし、ビジネスの新しい収益ストリームを作成し、SMEや消費者により便利な借用オプションを提供します。 技術革新の進歩、規制開発、および消費者の期待をシフトすることは、この加速を促進し、埋め込まれた資金を2025年に業界を横断する洗練された融資慣行に設定するピボタルトレンドとして位置付けています。

カナダ 埋め込まれた融資市場 トレンド

カナダの埋め込まれた融資市場は、デジタルで従事している消費者基盤によって支えられ、電子商取引の採用を高める着実に成長しています。 Fintech プロバイダーと銀行は、小売店と協力して、販売時点で柔軟なクレジットソリューションを提供しています。 国の成熟銀行システムと高いスマートフォンの普及は、消費者のスムーズなオンボーディングを可能にし、製品を埋め込む.

たとえば、2025年7月、Tracxnは、カナダは、Flexiti、Financialit、PayBright、 Credit App、NetNowなどの注目すべきプレーヤーを含む30組込み融資スタートアップをホストしていると報告しました。 これらのうち、13は、シリーズA +ラウンドを7保護して資金調達を受けています。 Flexitiは、2013年にトロントに設立され、そのPOSクレジットカードおよびBNPLソリューションの12月に従来の債務で414Mを調達しました。 金融およびPayBright、トロントに拠点を置く、店頭の資金調達とインストール計画に焦点を当て、小売業者が柔軟な支払いオプションを提供するのに役立ちます。

インド埋め込みレンディング市場 トレンド

インドは、アジア太平洋埋め込まれたレンディング市場における主要な成長エンジンとして誕生しています。 急激なデジタル化、スマートフォンの採用拡大、インターネットアクセス拡大は、ポイント・オブ・セールス・クレジット・ソリューションの燃料供給需要です。 ローカルフィンテックのプレイヤーや、PayPalなどのグローバル企業(GoPayの買収による)は、ローカル決済の好み、返済の柔軟性、文化的なニュアンスに合わせた組込み融資商品を導入しています。

たとえば、インドの市場規制当局は、カード決済のポイント・オブ・セールス・マシンを含む包括的な決済ソリューションを提供するフィンテック・ファーム・パイン・ラボの初期公開オファー(IPO)を承認しました。 IPOから調達した資金は、海外事業に投資し、その技術を進歩させ、債務を削減するために使用されます。

マーケットレポートスコープ

埋め込まれた貸出市場レポートの適用範囲

| レポートカバレッジ | ニュース | ||

|---|---|---|---|

| 基礎年: | 2024年(2024年) | 2025年の市場規模: | 米ドル 7.66 Bn |

| 履歴データ: | 2020年~2024年 | 予測期間: | 2025 へ 2032 |

| 予測期間 2025〜2032 CAGR: | 20.6%の | 2032年 価値の投射: | 米ドル 28.43 Bn |

| 覆われる幾何学: |

| ||

| カバーされる区分: |

| ||

| 対象会社: | Affirm, Afterpay, Alchemy, Banxware, Biz2X, Finastra, Hokodo, Jaris, Kanmon, Klarna, Lendflow, Liberis, Migo, Sivo, Stripe, Inc., Tapwater, Turnkey Lender, Zopa Bank Limited | ||

| 成長の運転者: |

| ||

| 拘束と挑戦: |

| ||

75 以上のパラメータに基づいて検証されたマクロとミクロを発見: レポートにすぐにアクセス

マーケット・ダイナミクス

ライジングのデジタル採用とモバイルコネクティビティ

近年急速に進んでいるデジタル技術により、人々の生活はますますますオンラインベースとモバイルセンターになっています。 銀行、ショッピング、コミュニケーション、エンターテインメントなどの活動は、モバイルアプリやWebサイトを中心に、物理的な存在を必要としていました。 デジタル・オンラインへの移行は、サービス提供や顧客にリーチするための新しい手段をオープンしました。 埋め込まれた融資により、金融機関は、オンラインプラットフォーム、マーケットプレース、そして、日々の生活によくあるアプリ内でシームレスに統合された融資、支払い、その他のサービスを提供することが可能になります。 より多くの経済活動がスマートフォンの使用とインターネットの普及によって駆動されるデジタル空間に移動するにつれて、埋め込まれた融資は、金融アクセスがペースで維持されるようにしますデジタル変革シームレスな方法で。

即時およびパーソナライズされた資金調達オプションのライジング要求

製品の購入フロー内で統合されたシームレスでカスタマイズされた資金調達ソリューションのための消費者の増加の好みは、埋め込まれた融資市場を推進する主要な要因です。 お客様は、ローンを完結し、単一のオンライン取引で購入できるように、リアルタイムおよび能力で事前修飾された融資決定を得るための利便性を望む。 この消費者行動は、小売、自動車、不動産などのセクター間でビジネスを奨励し、資金調達ソリューションを彼らの購入経験に組み込むことです。

企業は、個々のニーズや予算に合わせてカスタマイズされたインスタントクレジット承認と柔軟な返済計画を提供することで、販売と顧客満足度を高めることができます。 例えば、買う-now-pay-later eコマースプラットフォーム上に埋め込まれたサービスでは、世界銀行による世界決済レポート2022によると、2020年の52 Mnユーザーから100以上のMnユーザーまでの使用率が上昇しました。 消費者は、大きな購入を利息のない月間インストールに分割する価値を見つけました。 より多くの閲覧顧客をバイヤーに変えることによって得られるビジネス。

デジタルに精通した顧客の間で埋め込まれた購入および即刻の融資のためのこの上昇の優先順位は進む増加するために置かれます。 より多くのセクターは、パーソナライズされた自動クレジット承認と分散を提供するために、融資会社と共同して機会に資本を調達するようになります。 代替データソースを使用して高速な下書きを容易にする技術は、さらに埋め込まれた融資を後押しします。 顧客と企業の両方がシームレスな購入経験と販売コンバージョンから恩恵を受けることができます。

アナリスト視点

- 埋め込まれた融資市場は、クレジット製品を直接非金融プラットフォームや顧客体験に統合することにより、金融サービスを再構築しています。 この傾向は、消費者や企業が、従来の銀行プロセスを迂回し、必要に応じて即座にクレジットにアクセスできるシームレスなデジタル相互作用のための需要の増加によって燃料を供給されます。

- 業界を横断したデジタルトランスフォーメーションは、フィンテックのパートナーシップとAPI主導の統合により、技術的に実現可能で商業的にも魅力的です。 代替データソースと高度なリスク評価アルゴリズムの上昇は、プラットフォームがリアルタイムで正確なクレジット決定を配信できるように、さらに強化された下書き機能を備えています。

- その約束にもかかわらず、市場は重要な課題に直面しています。 管轄区域、データプライバシーの懸念、および強力なサイバーセキュリティ対策の必要性に関する規制の複雑さは、参加者にとって重要なハードルを維持します。

- 機会は、特にeコマースなどのセクターで顕著であり、購入-now-pay-laterソリューションは急速に牽引を獲得しており、B2B市場は、作業資本ソリューションを提供します。 小規模および中規模の企業は、埋め込まれた融資の採用のための実質的な潜在的な非常に観察された区分をまた表します。

- 地域的に, 北アメリカは、その成熟したフィンテックエコシステムと支持的な規制環境のために市場をリード. 一方、アジア・パシフィックは急速に成長する地域として生まれ、急激なデジタル採用、ハイスマートフォンの普及、そして代替金融ソリューションを求める大規模な非銀行集団が主導しています。 このダイナミックは、埋め込まれた融資が引き続きグローバル金融サービスの配送を再定義することを示唆しています。

組込み融資業界ニュース

- 2025年9月 アマゾン ベンガルルに拠点を置くフィンテック貸し手アクシオの買収を確定し、インドでの直接融資ライセンスを確保。 この買収により、Amazonは、ポイント・オブ・セールスの資金調達を含むプラットフォームを通じてローンを直接発行し、地域におけるフィンテックサービスの大きな拡大をマークすることができます。

- 2025年8月、インドのリザーブ銀行は、銀行と非銀行金融会社(NBFCs)の新しい共同融資フレームワークを完成させました。 このフレームワークは、融資プロセスを合理化することを目的としていますが、増大した資本の含意と原始者に対する潜在的に低いリターンによる協調アレンジのアピールに影響を与える可能性があります。

- 2025年6月、インドのリザーブ・バンクは、NBFCを指示して、フィンテック社が提供するデフォルトの損失保証(DLG)を除外する命令を発行しました。 この動きは、NBFCによるより高い説明責任とより多くのプルーデントリスク評価を確実にすることを目指しています。

市場区分

- コンポーネントの洞察(Revenue、USD Bn、2020 - 2032)

- プラットフォーム

- サービス

- 導入の洞察(Revenue、USD Bn、2020 - 2032)

- クラウドベース

- オンプレミス

- 企業規模の洞察(Revenue、USD Bn、2020 - 2032)

- 中小企業・中小企業

- 大企業

- エンドユース業界インサイト(Revenue、USD Bn、2020 - 2032)

- リテール

- ヘルスケア

- ITとテレコム

- 製造業

- 交通アクセス

- その他

- 地域洞察(Revenue、USD Bn、2020 - 2032)

- 北アメリカ

- アメリカ

- カナダ

- ラテンアメリカ

- ブラジル

- アルゼンチン

- メキシコ

- ラテンアメリカの残り

- ヨーロッパ

- ドイツ

- アメリカ

- スペイン

- フランス

- イタリア

- ロシア

- ヨーロッパの残り

- アジアパシフィック

- 中国・中国

- インド

- ジャパンジャパン

- オーストラリア

- 韓国

- アセアン

- アジアパシフィック

- 中東・アフリカ

- GCCについて 国土交通

- イスラエル

- 南アフリカ

- 中東・アフリカの残り

- キープレーヤーの洞察

- アフィルム

- アフターペイ

- アルケミー

- バナー

- Biz2Xシリーズ

- フィナストラ

- ホコドー

- ジャリス

- カンモン

- クラーナ

- レンデフロー

- リベリス

- マイゴ

- シボ

- 株式会社ストライプ

- タップウォーター

- ターンキーレンダー

- ゾパ銀行株式会社

ソース

第一次研究インタビュー

- フィンテック・カンパニー エグゼクティブ&プロダクトマネージャー

- 銀行および金融機関のリーダー

- 技術プラットフォームプロバイダと統合スペシャリスト

- エンドユーザービジネス(中小企業・企業向け)

- その他

データベース

- ブルームバーグ財務データベース

- リフィニティブ金融市場データベース

- S&PキャピタルIQプラットフォーム

- ピッチブックデータベース

- その他

雑誌

- アメリカ銀行マガジン

- FinTechマガジン

- 銀行技術雑誌

- お支払いについて ソース マガジン

- その他

ジャーナル

- 金融技術ジャーナル

- 国際銀行マーケティングジャーナル

- 金融サービス研究ジャーナル

- その他

新聞

- 金融タイムズ

- ウォールストリートジャーナル

- ロイター金融ニュース

- アメリカ銀行ニュース

- Forbes 金融セクション

- その他

協会について

- 金融技術協会(FTA)

- アメリカンフィンテック協議会

- レンディング産業協会

- デジタル銀行協会

- その他

パブリックドメインソース

- 連邦準備経済データ(FRED)

- 証券取引委員会(SEC) ファイリング

- 消費者金融保護局(CFPB)報告書

- 通貨(OCC)出版物のコントローラーのオフィス

- その他

独自の要素

- ログイン データ分析ツール

- プロモーション CMI 過去8年間の情報の登録

*定義:埋め込まれた融資市場は、金融機関と非銀行会社の間でパートナーシップを結集し、融資、クレジットライン、またはパートナーのデジタルプラットフォームやウェブサイトを通じて消費者に他の金融商品を提供しています。 貸与能力をパートナーの顧客体験に直接組み込むことで、より大きな購入や取引の一環として、消費者はシームレスに資金調達を適用し、受けることができます。 これは、借入金プロセスから摩擦を取り除き、パートナーは金融機関の引受の専門知識と資本コストを削減しながら、サービスを拡大することができます。

著者について

Ankur Rai は、さまざまな分野にわたるコンサルティングとシンジケート レポートの取り扱いで 5 年以上の経験を持つリサーチ コンサルタントです。市場開拓戦略、機会分析、競合状況、市場規模の推定と予測を中心としたコンサルティングおよび市場調査プロジェクトを管理しています。また、未開拓の市場に参入するための絶対的な機会を特定してターゲットにする方法についてもクライアントにアドバイスしています。

独占トレンドレポートで戦略を変革:

よくある質問