Panoramica del mercato

I prestiti Peer-to-peer o anche indicato come la pratica di prestito P2P di prestito di denaro a imprese o individui con l'aiuto di servizi online che corrispondono prestatori con mutuatari. Elimina l'istituzione finanziaria come intermediario. I prestiti P2P hanno permesso agli investitori di ricambiare rendimenti più elevati sul loro investimento bilanciando il rischio. Dal momento che i prestiti P2P forniscono prestiti facili e credito aggiuntivo alle piccole e medie imprese, ha un contributo significativo alla crescita economica di molti paesi. Dirigere il mercato dei prestiti peer-to-peer sono il Regno Unito e gli Stati Uniti che ora si sono evoluti in ecosistemi di prestito peer-to-peer maturi. Tuttavia, paesi come Cina, Australia, Giappone e India sono i mercati emergenti per i prestiti peer-to-peer a causa della mancanza di accesso al credito dei mutuatari.

Nel 2019 il mercato globale dei finanziamenti Peer-to-Peer ha rappresentato 124,9 miliardi di dollari in termini di valore e dovrebbe crescere al CAGR del 48,2% per il periodo 2019-2027.

Market Dynamics- Drivers

I prestatori di prestiti Peer-to-peer hanno fornito soluzioni di finanziamento cruciali fornendo prestiti facili per le piccole e medie imprese a tassi di interesse ragionevoli. Secondo il rapporto pubblicato nel 2014 dalla Federal Reserve Bank of Cleveland, i tassi di interesse peer-to-peer sono generalmente inferiori a quelli delle carte di credito per la maggior parte dei mutuatari. Questo è combinato con un'esperienza user-friendly superiore sia per i mutuatari che per gli investitori. Dal momento che il mercato è nella fase nascente e ha meno concorrenza, si prevede di attirare più clienti nel prossimo futuro. Pertanto, questi fattori dovrebbero guidare la crescita del mercato durante il periodo di previsione.

Il Regno Unito e i governi europei stanno sostenendo piattaforme di prestito peer-to-peer fornendo un quadro adatto e specifico che supporta la crescita del settore e assicura di proteggere i prestatori da qualsiasi rischio potenziale. Per esempio, Financial Conduct Authority, l'organo di regolamentazione del Regno Unito, ha sviluppato e implementato regolamenti specifici per l'industria dei prestiti peer-to-peer, che affrontano i rischi e altri attributi tipici di questo settore. Inoltre, il governo francese sostiene fortemente l'industria dei prestiti peer-to-peer. Infatti, ha sviluppato un sito dedicato per l'industria, che ha elencato nomi di importanti progetti di prestito peer-to-peer. Il sito web fornisce anche informazioni sulle attività importanti del settore e fornisce supporto back-office. Pertanto, le politiche di sostegno dei governi dovrebbero aumentare la crescita globale del mercato dei prestiti coetanei nel periodo previsto.

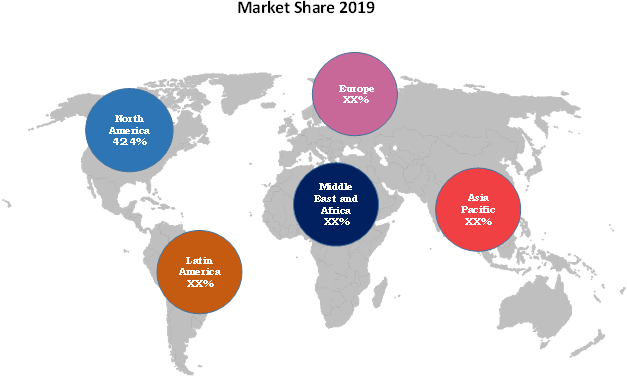

La regione del Nord America ha dominato il mercato globale dei finanziamenti Peer-to-Peer nel 2019, con una quota del 42,4% in termini di valore, seguita da Asia Pacifico, Europa, America Latina e Medio Oriente e Africa.

Per saperne di più su questo report, richiedi copia campione

Fonte: Imposte di mercato coerenti

Dinamica del mercato - restrizioni

Nella maggior parte dei casi, i prestatori di prestiti peer-to-peer non prestano il proprio denaro e quindi gli investitori sono a rischi importanti. Ciò significa anche che gli investitori potrebbero perdere tutti i loro soldi, in caso di default dei mutuatari sui rimborsi dei prestiti. Questo rischio cresce gradualmente con rendimenti relativamente elevati l'investitore dovrebbe ricevere per il suo investimento. Inoltre, i prestatori di credito peer-to-peer rivendicano e la capacità del mutuatario di tasso di rimborsare il prestito e il loro livello di creditworthiness su numerosi fattori. Tuttavia, tutte queste valutazioni sono incoerenti e non forniscono corrisponde alle valutazioni fornite da un'agenzia di rating esterno. Pertanto, questi fattori dovrebbero ostacolare la crescita del mercato nel prossimo futuro.

In generale, le banche e i finanziatori tradizionali non sono disposti a prestare denaro a piccole e medie imprese, che ha offerto una massiccia opportunità per i prestatori di servizi peer-to-peer. Tuttavia, se la tendenza a prestare prestiti in queste aree ritorna tra le banche e gli altri finanziatori mainstream allora lo renderebbe difficile per i creditori peer-to-peer. Inoltre, nei recenti schemi di risparmio convenzionali di tutti i tipi hanno lottato per fornire alti tassi di interesse. Tuttavia, il ritorno a tassi più alti sui risparmi potrebbe impedire ai prestatori di prestiti peer-to-peer di ottenere l'attenzione dell'investitore. Pertanto, questi fattori dovrebbero ostacolare la crescita globale del mercato dei prestiti coetanei durante il periodo previsto.

Opportunità di mercato

Il mercato delle economie emergenti in Asia Pacifico come Cina e India opera in modalità online e offline. Il recente passato ha assistito alla comparsa di piattaforme di prestito peer-to-peer online. Secondo un rapporto di una società internazionale di investimenti filantropici Omidyar Network, è stato osservato che nel 2014 più di 400 milioni di persone in India hanno preso in prestito denaro. Tuttavia, solo 1 su 7 persone sono state approvate per un prestito formale. Al fine di colmare questo divario, stanno emergendo un gran numero di aziende di prestiti P2P in India. Tuttavia, questo numero è molto meno rispetto al numero di società P2P registrate in Cina, che sono oltre 2.000.

Lo sviluppo tecnologico ha permesso alle piattaforme di prestito peer-to-peer di ottenere investitori familiari direttamente con le imprese e gli individui che cercano assistenza monetaria e finanziamento azionario. Inoltre, la tecnologia ha permesso ai nuovi giocatori di prendere decisioni di finanziamento e di impegnarsi con i clienti in modo più aggressivo. Ha inoltre contribuito a fornire operazioni a basso costo rispetto alle istituzioni finanziarie tradizionali con grandi e costosi infrastrutture aziendali.

Per saperne di più su questo report, richiedi copia campione

Fonte: Imposte di mercato coerenti

Tendenze di mercato

L'ingresso di investitori istituzionali ha permesso al mercato di crescere in modo significativo. Una grande parte dei finanziamenti è ora fornita da investitori istituzionali piuttosto che da singoli investitori. Ad esempio, nel novembre 2014, è stato lanciato il fondo di investimento globale peer-to-peer dell’Europa Eaglewood. Si tratta di un fondo chiuso di vendita pubblico che ha distribuito 228 milioni di dollari principalmente attraverso le piattaforme U.K. e gli Stati Uniti. Inoltre, nel gennaio 2014, un grande investimento è stato effettuato dalla società di gestione patrimoniale alternativa di Londra Arrowgrass Capital Partners nel più grande servizio di prestito peer-to-peer Zopa.

Pagamento effettuato attraverso piattaforme di prestito peer-to-peer al punto di vendita per acquisti effettuati presso venditori online e commercianti offre un valore significativo. Per esempio, al fine di fornire prestiti facili a qualsiasi commerciante di e-commerce, San Francisco-based Affirm Financial Technologies offre ai suoi consumatori “carte virtuali” che li autorizza a transact online o presso rivenditori specifici.

Informazioni sul segmento:

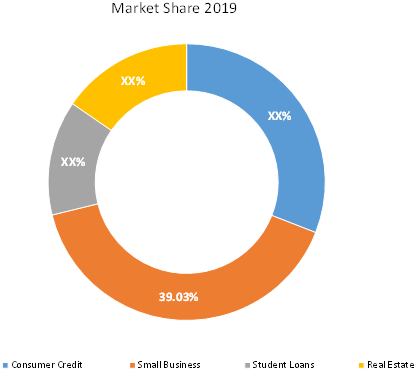

Nel mercato globale dei finanziamenti Peer-to-Peer, da parte dell'utente finale, il sottosegmento delle piccole imprese ha dominato il mercato globale nel 2019, con una quota del 39,03% in termini di valore, seguita da credito al consumo, prestiti agli studenti e immobili rispettivamente.

Per saperne di più su questo report, richiedi copia campione

Fonte: Imposte di mercato coerenti

Sezione competitiva

I giocatori chiave che operano nel mercato globale dei prestiti peer-to-peer sono Daric Inc., Prosper Marketplace, Inc., Pave, Inc., CommonBond Inc., Social Finance, Inc., Upstart Network Inc., Social Finance, Inc., Funding Circle Limited, Peerform e CircleBack Lending, Inc.

Sviluppo chiave

Domande frequenti

Qual è lo scopo della relazione?

Questo studio di mercato copre il mercato globale e regionale con un'analisi approfondita delle prospettive globali di crescita del mercato. Inoltre, fa luce sul panorama competitivo globale del mercato globale. Il rapporto offre inoltre una panoramica di aziende leader che comprendono le loro strategie di marketing di successo, il contributo di mercato, e gli sviluppi recenti in contesti storici e attuali.

Quali sono i segmenti chiave nel mercato?

Quali dinamiche di mercato influiscono sulle imprese?

Il rapporto fornisce una valutazione dettagliata del mercato evidenziando informazioni su diversi aspetti che includono driver, restrizioni, opportunità e minacce. Queste informazioni possono aiutare le parti interessate a prendere decisioni appropriate prima di investire.

Condividi

Informazioni sull'autore

Suraj Bhanudas Jagtap

Suraj Bhanudas Jagtap è un consulente di gestione senior esperto con oltre 7 anni di esperienza. Ha prestato servizio ad aziende Fortune 500 e startup, aiutando i clienti con strategie di espansione più ampia e accesso al mercato. Ha svolto un ruolo significativo nell'offrire punti di vista strategici e approfondimenti concreti per vari progetti dei clienti, tra cui analisi della domanda e analisi della concorrenza, identificando il partner di canale giusto tra gli altri.

Ti manca la comodità di leggere un report nella tua lingua locale? Trova la tua lingua preferita:

Trasforma la tua strategia con report sulle tendenze esclusivi:

Frequently Asked Questions

Unisciti a migliaia di aziende in tutto il mondo impegnate a fareng the Excellent Business Solutions..

Visualizza tutti i nostri clienti