Si stima che il mercato globale dei prestiti digitali sia valutato US$ 15.89 Bn nel 2024 e si prevede di raggiungere US$ 34.13 Bn entro il 2031, presentando un tasso di crescita annuale composto (CAGR) dell'11,5% dal 2024 al 2031.

Per saperne di più su questo report, richiedi copia campione

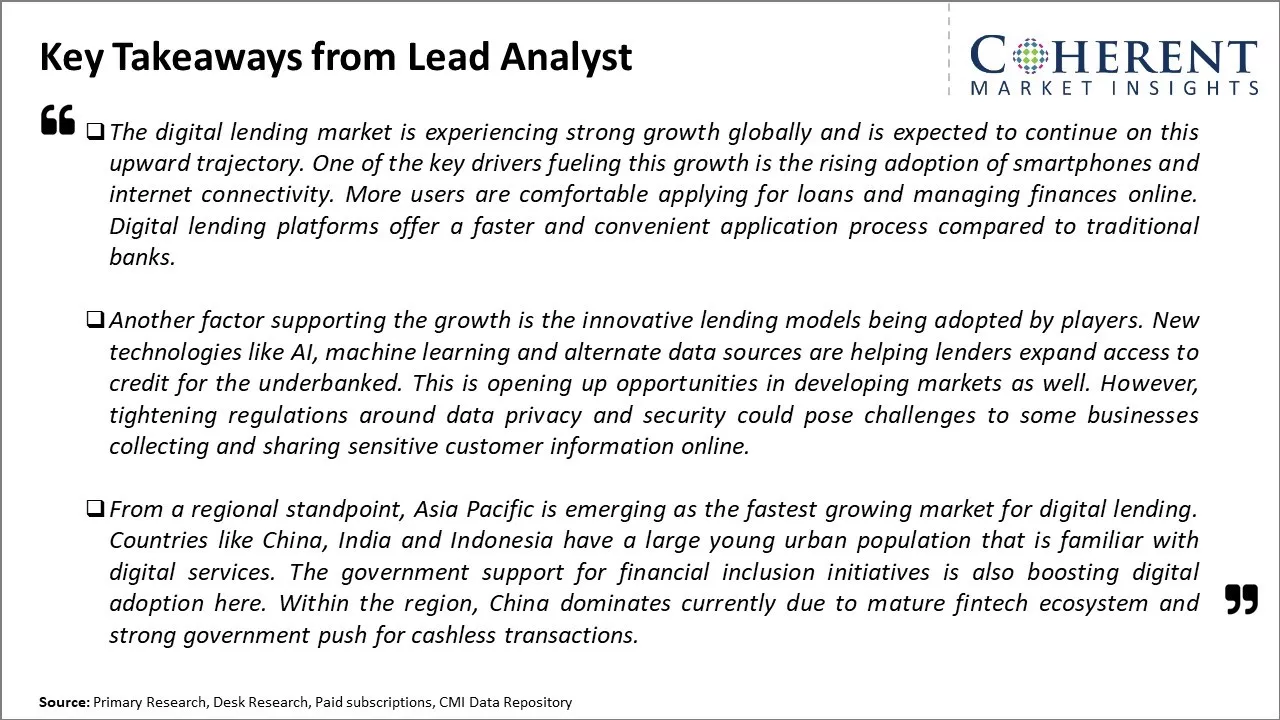

L'adozione di piattaforme di prestito digitali per prestiti personali, prestiti aziendali e altri servizi finanziari può guidare la crescita del mercato. I consumatori trovano piattaforme di prestito digitali più convenienti e facili da usare rispetto alle opzioni tradizionali in quanto questi forniscono più veloce approvazione del prestito e sbocchi. Queste piattaforme aiutano le istituzioni finanziarie a migliorare la loro sottoscrizione di credito e la gestione dei rischi.

Utilizzando analisi avanzate aiuta a comprendere meglio il rischio del cliente. Investendo di più in intelligenza artificiale e machine learning, piattaforme di prestito online sono suscettibili di diventare ancora più popolare. Le imprese innovative stanno sfruttando queste piattaforme per accedere al credito e soddisfare le loro esigenze finanziarie facilmente.

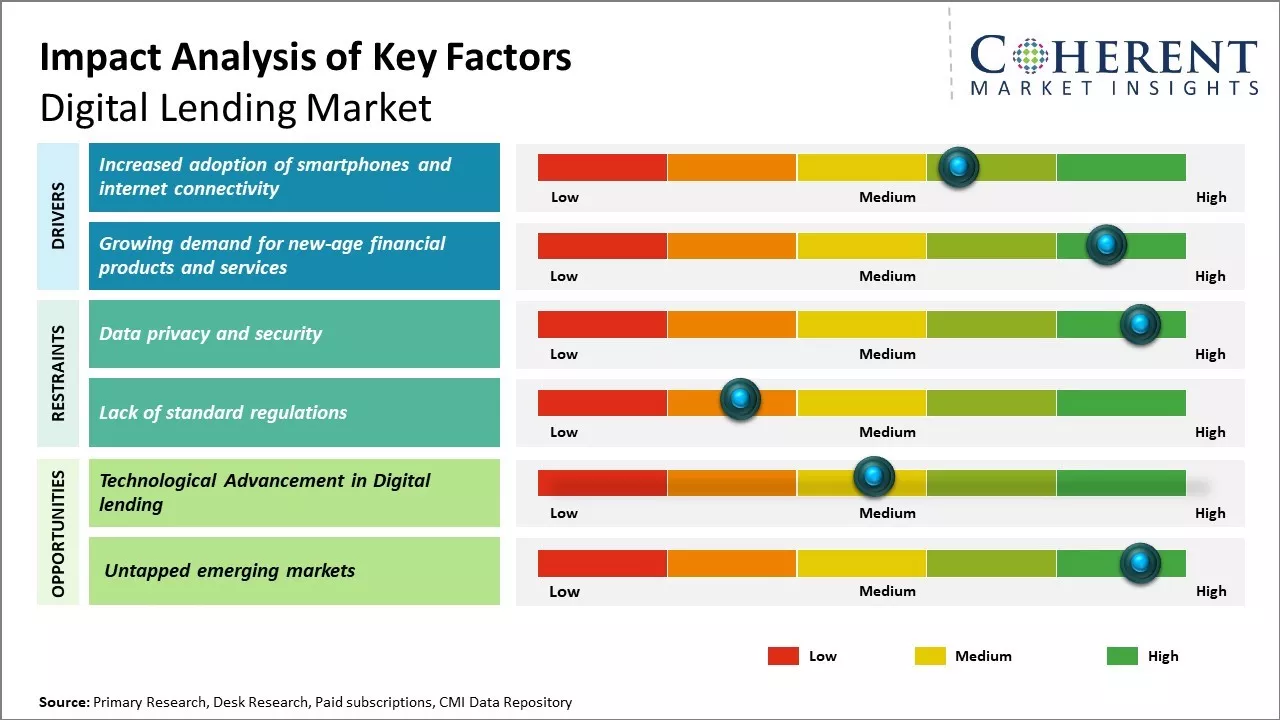

Maggiore adozione di smartphone e connettività internet

A causa della rapida crescita di smartphone utenti e connettività internet in entrambe le economie sviluppate e in via di sviluppo, c'è stata una grande domanda di servizi di prestito digitale. Il numero di persone che accede internet attraverso i loro smartphone è aumentato esponenzialmente negli ultimi 5 anni da solo. Gli smartphone sono diventati più convenienti e anche i modelli di base sono in grado di eseguire varie applicazioni di prestito. Questo ha permesso a milioni di persone che in precedenza non hanno avuto accesso alle banche formali per ora usufruire di prestiti rapidi e facili sui loro telefoni.

La diffusa disponibilità di reti 4G ad alta velocità aumenta l'adozione di finanziamenti digitali. Le persone possono ora richiedere prestiti dalla convenienza delle loro case o luoghi di lavoro senza dover visitare fisicamente un ramo bancario. Questo è un enorme vantaggio per i clienti che hanno bisogno di fondi di emergenza per le spese inaspettate. Anche i prestatori hanno beneficiato di questa trasformazione digitale in quanto consente loro di raggiungere una base clienti molto più grande a costi di acquisizione inferiori rispetto ai canali tradizionali.

Ottieni strategie praticabili per battere la concorrenza : Ottieni accesso immediato al report

Crescere la domanda di nuovi prodotti e servizi finanziariCon crescenti aspirazioni e stili di vita mutevoli, c'è un crescente requisito per soluzioni finanziarie più personalizzate e specializzate che si occupano di diverse esigenze. Necessità che in precedenza erano soddisfatte attraverso viali informali o non indirizzati affatto. La rigidità delle banche tradizionali in termini di ammissibilità, documentazione e tempi di svolta non consente loro di offrire prodotti differenziati su larga scala. Tuttavia, piattaforme di prestito digitali sono entrati per riempire questo vuoto con soluzioni di nuova età.

C'è stata una domanda enorme per i prestiti personali di piccolo cliente per scopi come il finanziamento hobby, one-time spese, vacanze e altri. Millennials desidera soluzioni di credito istantaneo per fare acquisti online senza dover utilizzare risparmi. Le nuove imprese hanno bisogno di capitale di lavoro o di finanziamento dell'inventario a breve preavviso per soddisfare le punte della domanda. I creditori digitali hanno progettato programmi di prestito su misura per ogni segmento dopo aver capito a fondo il loro profilo e l'appetito di rischio. Inoltre, il loro utilizzo di set di dati alternativi e modelli analitici di nuova età hanno permesso l'approvazione di prestiti a clienti che altrimenti sarebbero stati rifiutati dalle banche. Questo spostamento verso un modello di prestito più inclusivo e personalizzato sta guidando la crescita del mercato.

Per saperne di più su questo report, richiedi copia campione

Sfida di mercato: Privacy e sicurezza dei datiFraud è un problema importante come i prestatori di lavoro per verificare identità e redditi online senza interazioni in persona. La privacy e la sicurezza dei dati sono anche di grande interesse, in quanto le informazioni finanziarie dei consumatori personali devono essere protette dal furto o dall'abuso. I regolamenti possono lottare per tenere il passo con le tecnologie di prestito in rapida evoluzione, creando ambiguità che ostacola l'innovazione. Inoltre, guadagnare fiducia dei consumatori nei processi di prestito automatizzati e basati su algoritmi richiede tempo in cui molti clienti preferiscono ancora le interazioni umane quando si tratta di ottenere prestiti.

Opportunità di mercato: Avanzamento tecnologico nei finanziamenti digitali

Poiché la tecnologia rende il processo di prestito più semplice, più veloce e più conveniente per i mutuatari, c'è stata una crescente domanda di prestiti digitali. La rimozione dei rami fisici consente operazioni semplificate e costi inferiori. L'analisi dei dati espande ulteriormente l'accesso al credito aiutando i prestatori a valutare meglio il rischio per più gruppi di clienti.

Scopri i segmenti pocket ad alto fatturato e la roadmap per raggiungerli : Ottieni accesso immediato al report

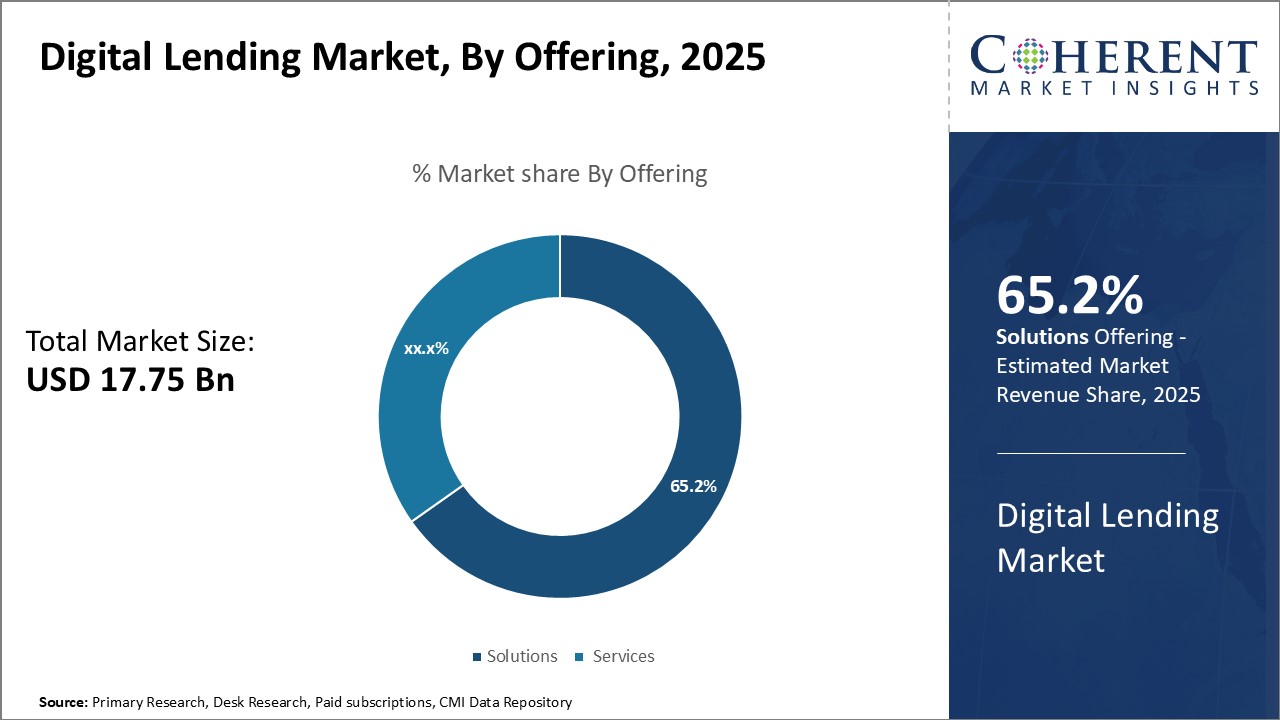

Insights, Con l'Offerta- Rise di digitalizzazione aumenta la domanda di soluzioni di prestito digitaliIn termini di offerta, il segmento delle soluzioni è stimato a contribuire alla quota più alta del mercato a partire dal 64,7% nel 2024 a causa della crescente domanda di piattaforme di prestito digitali e automatizzate. Poiché le istituzioni finanziarie mirano a offrire ai propri clienti esperienze digitali senza soluzione di continuità, c'è un maggiore focus sull'implementazione di soluzioni di prestito innovative. Diversi fattori come la proliferazione degli smartphone e la crescente penetrazione di Internet hanno accelerato lo spostamento verso la digitalizzazione dei servizi finanziari. I clienti si aspettano che i servizi bancari siano online e on-the-go. Inoltre, con crescenti preoccupazioni di sicurezza e privacy per quanto riguarda i dati archiviati online, soluzioni di prestito dotate di tecnologie avanzate come blockchain e biometrici stanno guadagnando trazione. La pandemia COVID-19 ha ulteriormente accelerato questa trasformazione digitale, costringendo banche e altri finanziatori a rafforzare le loro capacità online. Ciò ha aumentato l'implementazione di soluzioni di prestito digitale che consentono la sottoscrizione automatica, decisioni in tempo reale, documentazione elettronica e firme digitali. La loro capacità di semplificare e semplificare i processi, migliorando l'esperienza del cliente è un driver chiave della crescita del segmento.

Insights, per la modalità di distribuzione- Le implementazioni on-Premises rimangono cruciali per le operazioni sensibili alla sicurezza

In termini di modalità di distribuzione, il segmento on-premises è stimato a contribuire alla quota più alta del mercato a causa del 74,7% nel 2024, dato che molte istituzioni finanziarie preferiscono mantenere il controllo su sistemi e dati critici. Mentre le piattaforme di finanziamento digitali basate su cloud offrono scalabilità e altri vantaggi operativi, le implementazioni on-premise consentono di memorizzare informazioni sensibili al consumatore e finanziarie nell'infrastruttura IT privata personalizzata dell'organizzazione. Ciò riguarda le principali preoccupazioni di sicurezza per le operazioni finanziarie che coinvolgono i profili di credito del consumatore e le decisioni di sottoscrizione. Gli obblighi normativi in materia di sovranità dei dati e restrizioni sui trasferimenti transfrontalieri di dati hanno anche incrementato le implementazioni prestabilite. Inoltre, le implementazioni personalizzate on-premises offrono flessibilità per integrare i sistemi legacy e garantire un'esperienza senza soluzione di continuità attraverso i canali. La loro capacità di isolare i sistemi critici migliora l'affidabilità. Tuttavia, il crescente riconoscimento di architetture cloud ibrido e multi-cloud dovrebbe guidare la crescita futura di soluzioni di prestito basate su cloud.

Insights, By End User- Banks portano l'adozione di prestiti digitali a causa di dimensioni e risorse

In termini di utente finale, il segmento delle banche è stimato a contribuire alla quota più alta del 69,1% nel 2024 del mercato a causa della loro dimensione, impronta e risorse. Le grandi banche sono state veloci per adottare le capacità di prestito digitali per offrire prodotti personalizzati e competitivi. La loro scala consente agli investimenti di sviluppare piattaforme avanzate e di integrare tecnologie innovative. Inoltre, le banche lavorano in diverse aree di business, dando loro un quadro completo dei clienti. Questo li aiuta a creare opzioni di prestito online personalizzate e utilizzare i dati per prevedere i risultati. Tuttavia, per rimanere rilevanti questi stanno collaborando con FinTechs e adottando strategie open banking/API. La crescita consolidata in tutti i segmenti degli utenti finali è attesa come trasformazione digitale diventa imperativo per la sopravvivenza competitiva nel paesaggio dei prestiti.

Per saperne di più su questo report, richiedi copia campione

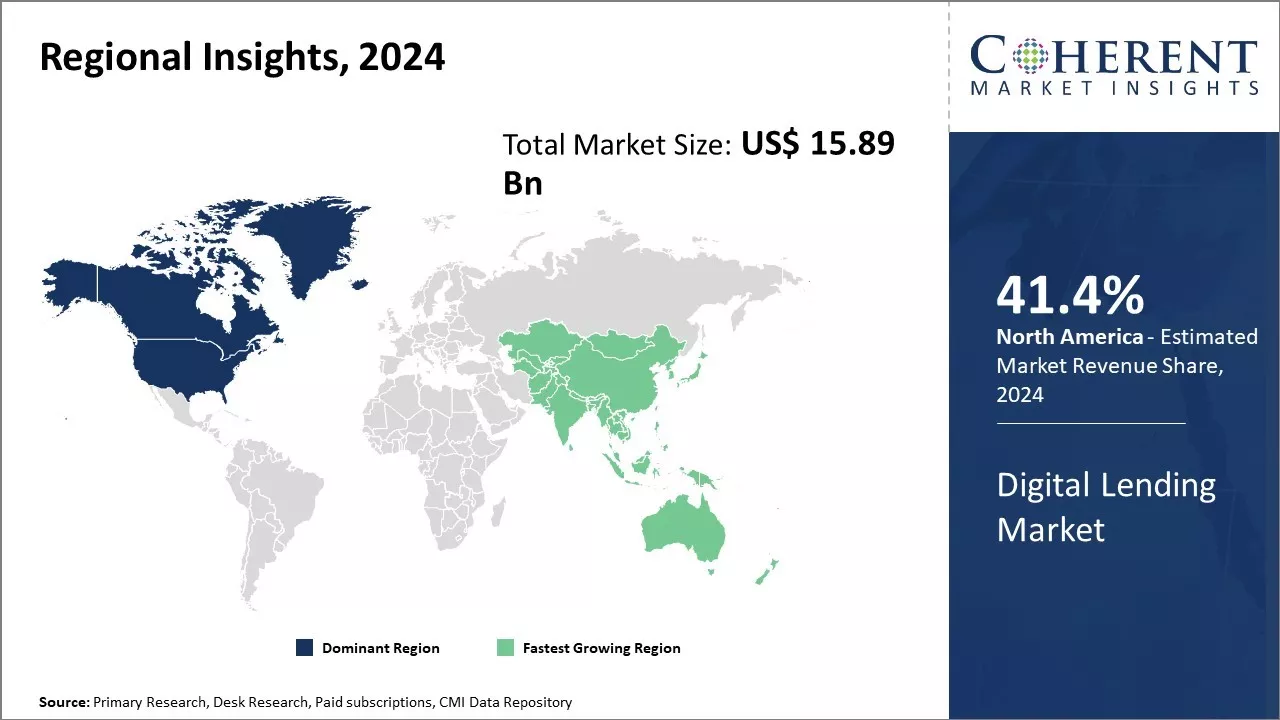

Il Nord America si è affermata come regione dominante nel mercato dei prestiti digitali. Con la forte presenza di importanti istituzioni finanziarie e aziende fintech, paesi come gli Stati Uniti e il Canada hanno ampiamente adottato varie soluzioni di prestito digitale in entrambi i segmenti dei consumatori e delle imprese. L'infrastruttura tecnologica avanzata e l'elevata penetrazione di Internet nella regione consentono esperienze di finanziamento digitali senza soluzione di continuità.

Nord America testimonia crescente domanda di opzioni di prestito veloci e personalizzabili da piccole imprese. I processi di prestito tradizionali non sono in grado di soddisfare le esigenze dinamiche delle PMI, e quindi le piattaforme di finanziamento digitali forniscono un modo automatizzato e flessibile per le PMI di accedere rapidamente al capitale. Questo fattore spinge diverse aziende in Nord America a rivolgersi a canali digitali per soddisfare i loro requisiti di finanziamento. La zona ha anche una vivace scena di avvio che dipende dai prestiti online per crescere e espandersi.

Asia Pacific regione è emersa come il mercato dei prestiti digitali più veloce in crescita a livello globale. Diversi paesi in via di sviluppo nel sud e nel sud-est asiatico stanno vivendo una crescita economica esponenziale e testimoniano un enorme aumento degli utenti di Internet e smartphone ogni anno. Paesi come l'India, l'Indonesia e le Filippine stanno attirando enormi investimenti da parte di giocatori di fintech globali che cercano di entrare nei dividendi demografici della regione.

L'India, in particolare, si distingue per la sua enorme popolazione sottobanca che si basa pesantemente sulle piattaforme di credito digitali. I principali giocatori indiani come Paytm, Capital Float e LoanTap stanno rendendo i servizi finanziari facilmente accessibili anche nelle aree remote attraverso le loro soluzioni di prestito basate sui dispositivi mobili. Si tratta di soddisfare la domanda latente offrendo prestiti personali di piccolo-biglietto, insieme a prodotti di credito aziendale innovativi su misura per la grande base di commercianti al dettaglio dell'India. Il successo di tali imprese di prestito digitale in India è incoraggiando gli investimenti globali e aumentando l'adozione anche in altri paesi del sud asiatico. Con gli sforzi in corso per includere più persone in finanza e migliore accesso a Internet, l'area Asia Pacific ha ancora molte possibilità per il settore dei finanziamenti digitali di crescere in futuro.

Copertura del rapporto di mercato di prestito digitale

| Copertura del rapporto | Dettagli | ||

|---|---|---|---|

| Anno di base: | 2023 | Dimensione del mercato nel 2024: | US$ 15.89 Bn |

| Dati storici per: | 2019 al 2023 | Periodo di tempo: | 2024 A 2031 |

| Periodo di previsione 2024 a 2031 CAGR: | 11,5% | 2031 Proiezione del valore: | US$ 34.13 Bn |

| Geografie coperte: |

| ||

| Segmenti coperti: |

| ||

| Aziende coperte: | Abrigo, ARGO, Cavaliere Nero, Tecnologie Costruite, BNY Mellon, Cu Direct, Tecnologie Decimali, Docutech, EdgeVerv, Finastra, FIS, Fiserv, HES Fintech, ICE Mortgage Technology, Intellect Design Arena, JurisTech, Newgen Software, Nucleus Software, Oracle, Pega, Roostify, RupeePower, SAP, Sigma Infos, Symitar | ||

| Driver per la crescita: |

| ||

| Limitazioni & Sfide: |

| ||

Scopri macro e Micros esaminato su oltre 75 parametri, Ottieni accesso immediato al report

*Definizione: Il mercato dei prestiti digitali consente alle organizzazioni di prestito di semplificare, automatizzare e digitalizzare i propri processi di prestito utilizzando tecnologie come intelligenza artificiale, machine learning, cloud computing, blockchain e analisi dei dati grandi. Ciò consente ai prestatori di valutare rapidamente le applicazioni di prestito, verificare le identità, valutare i rischi di credito, personalizzare le offerte di prestito e consentire sgravi e collezioni senza soluzione di continuità attraverso piattaforme digitali. La soluzione di prestito digitale aiuta i prestatori a migliorare le operazioni di prestito, ridurre i costi e i rischi, migliorando l'esperienza del cliente attraverso un ciclo di vita di prestito completamente digitalizzato.

Condividi

Informazioni sull'autore

Monica Shevgan

Monica Shevgan is a Senior Management Consultant. She holds over 13 years of experience in market research and business consulting with expertise in Information and Communication Technology space. With a track record of delivering high quality insights that inform strategic decision making, she is dedicated to helping organizations achieve their business objectives. She has successfully authored and mentored numerous projects across various sectors, including advanced technologies, engineering, and transportation.

Ti manca la comodità di leggere un report nella tua lingua locale? Trova la tua lingua preferita:

Trasforma la tua strategia con report sulle tendenze esclusivi:

Frequently Asked Questions

Unisciti a migliaia di aziende in tutto il mondo impegnate a fareng the Excellent Business Solutions..

Visualizza tutti i nostri clienti