Il mercato dei servizi di factoring è stimato in US$ 4.389.48 Bn nel 2024 e si prevede di raggiungere USD 7,347.43 Bn del 2031, presentando un tasso di crescita annuale composto (CAGR) del 7,6% dal 2024 al 2031.

Per saperne di più su questo report, richiedi copia campione

La crescita delle PMI Le piccole imprese medie e l'attenzione dei fornitori di servizi di factoring a penetrare nei mercati regionali non montati spingeranno le dimensioni del mercato dei servizi di factoring durante il periodo previsto. Il mercato dei servizi di factoring sta registrando una crescita significativa a causa della crescente adozione di servizi di factoring da parte di piccole e medie imprese (PMI) a livello globale. I principali fornitori di servizi di factoring si concentrano sulla penetrazione dei mercati regionali non sfruttati diversificando le loro offerte di servizi e introducendo pagamento digitale metodi. Ciò dovrebbe aumentare l'accettazione da parte delle PMI dei servizi di factoring nei paesi in via di sviluppo, portando così l'andamento globale del mercato in corso.

Servizi di factoring

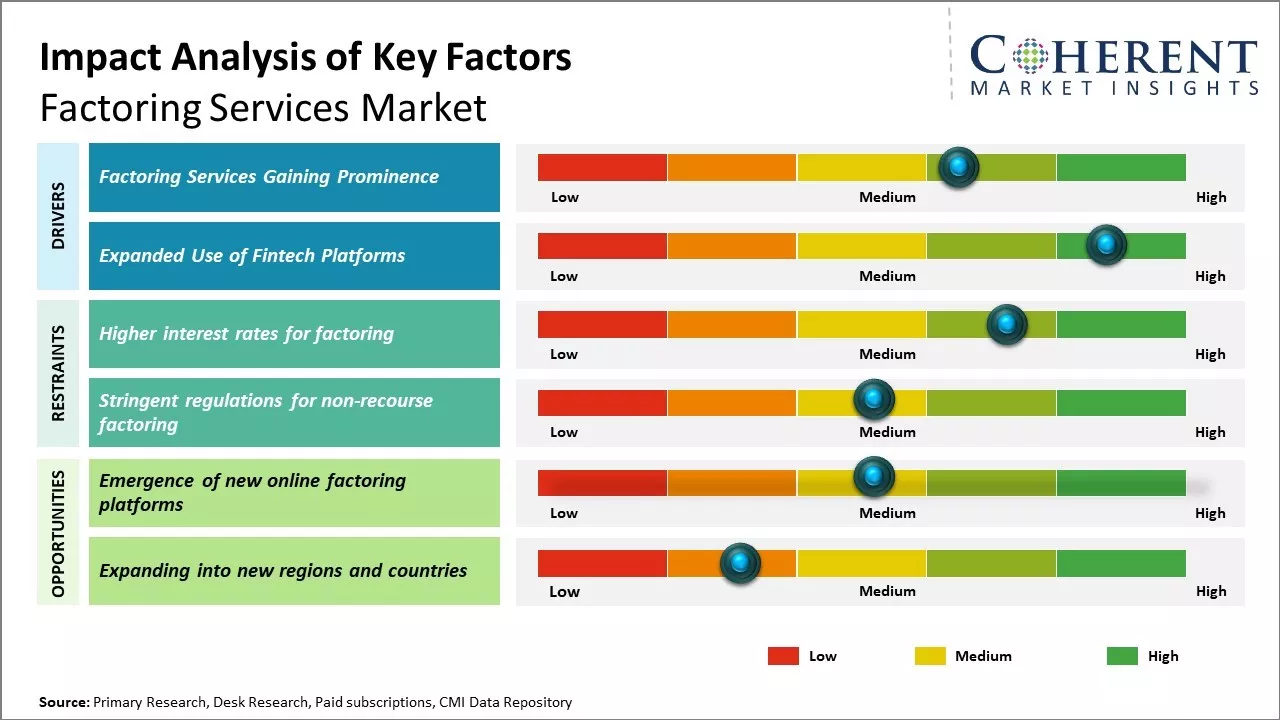

Il mercato dei servizi di factoring testimonia una crescita significativa in tempi recenti soprattutto a causa della crescente prominenza del modello di factoring tra le PMI. Factoring fornisce una valida fonte di capitale di lavoro per le PMI che li aiuta a gestire meglio i flussi di cassa e le spese aziendali in corso. A differenza dei prestiti bancari tradizionali, il factoring non richiede alle PMI di fornire garanzie o dimostrare credito. Ciò rende molto attraente il fattore soprattutto per le imprese più nuove e piccole che altrimenti trovano difficile accedere ad un finanziamento adeguato attraverso canali convenzionali.

Vendendo i loro crediti ad un fattore ad un tasso scontato, le PMI sono in grado di monetizzare fatture non retribuite quasi istantaneamente. Questo rilascia fondi bloccati e fornisce loro flessibilità per eseguire le operazioni aziendali senza intoppi. Molti Le PMI hanno risorse limitate da dedicare alle funzioni di gestione del credito come inseguire i pagamenti ritardati, gestire le controversie e rafforzare le collezioni. La partnership con una società di factoring aiuta le PMI a trarre vantaggio da queste attività non-core in modo da poter concentrare l'energia sulla crescita del business. La creazione di fattori è quindi emersa come un'ottima opzione di finanziamento alternativo che rivive le pressioni del flusso di cassa delle PMI e riduce al minimo i rischi del debitore. La disponibilità di modelli di factoring sia nazionali che internazionali aumenta ulteriormente le scelte per le imprese coinvolte nel commercio transfrontaliero.

Ottieni strategie praticabili per battere la concorrenza : Ottieni accesso immediato al report

Utilizzo ampliato delle piattaforme FintechUn altro driver chiave è stato il crescente utilizzo di piattaforme e tecnologie digitali nella fornitura di servizi di factoring. Il fattore tradizionale spesso ha coinvolto processi intensivi di lavoro di carta che ostacolano l'efficienza e i tempi di svolta. Tuttavia, le interruzioni guidate fintech stanno trasformando il fattore in un processo più veloce, trasparente e semplificato. Le aziende di factoring stanno sfruttando tecnologie come AI, blockchain e cloud computing per automatizzare le attività di routine, integrare con i sistemi ERP client e offrire dashboard in tempo reale. Le interfacce digitali consentono la gestione on-the-go dei crediti e il monitoraggio dello stato in tempo reale per i clienti. Gli strumenti basati sull'intelligenza artificiale aiutano anche le aziende a valutare meglio i rischi dei clienti, a ottimizzare la dovuta diligenza e a ottimizzare le decisioni di credito.

L'uso diffuso di strumenti di fatturazione online da parte delle aziende ha anche facilitato l'integrazione con piattaforme di factoring digitali. Le piattaforme stanno sfruttando tali impronte digitali e le fonti di dati alternative per accelerare l'imbarco dei clienti. Analisi avanzata aiuta ulteriormente nel monitoraggio della salute del portafoglio, rilevando anomalie e migliorando i risultati della raccolta. Fintech svolge quindi un ruolo vitale nella rimozione dei vincoli di fattore tradizionale, migliorando le esperienze degli utenti.

Asporto chiave di Analista:

Il mercato dei servizi di factoring ha un forte potenziale di crescita nei prossimi cinque anni. La domanda di finanziamento del capitale di lavoro alternative tra le piccole imprese continua a vedere una traiettoria verso l'alto. Factoring consente alle aziende di convertire fatture in flussi di cassa immediati, fornendo una fonte affidabile di fondi operativi. Questo aumenta l'agilità aziendale e la capacità di cogliere nuove opportunità.

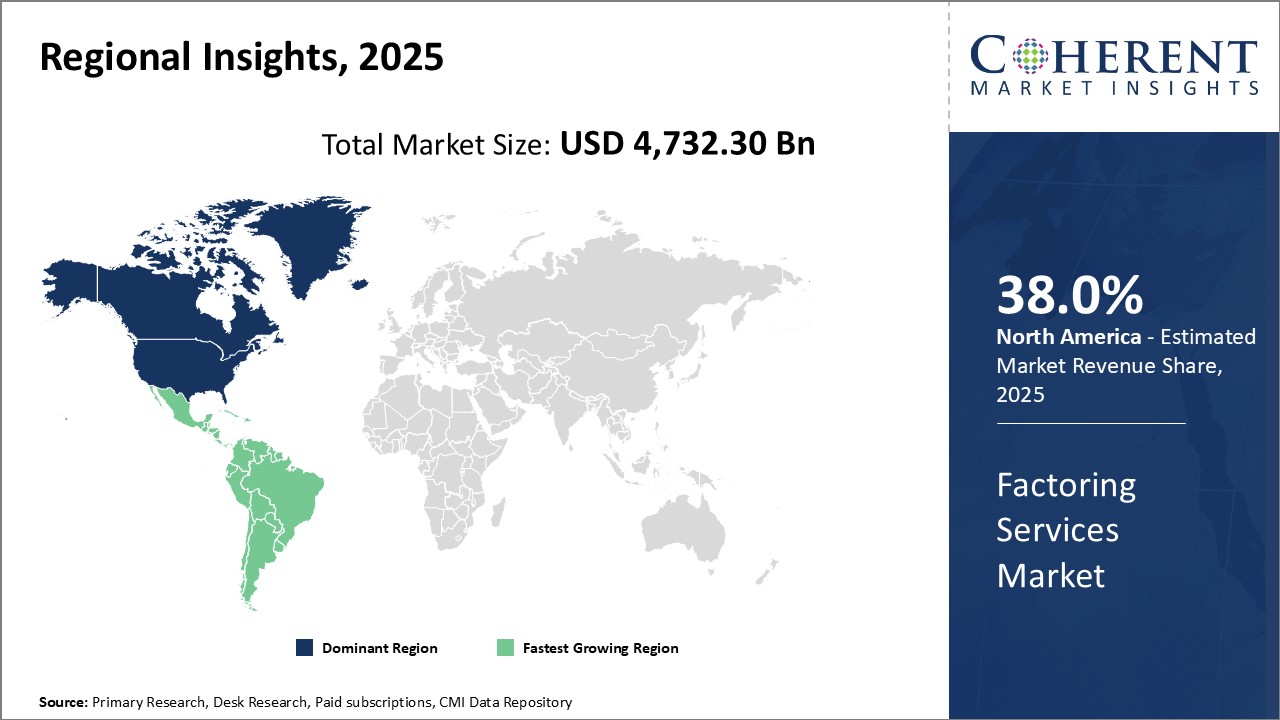

L'America del Nord domina attualmente il mercato globale dei fattori a causa della diffusa consapevolezza e dell'accettazione di questo modello di finanziamento. Tuttavia, l'Europa sta assistendo ad una crescita più rapida sul retro del miglioramento delle condizioni economiche a seguito della recessione. L'aumento del commercio internazionale in Europa sta spingendo più aziende a fare affidamento sui servizi di factoring per gestire meglio il flusso di cassa relativo alle vendite transfrontaliere. La regione Asia-Pacifico presenta anche una prospettiva promettente e dovrebbe emergere come il più veloce mercato regionale in crescita.

D'altra parte, la mancanza di istruzione rimane una sfida, in quanto molte piccole imprese sono ancora inconsapevoli del fattore come opzione di finanziamento. I costi in corso elevati possono anche limitare il suo ricorso alle imprese con esigenze di cassa intermittenti. La forte diligenza dovuta da parte delle società di factoring potrebbe porre difficoltà per le imprese più nuove nella creazione di creditworthiness. Tuttavia, la continua spinta per la digitalizzazione nel settore e l'introduzione di nuove piattaforme online stanno rendendo i servizi di factoring più accessibili. Ciò contribuirà ad espandere la potenziale base clienti nei prossimi anni.

Sfide di mercato: Tassi di interesse più elevati per il fattore

L'industria è altamente competitiva con molte aziende che offrono servizi simili. Mantenere forti relazioni con i clienti e mantenere bassi i tassi di default è fondamentale per mantenere il business, ma può essere difficile da fare in scala. L'incertezza economica rende la previsione dei flussi di cassa del cliente una scienza inesatta. L'aggiunta di nuovi clienti presenta anche rischi come la loro stima di credito e le storie di pagamento devono essere valutate a fondo. Le aziende più giovani possono lottare per ottenere il riconoscimento del marchio e la fiducia rispetto ai giocatori più grandi e più affermati.

Opportunità di mercato: Emergenza di nuove piattaforme di factoring online

Poiché il commercio globale aumenta di volume e di complessità, più aziende cercheranno opzioni di finanziamento per i loro conti. La frode di fattura è un problema crescente che il fattore può aiutare a rimediare attraverso i suoi processi di verifica. L'espansione in nuove verticali industriali o mercati internazionali consente alle aziende di diversificare le proprie basi clienti.

Scopri i segmenti pocket ad alto fatturato e la roadmap per raggiungerli : Ottieni accesso immediato al report

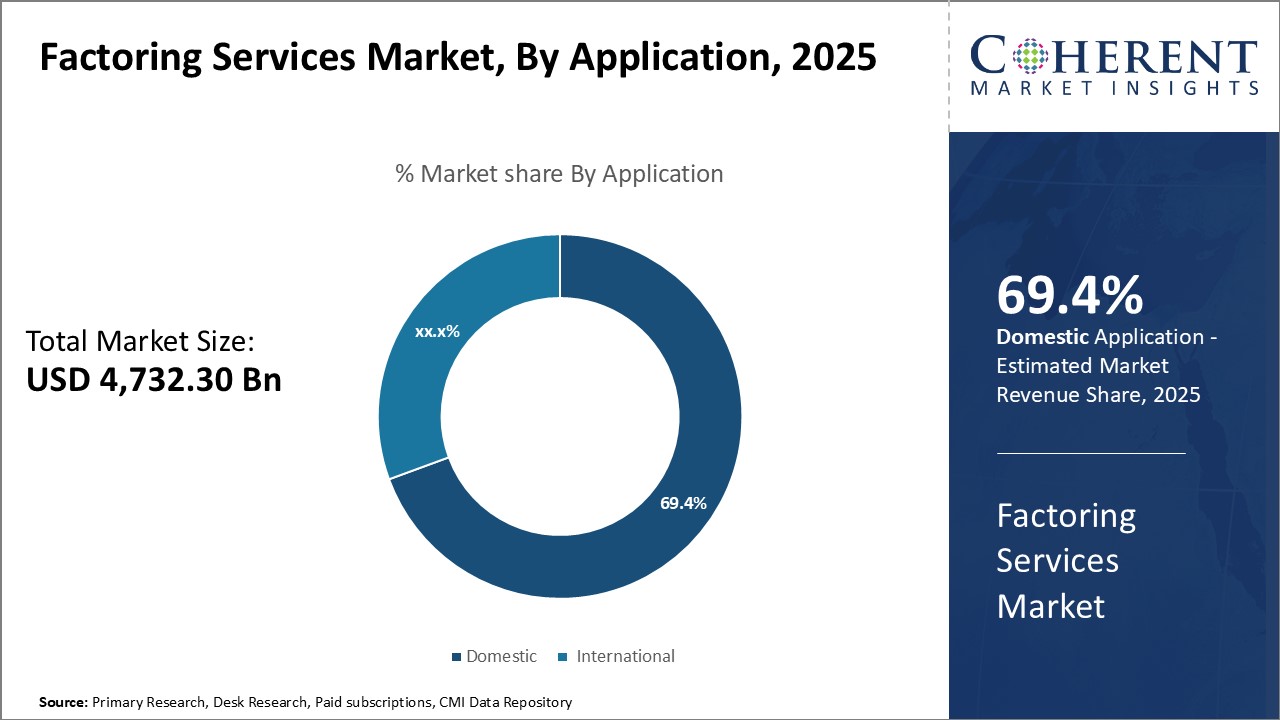

Insights, tramite l'applicazione: domanda per il finanziamento del capitale di lavoroIn termini di Applicazione, la Domestic è stimata per mantenere la quota più alta del mercato a causa del 68,90% nel 2024 per una forte domanda di finanziamento del capitale di lavoro tra le imprese domestiche. L'industria del factoring nazionale nel paese ha visto una crescita significativa negli ultimi anni guidata principalmente da piccole e medie imprese che si affidano al factoring delle fatture come fonte di finanziamento a breve termine.

Le aziende domestiche impegnate nel commercio sono stati i più grandi clienti per i servizi di factoring domestico. Queste aziende si affidano alle vendite di credito per una gran parte dei loro ricavi. Tuttavia, il tempo tra le merci di spedizione ai clienti e il pagamento di ricezione può spesso estendersi a 60-90 giorni. Questo ritarda la raccolta di contanti e deforma il capitale di lavoro dell'azienda. Impegnandosi in factoring, queste aziende sono in grado di vendere le loro fatture ad un fattore a un piccolo sconto, ricevere il pagamento immediato e liberare contanti per ulteriori operazioni e crescita.

Produzione Anche le PMI hanno guadagnato in modo significativo i servizi di factoring. Queste aziende molte volte lottano per garantire linee di credito adeguate dalle banche per soddisfare le esigenze di approvvigionamento e produzione di materie prime. Fatturazione fornisce una fonte flessibile di finanziamento non bancario che cresce in proporzione ai volumi di vendita. Questo li aiuta a evitare interruzioni nella produzione a causa di problemi di flusso di cassa.

Inoltre, i settori prioritari individuati dal governo tra cui l'agricoltura, la sanità e l'energia rinnovabile hanno contribuito significativamente ai volumi di factoring nazionali. Le imprese operanti in questi settori ricevono termini di credito preferenziali da società di factoring nell'ambito delle iniziative di responsabilità sociale delle società. Ciò ha accelerato l'adozione di fattori.

Nel complesso, la diffusa necessità di soluzioni efficienti di gestione dei capitali di lavoro tra una serie diversificata di industrie domestiche ha spinto la crescita del mercato dei fattori domestici nel paese negli ultimi anni. Finché l'accesso al credito bancario a prezzi accessibili rimane una sfida per le imprese, il factoring è probabile che manterrà il suo appello come fonte di finanziamento continuo non bancario.

Insights, da Enterprise Size: Grandi imprese Drive Economie di Scala in Factoring

In termini di dimensione aziendale, Large Enterprises contribuisce al mercato dei servizi di factoring a partire dal 68,6% nel 2024 alla loro capacità di generare volumi di factoring significativi. Data i costi operativi fissi proporzionalmente più elevati associati al factoring, i fornitori si concentrano sulla costruzione di relazioni commerciali con grandi aziende che possono guidare economie di scala.

Grandi conglomerati multinazionali e nazionali con vaste reti di fornitori e concessionari sparsi in tutto il paese offrono opportunità di factoring considerevole. Essendo nomi consolidati con sostanziale fatturato annuale e redditività, sono in grado di indurre le aziende di factoring a offrire loro termini di prezzi competitivi attraverso impegni di alto volume.

Le grandi imprese hanno anche le risorse finanziarie per dedicare team che possono gestire efficacemente i programmi di factoring in-house. La loro scala consente ai fornitori di factoring di personalizzare le soluzioni di fatturazione basate sulla tecnologia su misura per le loro specifiche esigenze. Questo crea un'esperienza senza soluzione di continuità che migliora l'aderenza del cliente.

Inoltre, le aziende blue chip spesso ricevono termini di credito preferenziali da società di factoring a causa della loro forte equità del marchio e del rischio percepito inferiore. Approfittano di sconti di massa sui tassi di interesse per ridurre i costi di finanziamento del fornitore.

Mentre il fattore PMI presenta anche opportunità, i fattori privilegiano grandi clienti che possono generare una massa critica di volumi di fattura per costruire un portafoglio redditizio. Le relazioni strategiche con i più grandi giocatori aiutano l'espansione come fattori guadagnano credibilità nel mercato attraverso l'associazione con marchi di spicco. Ciò mette in evidenza il loro focus sulle grandi imprese per la guida di efficienze basate su scala nelle operazioni.

Insights, Da Provider: Le banche conducono il mercato supportato dal franchise stabilito

In termini di fornitori, le banche contribuiscono alla quota più alta del mercato dei servizi di factoring a causa del 78,3% nel 2024 al loro vantaggio incumbency costruito nel corso di decenni. Factoring è un'estensione naturale delle loro offerte di finanza commerciale sfruttando ramo reti e relazioni con i clienti.

Le banche erano tra i primi fornitori del paese ad iniziare le attività di factoring. Nel corso degli anni, hanno rafforzato la distribuzione e acquisito la conoscenza del dominio servendo segmenti client diversificati. Ciò dà loro una comprensione impareggiabile dei diversi rischi e requisiti in tutte le industrie.

Inoltre, le banche beneficiano di minori costi di acquisizione e manutenzione dei clienti rispetto ai nuovi concorrenti grazie al riutilizzo delle infrastrutture esistenti e del brand equity. Il loro status di marchi finanziari affidabili fornisce fiducia alle imprese nell'integrità e nella sicurezza dei programmi di factoring.

Le banche hanno anche la capacità di integrare senza soluzione di continuità il fattore con il loro ampio spettro di cassa, commercio, capitale di lavoro e prodotti di finanziamento dei canali. Questo consente loro di offrire soluzioni multi-prodotto personalizzate su misura per cicli di vita specifici del cliente. Tale cross-selling rafforza l'aderenza in un paesaggio competitivo.

Mentre la specialità Non-Bank Factors stanno crescendo rapidamente, ci vorrà del tempo per abbinare la penetrazione del mercato profondo e la gamma di offerte accessorie fornite dal franchise consolidato di banche. Di conseguenza, le banche sono progettate per continuare a dominare il paesaggio del fornitore, nonostante le sfide da diversificare i modelli di business di NBFC.

Translation error

Translation error

Per saperne di più su questo report, richiedi copia campione

Il Nord America rappresenta la regione più grande del mercato globale dei servizi di factoring e si stima che rappresenti il 37,5% della quota nel 2024, guidata da una forte domanda da parte delle industrie di trasporto e logistica consolidate. Paesi come gli Stati Uniti e il Canada hanno un'impronta di trasporto considerevole, con le principali infrastrutture stradali, ferroviarie e di trasporto attraverso i confini. Ciò facilita le attività commerciali nazionali e internazionali su larga scala.

La presenza di importanti aziende di factoring nella regione che possono gestire grandi volumi di fatture ha sostenuto aziende di tutte le dimensioni. Le transazioni transfrontaliere tra le nazioni del NAFTA sono comuni. Le principali società di trasporto si affidano al fattore di gestire in modo efficiente i flussi di cassa e continuare le loro operazioni senza problemi. Il dominio del dollaro americano come moneta accettata a livello globale rende anche il commercio internazionale più semplice all'interno del Nord America.

Il mercato dei servizi di factoring in America Latina ha assistito a una rapida crescita recentemente sul retro dell'aumento del commercio B2B. Paesi come il Brasile e il Messico stanno aprendo il passo avanti in quanto promuovono l'integrazione commerciale regionale attraverso accordi commerciali. Questo ha aumentato le partnership aziendali e le opportunità di cross-selling per i fornitori di factoring.

Un miglioramento dell'ambiente macroeconomico con un'espansione costante del PIL incoraggia più aziende ad esportare beni e servizi. Le iniziative governative favorevoli per aumentare la produzione e aumentare i finanziamenti stanno completando gli investimenti privati nei settori dei trasporti, delle miniere e dell'energia. Ciò sta traducendo in volumi di transazioni di fattura più elevati serviti da società di factoring. La loro presenza sta gradualmente aumentando nelle grandi città per soddisfare le diverse esigenze delle PMI coinvolte nelle imprese nazionali e internazionali. Il costante aumento delle spedizioni internazionali significa una continua domanda di capitale di lavoro e strumenti di gestione del rischio come il fattore.

Rapporti di mercato dei servizi di factoring

| Copertura del rapporto | Dettagli | ||

|---|---|---|---|

| Anno di base: | 2023 | Dimensione del mercato nel 2024: | US$ 4.389.48 Bn |

| Dati storici per: | 2019 al 2023 | Periodo di tempo: | 2024 A 2031 |

| Periodo di previsione 2024 a 2031 CAGR: | 7.6% | 2031 Proiezione del valore: | US$ 7,347,43 Bn |

| Geografie coperte: |

| ||

| Segmenti coperti: |

| ||

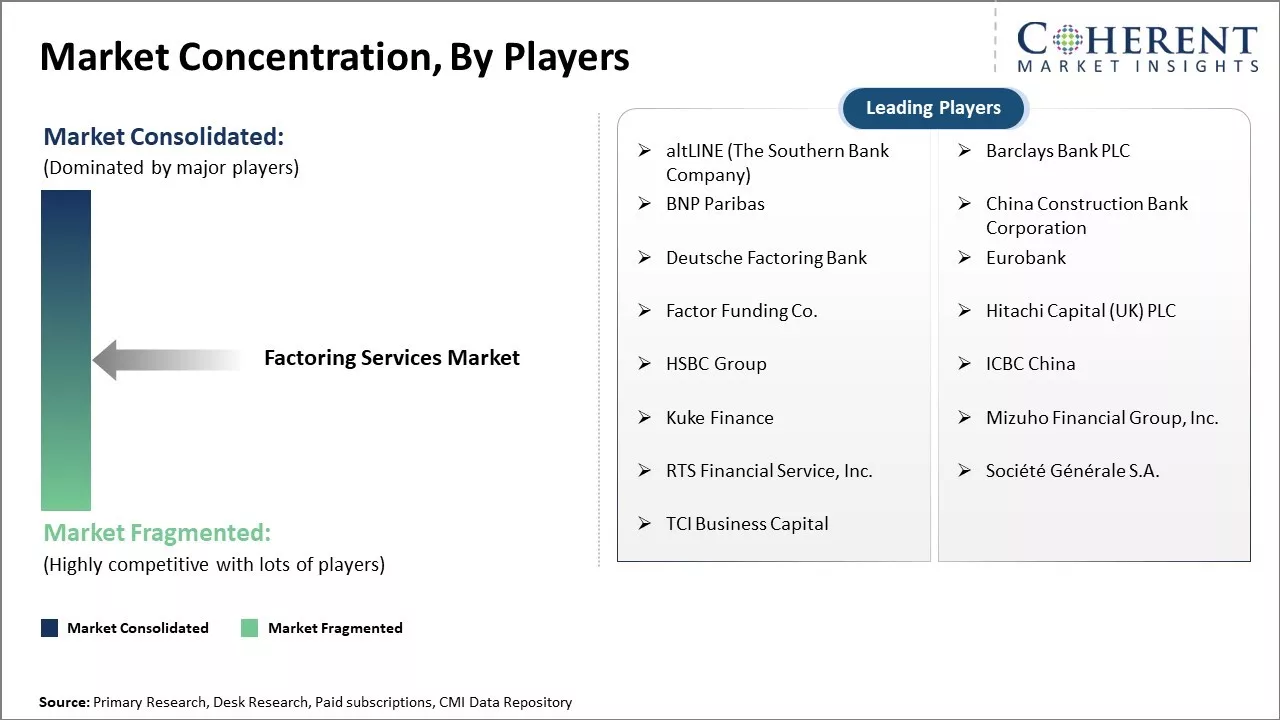

| Aziende coperte: | ALTO (The Southern Bank Company), Barclays Bank PLC♪ BNP Paribas, China Construction Bank Corporation, Deutsche Factoring Bank, Eurobank, Factor Funding Co., Hitachi Capital (UK) PLC, HSBC Group, ICBC China, Kuke Finance, Mizuho Financial Group, Inc., RTS Financial Service, Inc., Société Générale S.A., e TCI Business Capital | ||

| Driver per la crescita: |

| ||

| Limitazioni & Sfide: |

| ||

Scopri macro e Micros esaminato su oltre 75 parametri, Ottieni accesso immediato al report

*Definizione: I servizi di factoring si riferiscono ai servizi finanziari forniti dalle società di factoring alle imprese. Queste aziende acquistano conti che possono essere debiti alle imprese dai loro clienti ad un tasso scontato. Questo permette alle aziende di accedere in contanti dalle loro fatture in sospeso subito. In cambio, la società di factoring si assume la responsabilità di raccogliere i pagamenti dai clienti e il rischio di debiti cattivi. I servizi di factoring forniscono una fonte alternativa di finanziamento alle imprese.

Condividi

Informazioni sull'autore

Monica Shevgan

Monica Shevgan is a Senior Management Consultant. She holds over 13 years of experience in market research and business consulting with expertise in Information and Communication Technology space. With a track record of delivering high quality insights that inform strategic decision making, she is dedicated to helping organizations achieve their business objectives. She has successfully authored and mentored numerous projects across various sectors, including advanced technologies, engineering, and transportation.

Ti manca la comodità di leggere un report nella tua lingua locale? Trova la tua lingua preferita:

Trasforma la tua strategia con report sulle tendenze esclusivi:

Frequently Asked Questions

Unisciti a migliaia di aziende in tutto il mondo impegnate a fareng the Excellent Business Solutions..

Visualizza tutti i nostri clienti