Aperçu du marché

Le prêt par les pairs ou encore la pratique du prêt par les pairs qui consiste à prêter de l'argent à des entreprises ou à des particuliers avec l'aide de services en ligne qui correspondent aux prêteurs et aux emprunteurs. Il élimine l'institution financière en tant qu'intermédiaire. Les prêts P2P ont permis aux investisseurs d'augmenter les rendements de leurs investissements en équilibrant le risque. Étant donné que les prêts P2P offrent des prêts faciles et des crédits supplémentaires aux petites et moyennes entreprises, ils contribuent grandement à la croissance économique de nombreux pays. Les États-Unis et le Royaume-Uni, qui sont maintenant devenus des écosystèmes de prêts de pair à pair matures, font partie du marché des prêts entre pairs. Cependant, des pays comme la Chine, l'Australie, le Japon et l'Inde sont les marchés émergents pour les prêts entre pairs en raison de l'absence d'accès au crédit des emprunteurs.

Le marché mondial des prêts entre pairs a représenté 124,9 milliards de dollars en valeur en 2019 et devrait augmenter de 48,2 % pour la période 2019-2027.

Dynamique du marché - Pilotes

Les bailleurs de fonds de pair à pair ont fourni des solutions de financement cruciales en offrant des prêts faciles aux petites et moyennes entreprises à des taux d'intérêt raisonnables. Selon le rapport publié en 2014 par la Federal Reserve Bank of Cleveland, les taux d'intérêt entre pairs sont généralement inférieurs à ceux des cartes de crédit pour la plupart des emprunteurs. Cela s'accompagne d'une expérience conviviale supérieure pour les emprunteurs et les investisseurs. Étant donné que le marché est en pleine expansion et qu'il a moins de concurrence, il devrait attirer plus de clients dans un avenir proche. Par conséquent, ces facteurs devraient stimuler la croissance du marché au cours de la période de prévision.

Les gouvernements du Royaume-Uni et de l'Europe soutiennent les plateformes de prêts entre pairs en fournissant un cadre approprié et spécifique qui soutient la croissance de l'industrie et assure la protection des prêteurs contre tout risque potentiel. Par exemple, la Financial Conduct Authority, l'organisme de réglementation du Royaume-Uni, a élaboré et mis en oeuvre des règlements spécifiques à l'industrie du prêt entre pairs, qui traitent des risques et d'autres caractéristiques typiques de cette industrie. De plus, le gouvernement français soutient fermement l'industrie des prêts entre pairs. En fait, il a développé un site Web dédié à l'industrie, qui a énuméré les noms de grands projets de prêts entre pairs. Le site Web fournit également des renseignements sur les activités importantes de l'industrie et fournit un soutien administratif. Ainsi, les politiques d'appui des gouvernements devraient stimuler la croissance du marché mondial des prêts entre pairs au cours de la période de prévision.

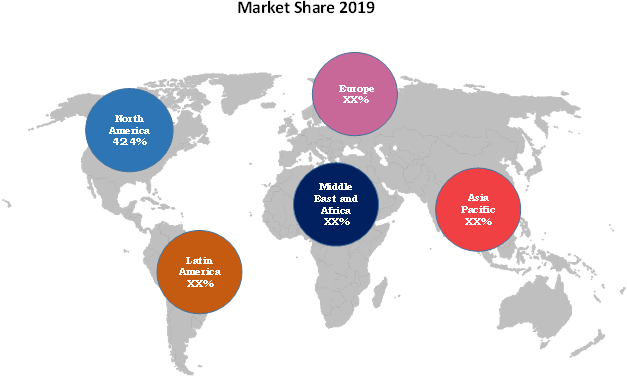

La région de l'Amérique du Nord a dominé le marché mondial des prêts Peer-to-Peer en 2019, représentant 42,4 % de la valeur, suivie par l'Asie-Pacifique, l'Europe, l'Amérique latine et le Moyen-Orient et l'Afrique.

Pour en savoir plus sur ce rapport, demander un exemplaire

Source: Perspectives de marché cohérentes

Dynamique du marché - Restrictions

Dans la majorité des cas, les bailleurs de fonds de pair à pair ne prêtent pas leur propre argent et les investisseurs sont donc exposés à des risques majeurs. Cela signifie également que les investisseurs pourraient perdre tout leur argent, en cas de défaillance des emprunteurs sur les remboursements de prêts. Ce risque augmente progressivement avec des rendements relativement élevés que l'investisseur devrait recevoir pour son investissement. De plus, les fournisseurs de prêts entre pairs revendiquent la capacité et le taux de l'emprunteur de rembourser le prêt et son niveau de solvabilité sur de nombreux facteurs. Toutefois, toutes ces notations sont incohérentes et ne correspondent pas aux notations fournies par une agence externe de notation de crédit. Ces facteurs devraient donc entraver la croissance du marché dans un avenir proche.

En général, les banques et les principaux prêteurs ne sont pas disposés à prêter de l'argent aux petites et moyennes entreprises, ce qui a offert une occasion massive aux prêteurs entre pairs. Toutefois, si la tendance des prêts dans ces domaines se rentabilise entre les banques et d'autres prêteurs principaux, elle serait difficile pour les prêteurs entre pairs. En outre, dans le passé récent, les systèmes classiques d'épargne de tous types ont eu du mal à fournir des taux d'intérêt élevés. Toutefois, le retour à des taux d'épargne plus élevés pourrait empêcher les fournisseurs de prêts entre pairs d'attirer l'attention de l'investisseur. Par conséquent, ces facteurs devraient entraver la croissance du marché mondial des prêts entre pairs au cours de la période de prévision.

Possibilités de marché

Le marché des économies émergentes de l'Asie-Pacifique, comme la Chine et l'Inde, fonctionne en ligne et hors ligne. Le passé récent a été témoin de l'émergence de plateformes de prêts entre pairs en ligne. Selon un rapport d'une entreprise d'investissement philanthropique internationale Omidyar Network, il a été observé qu'en 2014 plus de 400 millions de personnes en Inde empruntaient de l'argent. Toutefois, seulement 1 personne sur 7 a été autorisée à obtenir un prêt officiel. Afin de combler cette lacune, un grand nombre d'entreprises de prêt P2P en Inde se font jour. Cependant, ce nombre est très inférieur à celui des sociétés P2P enregistrées en Chine, qui sont plus de 2 000.

Le développement technologique a permis aux plates-formes de prêts entre pairs de familiariser directement les investisseurs avec les entreprises et les particuliers qui demandent une aide monétaire et un financement par capitaux propres. De plus, la technologie a permis aux nouveaux acteurs de prendre des décisions de financement et de s'engager plus activement auprès des clients. Il a également aidé à fournir des opérations à faible coût par rapport aux institutions financières traditionnelles dotées d'une infrastructure importante et coûteuse.

Pour en savoir plus sur ce rapport, demander un exemplaire

Source: Perspectives de marché cohérentes

Tendances du marché

L'entrée d'investisseurs institutionnels a permis une croissance significative du marché. Une part importante du financement est maintenant fournie par des investisseurs institutionnels plutôt que par des investisseurs individuels. Par exemple, en novembre 2014, Eaglewood a lancé un fonds d'investissement mondial entre pairs. Il s'agit d'un fonds de clôture coté en bourse qui a déployé 228 millions de dollars des États-Unis principalement sur les plateformes britanniques et américaines. De plus, en janvier 2014, un investissement important a été effectué par la société de gestion d'actifs alternatifs basée à Londres, Arrowgrass Capital Partners, dans le plus grand service de prêts entre pairs en Europe, Zopa.

Les paiements effectués par l'entremise de plateformes de prêt entre pairs au point de vente pour les achats effectués auprès de vendeurs et de marchands en ligne offrent une valeur significative. Par exemple, afin d'offrir des prêts faciles à tout commerçant en ligne, Affirm Financial Technologies, basée à San Francisco, offre à ses consommateurs des cartes virtuelles qui leur donnent le droit de faire des transactions en ligne ou auprès de détaillants spécifiques.

Informations sur le segment:

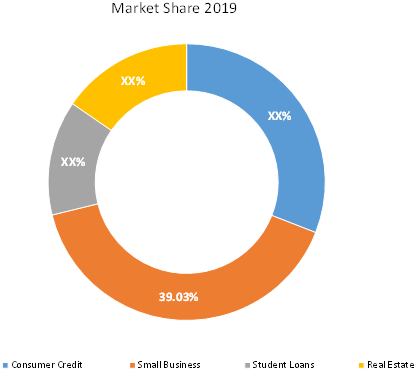

Dans le marché mondial des prêts de pair à pair, par utilisateur final, le sous-segment des petites entreprises a dominé le marché mondial en 2019, représentant 39,03 % de la valeur, suivi par le crédit à la consommation, les prêts aux étudiants et l'immobilier respectivement.

Pour en savoir plus sur ce rapport, demander un exemplaire

Source: Perspectives de marché cohérentes

Section de la concurrence

Les principaux acteurs du marché mondial des prêts entre pairs sont Daric Inc., Prosper Marketplace, Inc., Pave, Inc., CommonBond Inc., Social Finance, Inc., Upstart Network Inc., Social Finance, Inc., Funding Circle Limited, Peerform et CircleBack Lending, Inc.

Principaux faits nouveaux

Foire aux questions

Quelle est la portée du rapport?

Cette étude de marché couvre le marché mondial et régional avec une analyse approfondie des perspectives globales de croissance sur le marché. En outre, elle éclaire le paysage concurrentiel global du marché mondial. Le rapport présente en outre un tableau de bord des entreprises de premier plan qui englobe leurs stratégies de marketing réussies, leur contribution au marché et les récents développements dans des contextes historiques et actuels.

Quels sont les segments clés du marché?

Quelle dynamique de marché affecte les entreprises?

Le rapport fournit une évaluation détaillée du marché en mettant l'accent sur différents aspects, notamment les conducteurs, les restrictions, les possibilités et les menaces. Cette information peut aider les intervenants à prendre des décisions appropriées avant d'investir.

Partager

À propos de l'auteur

Suraj Bhanudas Jagtap

Suraj Bhanudas Jagtap est un consultant senior en gestion chevronné avec plus de 7 ans d'expérience. Il a travaillé pour des entreprises Fortune 500 et des startups, aidant les clients à élaborer des stratégies d'expansion et d'accès au marché plus larges. Il a joué un rôle important en offrant des points de vue stratégiques et des informations exploitables pour divers projets de clients, notamment l'analyse de la demande et l'analyse de la concurrence, l'identification du bon partenaire de distribution, entre autres.

Vous n'avez pas envie de lire le rapport dans votre langue locale ? Trouvez votre langue préférée :

Transformez votre stratégie avec des rapports de tendances exclusifs :

Questions fréquemment posées

Rejoindre des milliers d'entreprises à travers le monde engagées dans le making the Excellent Business Solutions..

Voir tous nos clients