Le marché mondial des prêts numériques est estimé à 15,89 milliards de dollars en 2024 et devrait atteindre 34,13 milliards de dollars d ' ici à 2031, présentant un taux de croissance annuel composé (CAGR) de 11,5 % entre 2024 et 2031.

Pour en savoir plus sur ce rapport, demander un exemplaire

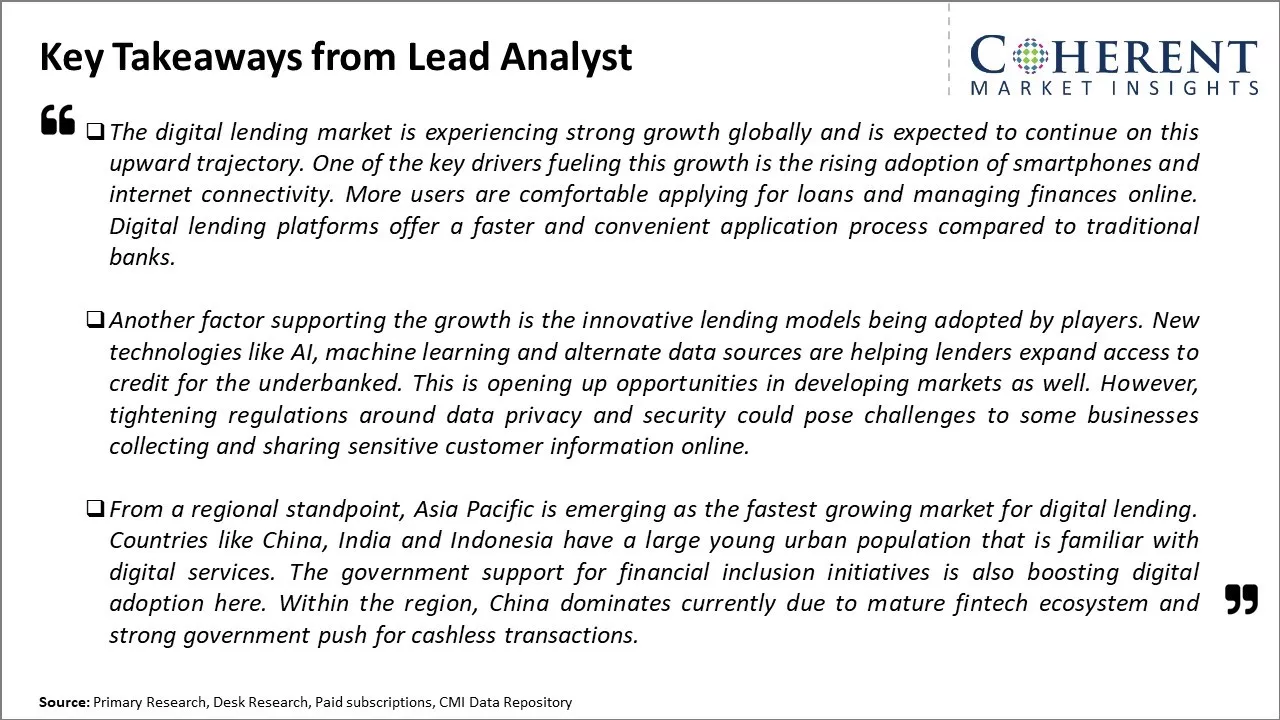

L'adoption croissante de plates-formes numériques de prêts personnels, de prêts aux entreprises et d'autres services financiers peut stimuler la croissance du marché. Les consommateurs trouvent les plates-formes de prêt numériques plus pratiques et plus faciles à utiliser que les options traditionnelles, car elles offrent une approbation et des débours plus rapides. Ces plateformes aident les institutions financières à améliorer leur souscription de crédit et leur gestion des risques.

L'utilisation d'analyses avancées aide à mieux comprendre le risque client. En investissant davantage dans l'intelligence artificielle et l'apprentissage automatique, les plateformes de prêt en ligne sont susceptibles de devenir encore plus populaires. Les entreprises innovatrices tirent parti de ces plateformes pour accéder au crédit et répondre facilement à leurs besoins financiers.

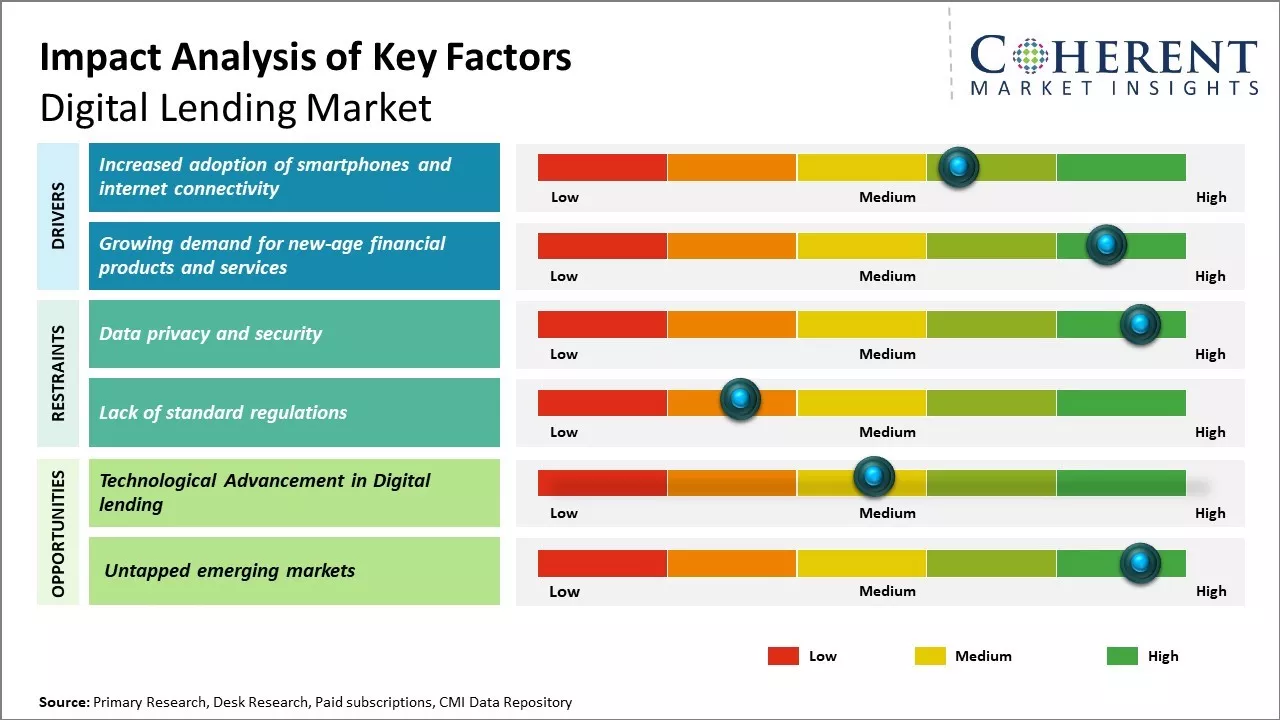

Adoption accrue des smartphones et de la connectivité Internet

En raison de la croissance rapide de smartphone les utilisateurs et la connectivité Internet dans les économies développées et en développement, la demande de services de prêt numériques a été énorme. Le nombre de personnes ayant accès à la Internet à travers leurs smartphones a augmenté exponentiellement au cours des 5 dernières années seulement. Les smartphones sont devenus plus abordables et même les modèles de base sont capables de gérer diverses applications de prêt. Cela a permis à des millions de personnes qui auparavant n'avaient pas accès à des services bancaires officiels de bénéficier de prêts rapides et faciles sur leur téléphone.

La disponibilité généralisée de réseaux 4G à grande vitesse stimule l'adoption de prêts numériques. Les gens peuvent maintenant demander des prêts auprès de leur domicile ou de leur lieu de travail sans avoir à se rendre physiquement dans une succursale bancaire. C'est un énorme avantage pour les clients qui ont besoin de fonds d'urgence pour des dépenses imprévues. Les prêteurs ont eux aussi bénéficié de cette transformation numérique car elle leur permet de toucher une clientèle beaucoup plus importante à des coûts d'acquisition plus faibles que les canaux traditionnels.

Obtenez des stratégies exploitables pour battre la concurrence : Obtenir un accès instantané au rapport

Demande croissante de produits et de services financiers nouveauxAvec des aspirations croissantes et des modes de vie changeants, il est de plus en plus nécessaire de trouver des solutions financières plus personnalisées et spécialisées répondant à des besoins variés. Les besoins qui étaient auparavant satisfaits par des voies informelles ou qui n'étaient pas du tout traités. La rigidité des banques traditionnelles en termes d'éligibilité, de documentation et de délais d'exécution ne leur permet pas d'offrir des produits différenciés à grande échelle. Cependant, les plates-formes de prêt numériques sont intervenues pour combler ce vide par des solutions de nouveaux âges.

Il y a eu une demande énorme de prêts personnels à faible tirage à des fins telles que le financement de passe-temps, de dépenses ponctuelles, de vacances et autres. Millennials veulent des solutions de crédit instantanées pour magasiner en ligne sans avoir à utiliser l'épargne. Les nouvelles entreprises ont besoin de fonds de roulement ou de fonds d'inventaire à court terme pour faire face à l'augmentation de la demande. Les prêteurs numériques ont conçu des programmes de prêts adaptés à chaque segment après avoir bien compris leur profil et leur appétit pour les risques. En outre, l'utilisation d'autres ensembles de données et de modèles d'analyse des nouveaux âges a permis d'approuver des prêts à des clients qui seraient autrement rejetés par les banques. Cette évolution vers un modèle de prêt plus inclusif et plus personnalisé est à l'origine de la croissance du marché.

Pour en savoir plus sur ce rapport, demander un exemplaire

Défi du marché : Confidentialité et sécurité des donnéesLa fraude est un problème majeur puisque les prêteurs s'efforcent de vérifier l'identité et le revenu en ligne sans interaction en personne. La confidentialité et la sécurité des données sont également très préoccupantes, car les informations financières personnelles des consommateurs doivent être protégées contre le vol ou l'abus. La réglementation peut lutter pour suivre l'évolution rapide des technologies de prêt, créant une ambiguïté qui entrave l'innovation. De plus, gagner la confiance des consommateurs dans les processus de prêt automatisés et basés sur l'algorithme prend du temps car de nombreux clients préfèrent encore les interactions humaines lorsqu'il s'agit d'obtenir des prêts.

Opportunité de marché: Progrès technologiques dans le crédit numérique

Comme la technologie rend le processus de prêt plus simple, plus rapide et plus pratique pour les emprunteurs, la demande de prêts numériques a augmenté. La suppression des succursales physiques permet de rationaliser les opérations et de réduire les frais généraux. L'analyse des données élargit l'accès au crédit en aidant les prêteurs à mieux évaluer les risques pour un plus grand nombre de groupes de clients.

Découvrez les segments de marché à revenus élevés et la feuille de route pour y parvenir : Obtenir un accès instantané au rapport

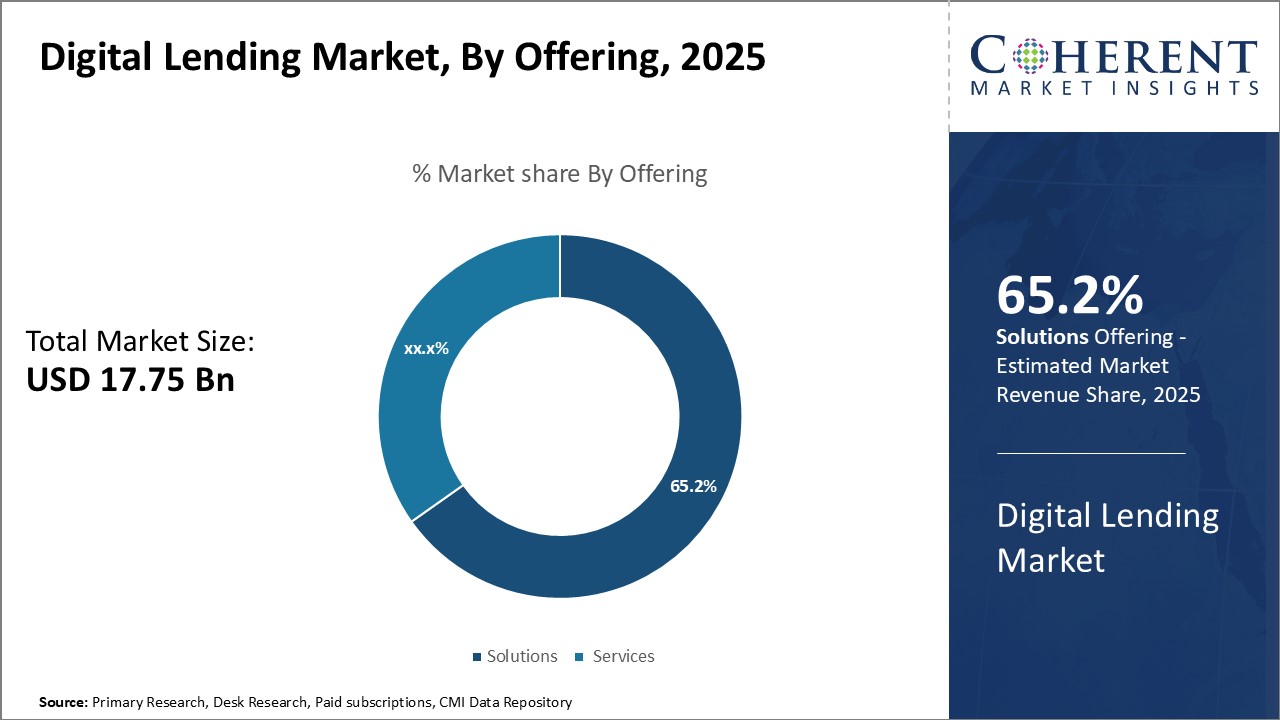

Perspectives, en offrant- L'augmentation de la numérisation stimule la demande de solutions de prêt numériqueEn ce qui concerne l'offre, on estime que le segment des solutions représente la part la plus élevée du marché, 64,7 % en 2024, en raison de la demande croissante de plateformes de prêt numériques et automatisées. Comme les institutions financières visent à offrir des expériences numériques sans faille à leurs clients, l'accent est mis davantage sur la mise en œuvre de solutions de prêt innovantes. Divers facteurs tels que la prolifération des smartphones et la pénétration croissante d'Internet ont accéléré le passage à la numérisation des services financiers. Les clients s'attendent maintenant à ce que les services bancaires soient en ligne et en déplacement. De plus, avec les préoccupations croissantes en matière de sécurité et de confidentialité des données stockées en ligne, les solutions de prêt équipées de technologies de pointe comme la blockchain et la biométrie gagnent en traction. La pandémie de COVID-19 a encore accéléré cette transformation numérique, obligeant les banques et autres prêteurs à renforcer leurs capacités en ligne. Cela a stimulé la mise en œuvre de solutions de prêt numérique qui permettent la souscription automatisée, les décisions en temps réel, la documentation électronique et les signatures numériques. Leur capacité à rationaliser et simplifier les processus tout en améliorant l'expérience client est un moteur clé de la croissance du segment.

Perspectives, par mode de déploiement- Les déploiements sur les lieux demeurent cruciaux pour les opérations sensibles à la sécurité

En ce qui concerne le mode de déploiement, on estime que le segment sur site représente la part la plus élevée du marché, 74,7 % en 2024, car de nombreuses institutions financières préfèrent garder le contrôle des systèmes et des données critiques. Bien que les plateformes de prêt numériques basées sur le cloud offrent une évolutivité et d'autres avantages opérationnels, les déploiements sur site permettent de stocker des informations sensibles sur les consommateurs et les finances dans l'infrastructure informatique privée personnalisée de l'organisation. Cela répond aux préoccupations majeures en matière de sécurité pour les opérations financières qui impliquent des profils de crédit à la consommation et des décisions de souscription. Les obligations réglementaires en matière de souveraineté des données et les restrictions imposées aux transferts transfrontaliers de données ont également stimulé la mise en œuvre sur place. De plus, les déploiements sur site personnalisés offrent une flexibilité pour intégrer les systèmes existants et assurer une expérience transparente entre les canaux. Leur capacité à isoler les systèmes critiques améliore la fiabilité. Toutefois, la reconnaissance croissante des architectures hybrides du cloud et du multicloud devrait également stimuler la croissance future des solutions de prêt basées sur le cloud.

Perspectives, par l'utilisateur final- Les banques dirigent l'adoption de prêts numériques en raison de la taille et des ressources

En ce qui concerne l'utilisateur final, on estime que le segment des banques représente la part la plus élevée de 69,1 % en 2024 du marché en raison de leur taille, de leur empreinte et de leurs ressources. Les grandes banques ont rapidement adopté des capacités de prêt numérique pour offrir des produits personnalisés et compétitifs. Leur ampleur permet d'investir dans le développement de plates-formes avancées et l'intégration de technologies innovantes. En outre, les banques travaillent dans différents domaines d'activité, leur donnant une image complète des clients. Cela les aide à créer des options de prêt en ligne personnalisées et à utiliser les données pour prédire les résultats. Toutefois, pour rester pertinents, il s'agit de partenariats avec FinTechs et d'adopter des stratégies de banque ouverte/API. La croissance consolidée de tous les segments d'utilisateurs finals est attendue à mesure que la transformation numérique devient impérative pour la survie concurrentielle du secteur des prêts.

Pour en savoir plus sur ce rapport, demander un exemplaire

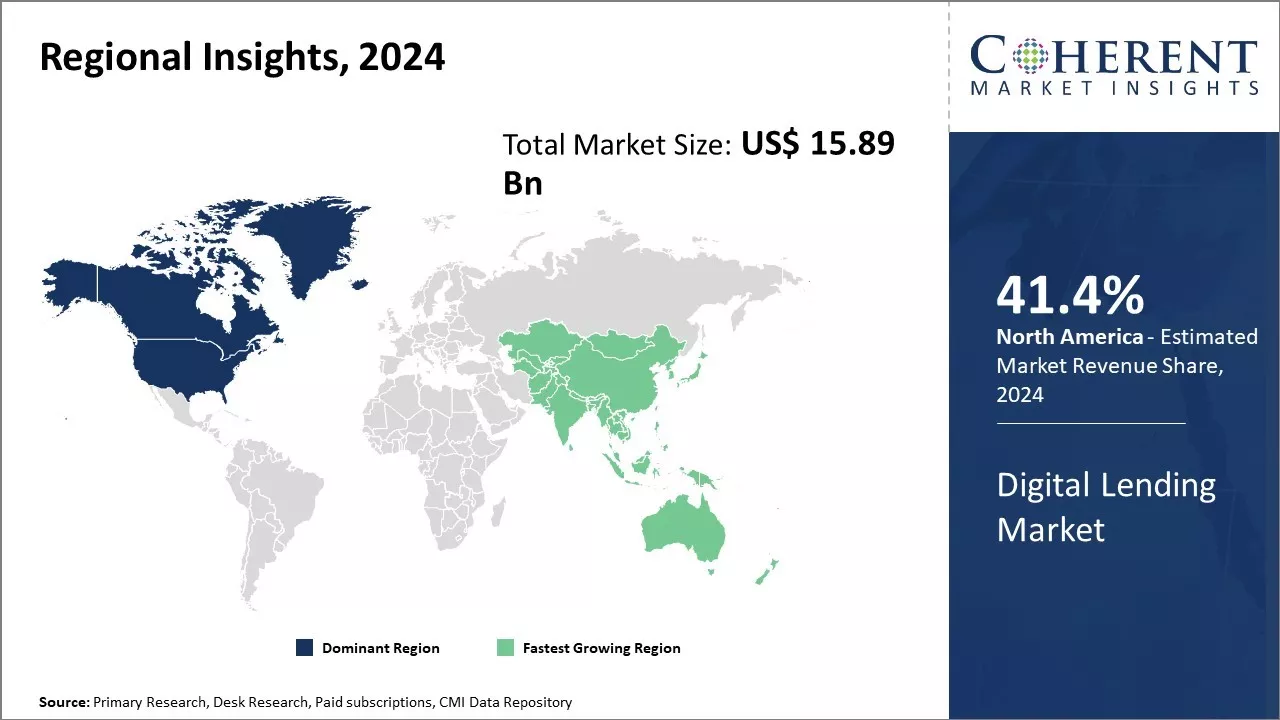

L'Amérique du Nord s'est imposée comme la région dominante du marché des prêts numériques. Étant donné la forte présence des grandes institutions financières et des sociétés fintech, des pays comme les États-Unis et le Canada ont largement adopté diverses solutions de prêt numérique dans les secteurs des consommateurs et des entreprises. L'infrastructure technologique avancée et la forte pénétration de l'internet dans la région permettent des expériences de prêts numériques sans faille.

L'Amérique du Nord est témoin d'une demande croissante de prêts rapides et personnalisables offerts par les petites entreprises. Les processus traditionnels de prêt ne sont pas en mesure de répondre aux besoins dynamiques des PME et, par conséquent, les plates-formes de prêt numériques offrent aux PME un moyen automatisé et souple d'accéder rapidement aux capitaux. Ce facteur incite plusieurs entreprises nord-américaines à se tourner vers les canaux numériques pour répondre à leurs besoins de financement. La région a également une scène de startup animée qui dépend des prêts en ligne pour croître et se développer.

La région Asie-Pacifique est devenue le marché des prêts numériques qui connaît la croissance la plus rapide au monde. Plusieurs pays en développement d'Asie du Sud et du Sud-Est connaissent une croissance économique exponentielle et sont témoins d'une augmentation massive des utilisateurs d'Internet et de smartphones chaque année. Des pays comme l'Inde, l'Indonésie et les Philippines attirent d'énormes investissements de la part d'acteurs mondiaux de la fintech qui cherchent à tirer parti des dividendes démographiques de la région.

L'Inde, en particulier, se distingue par l'énorme population sous-bancaire qui dépend fortement des plateformes de crédit numériques. Les principaux acteurs indiens comme Paytm, Capital Float et LoanTap rendent les services financiers facilement accessibles, même dans les régions éloignées, grâce à leurs solutions de prêt mobiles. Ceux-ci répondent à la demande latente en offrant des prêts personnels à petits billets, ainsi que des produits de crédit innovants pour les entreprises adaptés à la grande base marchande de l'Inde. Le succès de ces entreprises de prêt numérique en Inde encourage les investissements mondiaux et stimule l'adoption dans d'autres pays d'Asie du Sud. Avec les efforts en cours pour inclure davantage de gens dans les finances et un meilleur accès à Internet, la région de l'Asie-Pacifique a encore beaucoup de chances pour que le secteur des prêts numériques se développe à l'avenir.

Couverture du rapport sur le marché des prêts numériques

| Couverture du rapport | Détails | ||

|---|---|---|---|

| Année de base: | 2023 | Taille du marché en 2024: | 15,89 milliards de dollars |

| Données historiques pour : | 2019 à 2023 | Période de prévision: | 2024 à 2031 |

| Période de prévision 2024 à 2031 TCAC: | 11,5% | 2031 Projection de valeur : | 34,13 milliards de dollars |

| Géographies couvertes: |

| ||

| Segments couverts: |

| ||

| Sociétés concernées: | Abrigo, ARGO, Black Knight, Built Technologies, BNY Mellon, Cu Direct, Decimal Technologies, Docutech, EdgeVerv, Finastra, FIS, Fiserv, HES Fintech, ICE Mortgage Technology, Intellect Design Arena, JurisTech, Newgen Software, Nucleus Software, Oracle, Pega, Roostify, RupeePower, SAP, Sigma Infosolutions, Symitar, Tavant, TCS, Temenos, Turnkey Lenders, Wipro, Wizni | ||

| Facteurs de croissance : |

| ||

| Restrictions et défis : |

| ||

Découvrez les macros et les micros vérifiés sur 75+ Paramètres, Obtenir un accès instantané au rapport

*Définition : Le marché des prêts numériques permet aux organismes de crédit de simplifier, automatiser et numériser leurs processus de prêt en utilisant des technologies comme l'intelligence artificielle, l'apprentissage automatique, l'informatique en nuage, la blockchain et l'analyse des mégadonnées. Cela permet aux prêteurs d'évaluer rapidement les demandes de prêt, de vérifier l'identité, d'évaluer les risques de crédit, de personnaliser les offres de prêt et de permettre des décaissements et des collections sans faille par le biais de plateformes numériques. La solution de prêt numérique aide les prêteurs à améliorer les opérations de prêt, à réduire les coûts et les risques tout en améliorant l'expérience client grâce à un cycle de vie entièrement numérisé.

Partager

À propos de l'auteur

Monica Shevgan

Monica Shevgan est consultante senior en management. Elle possède plus de 13 ans d'expérience en études de marché et en conseil aux entreprises, avec une expertise dans le domaine des technologies de l'information et de la communication. Forte de son expérience dans la fourniture d'informations de haute qualité qui éclairent la prise de décisions stratégiques, elle se consacre à aider les organisations à atteindre leurs objectifs commerciaux. Elle a rédigé et encadré avec succès de nombreux projets dans divers secteurs, notamment les technologies de pointe, l'ingénierie et les transports.

Vous n'avez pas envie de lire le rapport dans votre langue locale ? Trouvez votre langue préférée :

Transformez votre stratégie avec des rapports de tendances exclusifs :

Questions fréquemment posées

Rejoindre des milliers d'entreprises à travers le monde engagées dans le making the Excellent Business Solutions..

Voir tous nos clients