Marktübersicht

Peer-to-Peer-Darlehen oder auch als P2P-Darlehenspraxis bezeichnet, Geld an Unternehmen oder Einzelpersonen mit Hilfe von Online-Diensten, die Kreditgeber mit Kreditnehmern entsprechen. Es eliminiert das Finanzinstitut als Mittelmann. Die P2P-Darlehen haben es den Anlegern ermöglicht, höhere Renditen bei ihren Investitionen durch Bilanzierung des Risikos zu reziprozieren. Da P2P-Darlehen leichten Krediten und zusätzlichen Krediten an kleine und mittlere Unternehmen zugute kommen, trägt sie maßgeblich zum Wirtschaftswachstum vieler Länder bei. Der Markt für Peer-to-Peer-Darlehen ist die US und die USA, die sich nun zu reifen Peer-to-Peer-Darlehen entwickelt haben. Länder wie China, Australien, Japan und Indien sind jedoch die Schwellenmärkte für Peer-to-Peer-Darlehen aufgrund des fehlenden Kreditzugangs der Kreditnehmer.

Der globale Peer-to-Peer Lending Market wurde im Jahr 2019 auf 124,9 Mrd. US$ beziffert und soll im Zeitraum 2019-2027 bei CAGR von 48,2% wachsen.

Marktdynamik- Treiber

Peer-to-Peer-Darlehen-Anbieter haben entscheidende Finanzierungslösungen durch einfache Darlehen für kleine und mittlere Unternehmen zu angemessenen Zinssätzen bereitgestellt. Gemäß dem 2014 von der Federal Reserve Bank of Cleveland veröffentlichten Bericht sind die Zinssätze für Peer-to-Peer typischerweise niedriger als die der Kreditkarten für die meisten Kreditnehmer. Dies wird mit einer überlegenen benutzerfreundlichen Erfahrung für Kreditnehmer und Investoren kombiniert. Da der Markt in der nascent Phase ist und weniger Wettbewerb hat, wird erwartet, dass mehr Kunden in der nahen Zukunft anziehen. Daher werden diese Faktoren erwartet, dass das Wachstum des Marktes während des Prognosezeitraums vorangetrieben wird.

Die USA und die europäischen Regierungen unterstützen Peer-to-Peer-Darlehen-Plattformen, indem sie einen geeigneten und spezifischen Rahmen bieten, der das Wachstum der Branche unterstützt und die Kreditgeber vor einem möglichen Risiko schützt. So hat die Financial Conduct Authority, die US-amerikanische Regulierungsstelle, Regelungen entwickelt und umgesetzt, die speziell für die Peer-to-Peer-Darlehenindustrie gelten, die die Risiken und andere typische Eigenschaften dieser Branche ansprechen. Darüber hinaus unterstützt die französische Regierung die Peer-to-Peer-Darlehenindustrie stark. In der Tat hat es eine dedizierte Website für die Branche entwickelt, die Namen von prominenten Peer-to-Peer Darlehen Projekte aufgeführt hat. Die Website bietet auch Informationen zu wichtigen Aktivitäten der Branche und bietet Backoffice-Unterstützung. So wird erwartet, dass die unterstützenden Politiken der Regierungen das globale Peer-to-Peer-Darlehen-Marktwachstum im Prognosezeitraum steigern.

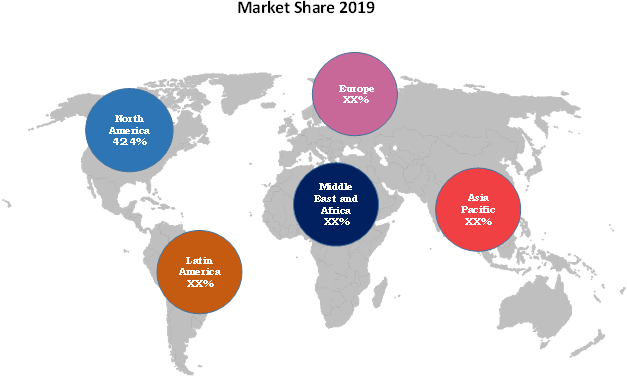

Die Region Nordamerika dominierte 2019 den globalen Peer-to-Peer Lending Market, der 42,4% Anteil an Werten, gefolgt von Asien-Pazifik, Europa, Lateinamerika und Mittlerer Osten und Afrika.

Um mehr über diesen Bericht zu erfahren, Beispielkopie anfordern

Quelle: Coherent Market Insights

Marktdynamik- Zurückhaltungen

In den meisten Fällen leihen Peer-to-Peer-Darlehen-Anbieter ihr eigenes Geld nicht und damit sind die Investoren bei großen Risiken. Dies bedeutet auch, dass Investoren all ihr Geld verlieren könnten, wenn Kreditnehmer Ausfall bei Kreditrückzahlungen. Dieses Risiko wächst allmählich mit vergleichsweise hohen Renditen, die der Investor für seine Investition erwartet. Darüber hinaus behaupten Peer-to-Peer-Darlehen-Anbieter und Zinsanleiher die Möglichkeit, das Darlehen und ihr Kreditwürdigkeitsniveau auf zahlreiche Faktoren zurückzuzahlen. Alle diese Ratings sind jedoch unvereinbar und entsprechen nicht den Ratings einer externen Ratingagentur. Diese Faktoren sollen das Marktwachstum in naher Zukunft behindern.

In der Regel sind Banken und Mainstream-Lender nicht bereit, Geld an kleine und mittlere Unternehmen zu vergeben, die eine massive Gelegenheit für Peer-to-Peer-Lender bot. Wenn jedoch die Tendenz zur Kreditvergabe in diesen Bereichen zwischen Banken und anderen Mainstream-Lendern zurückkehrt, würde es für Peer-to-Peer-Lender herausfordern. Darüber hinaus haben sich in der jüngsten Vergangenheit konventionelle Sparsysteme aller Art für die Bereitstellung hoher Zinssätze gekämpft. Allerdings könnte die Rückkehr zu höheren Zinsen auf Einsparungen die Peer-to-Peer-Darlehen-Anbieter davon abhalten, Investoren aufmerksam zu machen. Daher wird erwartet, dass diese Faktoren das Wachstum des globalen Peer-to-Peer-Darlehensmarktes während des Prognosezeitraums behindern.

Marktchancen

Der Marktplatz in Schwellenländern in Asien-Pazifik wie China und Indien ist sowohl im Online- als auch im Offline-Modus tätig. Die jüngste Vergangenheit hat die Entstehung von Online-Peer-to-Peer-Darlehen Plattformen erlebt. Laut einem Bericht einer internationalen philanthropischen Investmentgesellschaft Omidyar Network wurde beobachtet, dass 2014 mehr als 400 Millionen Menschen in Indien Geld geliehen haben. Allerdings wurden nur 1 in 7 Personen für ein formelles Darlehen genehmigt. Um diese Lücke zu überbrücken, treten zahlreiche P2P-Darlehenfirmen in Indien auf. Diese Zahl ist jedoch sehr geringer als die Zahl der registrierten P2P-Unternehmen in China, die über 2.000 sind.

Die technologische Entwicklung ermöglichte es den Peer-to-Peer-Darlehen, vertraute Investoren direkt mit Unternehmen und Einzelpersonen zu gewinnen, die Geld- und Eigenkapitalfinanzierung suchen. Darüber hinaus hat die Technologie neuen Spielern ermöglicht, Finanzierungsentscheidungen zu treffen und sich mit Kunden aggressiver zu engagieren. Es hat auch bei der Bereitstellung von niedrigen Kosten Operationen im Vergleich zu traditionellen Finanzinstituten mit großen und teuren Unternehmensinfrastruktur unterstützt.

Um mehr über diesen Bericht zu erfahren, Beispielkopie anfordern

Quelle: Coherent Market Insights

Markttendenzen

Der Markt konnte durch den Einstieg in institutionelle Investoren deutlich wachsen. Ein großer Teil der Finanzierung wird nun von institutionellen Investoren statt von einzelnen Investoren bereitgestellt. So wurde im November 2014 der weltweite Investmentfonds Eaglewood in Europa gestartet. Es handelt sich um einen öffentlich verwalteten Closed-End-Fonds, der in erster Linie über die US$ 228 Mn und die US-Plattformen bereitgestellt wurde. Darüber hinaus wurde im Januar 2014 von der Londoner alternativen Vermögensverwaltungsfirma Arrowgrass Capital Partners im größten europäischen Peer-to-Peer-Darlehen-Service Zopa eine große Investition getätigt.

Die Zahlung über Peer-to-Peer-Darlehen-Plattformen am Point of Sales für Ankäufe an Online-Händlern und Händlern bietet einen erheblichen Wert. Zum Beispiel, um einfache Kredite an jedem E-Commerce-Händler zu bieten, bietet San Francisco-basierte Affirm Financial Technologies seinen Verbrauchern “virtuelle Karten”, die sie berechtigt, online oder bei bestimmten Einzelhändlern zu transagieren.

Segmentinformationen:

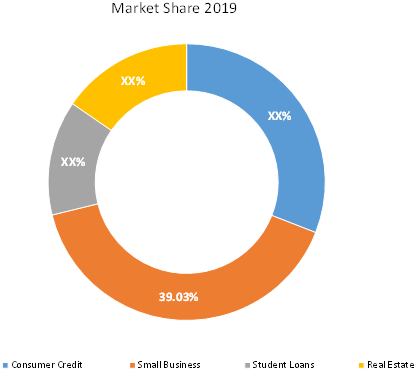

Im globalen Peer-to-Peer Lending Market dominierte das kleine Untersegment des Unternehmens im Jahr 2019 den globalen Markt, was einen Anteil von 39,03% an Werten, gefolgt von Verbraucherkrediten, Studentendarlehen und Immobilien ausmachte.

Um mehr über diesen Bericht zu erfahren, Beispielkopie anfordern

Quelle: Coherent Market Insights

Wettbewerbsbereich

Schlüsselakteure, die im globalen Peer-to-Peer-Darlehenmarkt tätig sind, sind Daric Inc., Prosper Marketplace, Inc., Pave, Inc., CommonBond Inc., Social Finance, Inc., Upstart Network Inc., Social Finance, Inc., Funding Circle Limited, Peerform und CircleBack Lending, Inc.

Schlüsselentwicklungen

Häufig gestellte Fragen

Was ist der Geltungsbereich des Berichts?

Diese Marktstudie umfasst den globalen und regionalen Markt mit einer eingehenden Analyse der Gesamtwachstumsaussichten auf dem Markt. Darüber hinaus beleuchtet sie die umfassende Wettbewerbslandschaft des globalen Marktes. Der Bericht bietet zudem einen Dashboard-Überblick über führende Unternehmen, die ihre erfolgreichen Marketingstrategien, den Marktbeitrag und die jüngsten Entwicklungen in historischen und gegenwärtigen Kontexten umfassen.

Was sind die wichtigsten Segmente im Markt?

Welche Marktdynamik macht die Unternehmen aus?

Der Bericht enthält eine detaillierte Marktbewertung, indem er Informationen zu verschiedenen Aspekten, die Fahrer, Einschränkungen, Möglichkeiten und Bedrohungen umfassen, aufzeigt. Diese Informationen können den Beteiligten helfen, vor der Investition geeignete Entscheidungen zu treffen.

Teilen

Über den Autor

Suraj Bhanudas Jagtap

Suraj Bhanudas Jagtap ist ein erfahrener Senior Management Consultant mit über 7 Jahren Erfahrung. Er hat Fortune 500-Unternehmen und Startups betreut und Kunden bei der übergreifenden Expansion und Markteintrittsstrategien geholfen. Er hat eine bedeutende Rolle dabei gespielt, strategische Sichtweisen und umsetzbare Erkenntnisse für verschiedene Kundenprojekte bereitzustellen, darunter Bedarfsanalysen, Wettbewerbsanalysen und die Identifizierung der richtigen Vertriebspartner.

Vermissen Sie den Komfort, Berichte in Ihrer Landessprache lesen zu können? Finden Sie Ihre bevorzugte Sprache:

Verwandeln Sie Ihre Strategie mit exklusiven Trendberichten :

Häufig gestellte Fragen

Wir schließen uns Tausenden von Unternehmen auf der ganzen Welt an, die sich der Aufgabe verschrieben haben,ng the Excellent Business Solutions..

Alle unsere Kunden anzeigen