Globaler digitaler Kreditmarkt wird geschätzt auf US$ 15.89 Bn in 2024 und wird voraussichtlich erreichen US$ 34.13 Bn von 2031, mit einer jährlichen Zuwachsrate von (CAGR) von 11,5% von 2024 bis 2031.

Um mehr über diesen Bericht zu erfahren, Beispielkopie anfordern

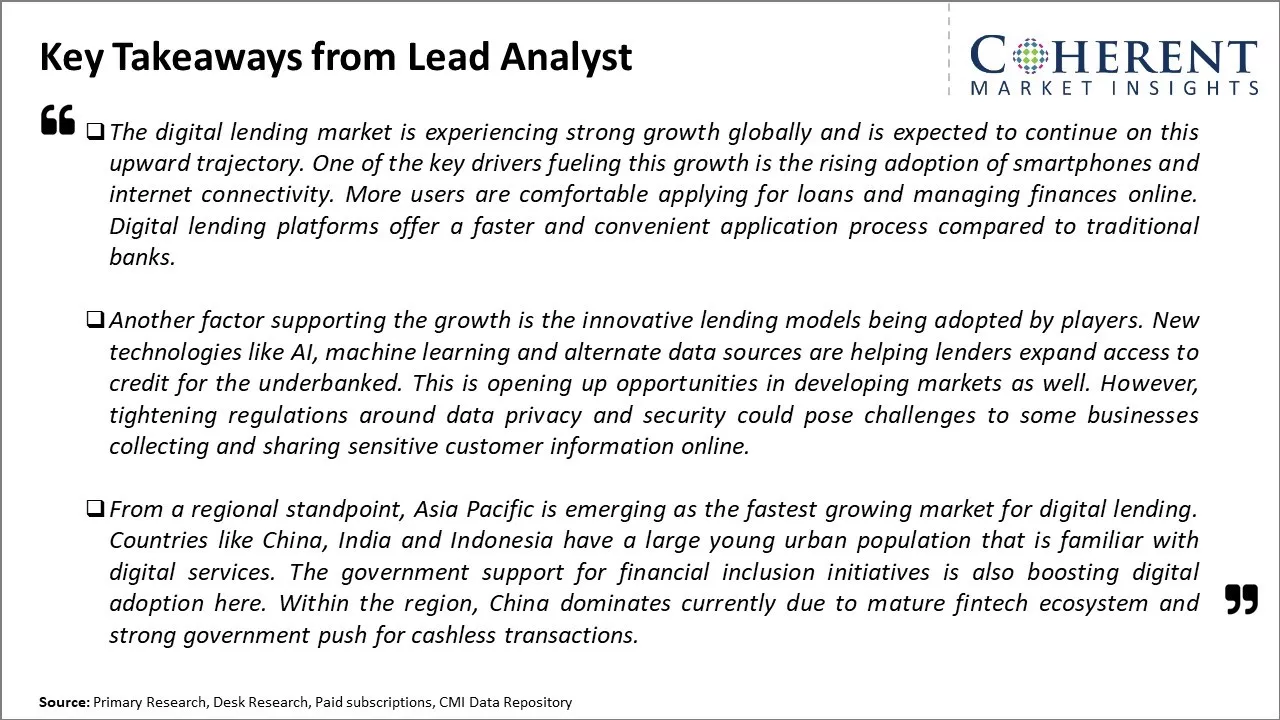

Die zunehmende Übernahme von digitalen Kreditplattformen für persönliche Kredite, Unternehmenskredite und andere Finanzdienstleistungen kann das Marktwachstum vorantreiben. Verbraucher finden digitale Kredit-Plattformen bequemer und einfach zu bedienen im Vergleich zu herkömmlichen Optionen, da diese eine schnellere Kredit-Zulassung und Auszahlung bieten. Diese Plattformen helfen Finanzinstituten, ihre Kreditunterschrift und Risikomanagement zu verbessern.

Die Verwendung fortschrittlicher Analytik hilft, das Kundenrisiko besser zu verstehen. Durch die Investition mehr in künstliche Intelligenz und maschinelles Lernen, werden Online-Darlehen Plattformen wahrscheinlich noch beliebter. Innovative Unternehmen nutzen diese Plattformen, um Kredite zu erhalten und ihre finanziellen Bedürfnisse leicht zu erfüllen.

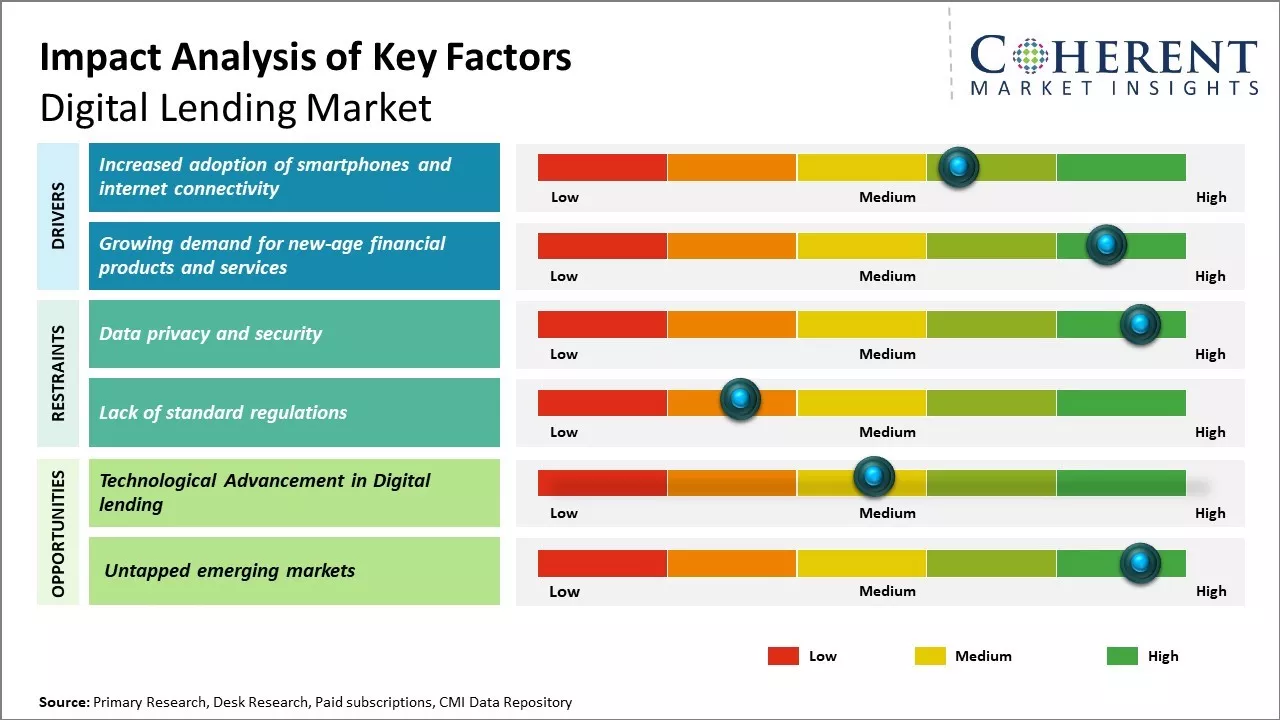

Erhöhte Übernahme von Smartphones und Internet-Konnektivität

Durch schnelles Wachstum Smartphone Nutzer und Internet-Konnektivität in den entwickelten und sich entwickelnden Volkswirtschaften gab es große Nachfrage nach digitalen Krediten. Die Anzahl der Personen, die auf die Internet durch ihre Smartphones hat sich in den letzten 5 Jahren exponentiell erhöht. Smartphones sind erschwinglicher geworden und sogar Basismodelle sind in der Lage, verschiedene Kredite Anwendungen zu betreiben. Dies hat Millionen von Personen erlaubt, die zuvor keinen Zugang zu formalen Banking haben, jetzt schnell und einfach Kredite auf ihren Telefonen zu nutzen.

Die weit verbreitete Verfügbarkeit von Hochgeschwindigkeits- 4G-Netzen erhöht die Annahme von digitalen Krediten. Die Menschen können jetzt für Darlehen aus der Bequemlichkeit ihrer Häuser oder Arbeitsplätze beantragen, ohne dass sie eine Bankfiliale besuchen müssen. Dies ist ein großer Vorteil für Kunden, die Notfallfonds für unerwartete Kosten benötigen. Auch Lender haben von dieser digitalen Transformation profitiert, da sie eine deutlich größere Kundenbasis bei geringeren Akquisitionskosten im Vergleich zu herkömmlichen Kanälen erreichen können.

Erhalten Sie umsetzbare Strategien, um die Konkurrenz zu schlagen : Sofortigen Zugriff auf den Bericht erhalten

steigende Nachfrage nach neuen Finanzprodukten und -dienstleistungenMit steigenden Bestrebungen und wechselnden Lebensstilen gibt es eine steigende Anforderung für maßgeschneiderte und spezialisierte Finanzlösungen, die auf vielfältige Bedürfnisse ausgerichtet sind. Anforderungen, die zuvor durch informelle Wege erfüllt wurden oder überhaupt nicht angesprochen wurden. Die Robustheit traditioneller Banken hinsichtlich der Förderfähigkeit, der Dokumentation und der Turnaround-Zeiten erlaubt es ihnen nicht, differenzierte Produkte im großen Maßstab anzubieten. Digitale Darlehensplattformen sind jedoch eingetreten, um diese Lücke mit neuen Lösungen zu füllen.

Es gab große Nachfrage nach Kleinticket-Darlehen für Zwecke wie Finanzierung Hobbys, Einmalaufwendungen, Urlaub und andere. Millennials wollen Instant-Credit-Lösungen online kaufen, ohne Einsparungen zu verwenden. Neue Unternehmen brauchen kurzfristig Arbeitskapital oder Inventarfinanzierung, um auf Nachfragespitzen zu achten. Digitale Kreditgeber haben Kreditprogramme für jedes Segment nach gründlichem Verständnis ihres Profils und Risikobereitschafts konzipiert. Darüber hinaus haben ihre Verwendung von alternativen Datensätzen und neuen analytischen Modellen die Genehmigung von Krediten an Kunden ermöglicht, die ansonsten von Banken abgelehnt würden. Diese Umstellung auf ein integrativeres und maßgeschneidertes Finanzierungsmodell treibt das Marktwachstum voran.

Um mehr über diesen Bericht zu erfahren, Beispielkopie anfordern

Marktherausforderung: Datenschutz und SicherheitBetrug ist ein wichtiges Thema, da Kreditgeber arbeiten, um Identitäten und Einkommen online zu überprüfen, ohne in-Person Interaktionen. Datenschutz und Sicherheit sind ebenfalls von großer Bedeutung, da private Verbraucher Finanzinformationen vor Diebstahl oder Missbrauch geschützt werden müssen. Verordnungen können kämpfen, um mit sich schnell entwickelnden Kredittechnologien aufrechtzuerhalten, wodurch Mehrdeutigkeit entsteht, die Innovation behindert. Darüber hinaus dauert das Vertrauen der Verbraucher in automatisierte und Algorithmus-getriebene Kreditprozesse Zeit, da viele Kunden immer noch menschliche Interaktionen bevorzugen, wenn es um Kredite geht.

Marktchance: Technologische Fortschritte in der digitalen Kreditvergabe

Da die Technologie den Kreditvergabeprozess einfacher, schneller und bequemer für Kreditnehmer macht, ist die Nachfrage nach digitalen Krediten gestiegen. Die Entfernung von physischen Zweigen ermöglicht optimierte Operationen und geringere Overhead-Kosten. Datenanalysen erweitern den Zugang zu Krediten weiter, indem sie Kreditgebern helfen, das Risiko für mehr Kundengruppen zu bewerten.

Entdecken Sie umsatzstarke Pocket-Segmente und entwickeln Sie einen Fahrplan dorthin : Sofortigen Zugriff auf den Bericht erhalten

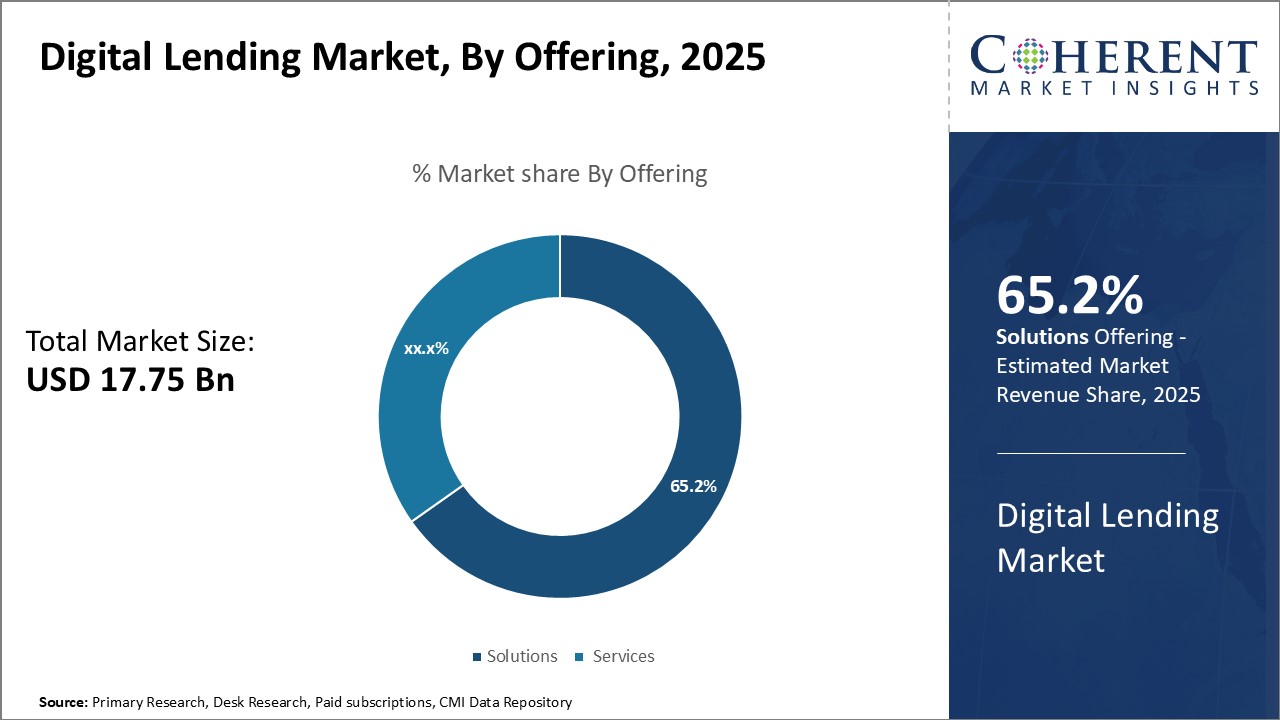

Einblicke, Durch das Angebot-Rise der Digitalisierung erhöht die Nachfrage nach digitalen KreditlösungenIn Bezug auf das Angebot wird das Segment Lösungen geschätzt, um den höchsten Marktanteil des Marktes aufgrund der steigenden Nachfrage nach digitalen und automatisierten Kreditplattformen im Jahr 2024 zu unterstützen. Da Finanzinstitute ihren Kunden nahtlose digitale Erfahrungen anbieten wollen, liegt der Fokus auf der Umsetzung innovativer Kreditlösungen. Verschiedene Faktoren wie die Verbreitung von Smartphones und die zunehmende Internetdurchdringung haben den Wandel zur Digitalisierung von Finanzdienstleistungen beschleunigt. Kunden erwarten jetzt, dass Bankdienstleistungen online und unterwegs sind. Darüber hinaus gewinnen mit steigenden Sicherheits- und Datenschutzbedenken in Bezug auf online gespeicherte Daten Kreditlösungen, die mit fortschrittlichen Technologien wie Blockchain und Biometrie ausgestattet sind. Die COVID-19 Pandemie hat diese digitale Transformation, überzeugende Banken und andere Kreditgeber weiter beschleunigt, um ihre Online-Fähigkeiten zu stärken. Dies hat die Implementierung von digitalen Kreditlösungen verbessert, die automatisierte Underwriting, Echtzeit-Entscheidungen, elektronische Dokumentation und digitale Signaturen ermöglichen. Ihre Fähigkeit, Prozesse zu optimieren und zu vereinfachen und gleichzeitig das Kundenerlebnis zu verbessern, ist ein wichtiger Wachstumstreiber des Segments.

Insights, By Deployment Mode- On-Premises-Einsätze bleiben für sicherheitsempfindliche Operationen von entscheidender Bedeutung

Im Hinblick auf den Einsatzmodus wird das On-Premises-Segment geschätzt, um den höchsten Marktanteil des Marktes aufgrund von 74,7% im Jahr 2024 beizutragen, da viele Finanzinstitute die Kontrolle über kritische Systeme und Daten vorziehen. Während Cloud-basierte digitale Kredit-Plattformen Skalierbarkeit und andere operative Vorteile bieten, ermöglichen On-Premises-Bereitstellungen sensible Verbraucher- und Finanzinformationen innerhalb der maßgeschneiderten privaten IT-Infrastruktur der Organisation zu speichern. Dies betrifft wichtige Sicherheitsbedenken für Finanzgeschäfte, die Verbraucherkreditprofile und Entscheidungen unterschreiben. Regulatorische Verpflichtungen hinsichtlich der Datenhoheit und Einschränkungen bei grenzüberschreitenden Datentransfers haben auch die Umsetzungen vorangetrieben. Darüber hinaus bieten kundenspezifische On-Premises-Einsätze Flexibilität, um Legacy-Systeme zu integrieren und nahtlose Erfahrung über Kanäle hinweg zu gewährleisten. Ihre Fähigkeit, kritische Systeme zu isolieren, erhöht die Zuverlässigkeit. Die zunehmende Anerkennung von Hybrid Cloud- und Multi-Cloud-Architekturen dürfte jedoch auch das zukünftige Wachstum von Cloud-basierten Kreditlösungen vorantreiben.

Insights, By End User-Banks führen digitale Kreditvergabe Adoption aufgrund von Größe und Ressourcen

In Bezug auf den Endverbraucher wird das Segment Banken geschätzt, um den höchsten Anteil von 69,1 % im Jahr 2024 des Marktes aufgrund ihrer Größe, ihres Fußabdrucks und ihrer Ressourcen beizutragen. Große Banken haben schnell digitale Kredite Fähigkeiten zu übernehmen, um maßgeschneiderte und wettbewerbsfähige Produkte anzubieten. Ihr Maßstab ermöglicht Investitionen in die Entwicklung fortschrittlicher Plattformen und die Integration innovativer Technologien. Darüber hinaus arbeiten Banken in verschiedenen Geschäftsfeldern und geben ihnen ein komplettes Bild von Kunden. Dies hilft ihnen, personalisierte Online-Darlehen Optionen zu erstellen und Daten zu verwenden, um Ergebnisse vorherzusagen. Um relevant zu bleiben, sind diese jedoch mit FinTechs zusammenzuarbeiten und offene Banken/API-Strategien zu übernehmen. Das konsolidierte Wachstum in allen Endbenutzersegmenten wird erwartet, da die digitale Transformation für das wettbewerbsfähige Überleben in der Kreditlandschaft unerlässlich wird.

Um mehr über diesen Bericht zu erfahren, Beispielkopie anfordern

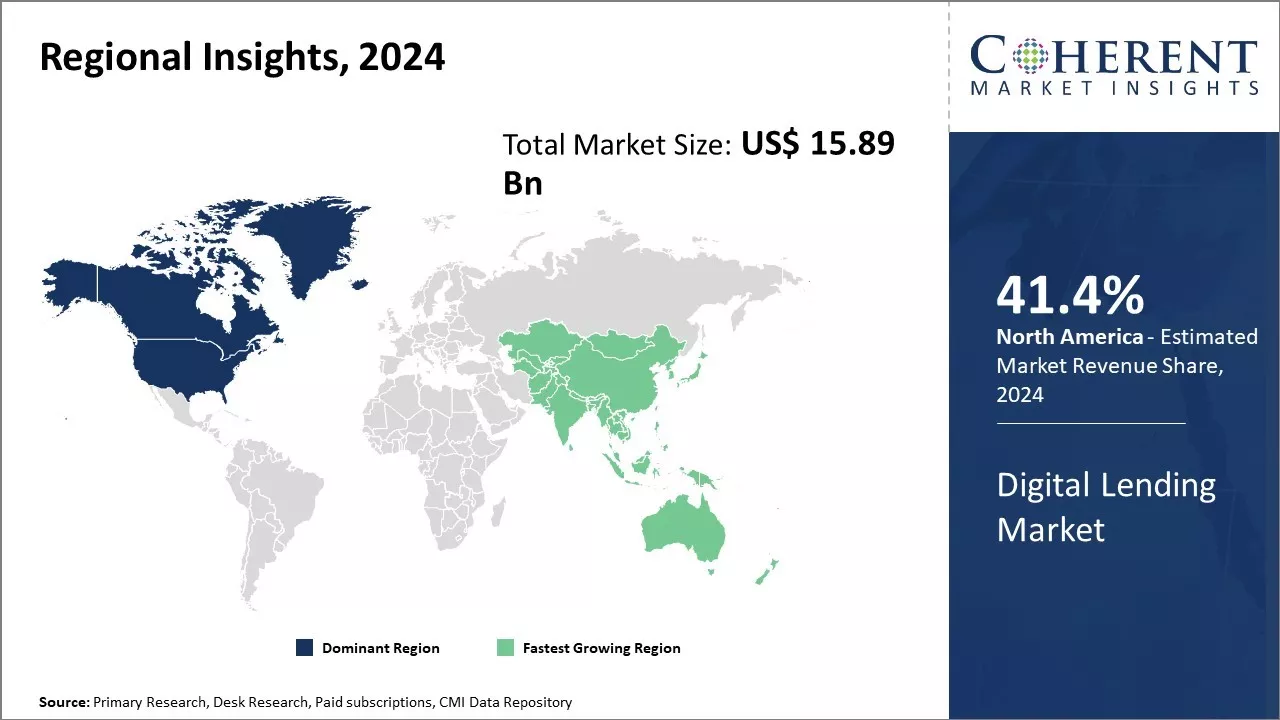

Nordamerika hat sich als dominante Region im digitalen Kreditmarkt etabliert. Mit der starken Präsenz von großen Finanzinstituten und Fintech-Unternehmen haben Länder wie die USA und Kanada verschiedene digitale Kreditlösungen in den Bereichen Verbraucher und Unternehmen weit verbreitet. Die fortschrittliche technologische Infrastruktur und die hohe Internetdurchdringung in der Region ermöglichen nahtlose digitale Kredit-Erfahrungen.

Nordamerika beobachtet die steigende Nachfrage nach schnellen und anpassbaren Kreditoptionen von kleinen Unternehmen. Traditionelle Finanzierungsprozesse sind nicht in der Lage, den dynamischen Bedürfnissen von KMU gerecht zu werden, und so bieten digitale Finanzierungsplattformen eine automatisierte und flexible Möglichkeit für KMU, schnell auf Kapital zuzugreifen. Dieser Faktor treibt mehrere Unternehmen in Nordamerika an, sich an digitale Kanäle zu wenden, um ihre Finanzierungsanforderungen zu erfüllen. Das Gebiet hat auch eine lebhafte Startup-Szene, die von Online-Darlehen abhängt zu wachsen und zu erweitern.

Die Region Asien-Pazifik ist weltweit der am schnellsten wachsende digitale Kreditmarkt. Mehrere Entwicklungsländer in Süd- und Südostasien erleben ein exponentielles Wirtschaftswachstum und erleben jedes Jahr einen massiven Anstieg der Internet- und Smartphone-Nutzer. Länder wie Indien, Indonesien und die Philippinen ziehen riesige Investitionen von globalen Fintech-Spielern an, die auf die demografischen Dividenden der Region abzielen.

Insbesondere Indien zeichnet sich durch seine enorme unterbankierte Bevölkerung aus, die sich stark auf digitale Kreditplattformen für Kredite stützt. Wichtige indische Spieler wie Paytm, Capital Float und LoanTap machen Finanzdienstleistungen auch in abgelegenen Bereichen durch ihre mobilen Kreditlösungen leicht zugänglich. Diese erfüllen die latente Nachfrage, indem sie kleine Ticket-Personal-Darlehen anbieten, zusammen mit innovativen Business-Credit-Produkten, die auf die große Handelsbasis Indiens zugeschnitten sind. Der Erfolg solcher digitalen Kreditgeschäfte in Indien ist die Förderung globaler Investitionen und die Förderung der Adoption in anderen südasiatischen Ländern. Mit den laufenden Bemühungen, mehr Menschen in Finanzen und besseren Internetzugang einzubeziehen, hat das Gebiet Asien-Pazifik noch viele Chancen für den digitalen Kreditsektor in Zukunft zu wachsen.

Digital Lending Market Report Cover

| Bericht Deckung | Details | ||

|---|---|---|---|

| Basisjahr: | 2023 | Marktgröße 2024: | US$ 15.89 Bn |

| Historische Daten für: | 2019 bis 2023 | Vorausschätzungszeitraum: | 2024 bis 2031 |

| Vorausschätzungszeitraum 2024 bis 2031 CAGR: | 1,5 % | 2031 Wertprojektion: | US$ 34.13 Bn |

| Geographien: |

| ||

| Segmente: |

| ||

| Unternehmen: | Abrigo, ARGO, Black Knight, Built Technologies, BNY Mellon, Cu Direct, Decimal Technologies, Docutech, EdgeVerv, Finastra, FIS, Fiserv, HES Fintech, ICE Mortgage Technology, Intellect Design Arena, JurisTech, Newgen Software, Nucleus Software, Oracle, Pega, Roostify, RupeePower, SAP, Sigma Infosolutions, | ||

| Wachstumstreiber: |

| ||

| Zurückhaltungen & Herausforderungen: |

| ||

Entdecken Sie Makros und Mikros, die anhand von über 75 Parametern geprüft wurden, Sofortigen Zugriff auf den Bericht erhalten

*Definition: Digitaler Kreditvergabemarkt ermöglicht es Kreditvergabeorganisationen, ihre Kreditvergabeprozesse mithilfe von Technologien wie künstlicher Intelligenz, maschinellem Lernen, Cloud Computing, Blockchain und Big Data Analytics zu vereinfachen, zu automatisieren und zu digitalisieren. Damit können Kreditgeber schnell Kreditanträge bewerten, Identitäten überprüfen, Kreditrisiken bewerten, Kreditangebote anpassen und nahtlose Auszahlungen und Sammlungen über digitale Plattformen ermöglichen. Die digitale Kreditvergabelösung hilft Kreditgebern, Kreditgeschäfte zu verbessern, Kosten und Risiken zu reduzieren und gleichzeitig die Kundenerfahrung durch einen vollständig digitalisierten Kreditlebenszyklus zu verbessern.

Teilen

Über den Autor

Monica Shevgan

Monica Shevgan ist Senior Management Consultant. Sie verfügt über mehr als 13 Jahre Erfahrung in Marktforschung und Unternehmensberatung mit Spezialisierung im Bereich Informations- und Kommunikationstechnologie. Mit ihrer Erfolgsbilanz bei der Bereitstellung hochwertiger Erkenntnisse, die strategische Entscheidungen unterstützen, engagiert sie sich dafür, Unternehmen dabei zu helfen, ihre Geschäftsziele zu erreichen. Sie hat zahlreiche Projekte in verschiedenen Sektoren, darunter Hochtechnologien, Ingenieurwesen und Transport, erfolgreich verfasst und betreut.

Vermissen Sie den Komfort, Berichte in Ihrer Landessprache lesen zu können? Finden Sie Ihre bevorzugte Sprache:

Verwandeln Sie Ihre Strategie mit exklusiven Trendberichten :

Häufig gestellte Fragen

Wir schließen uns Tausenden von Unternehmen auf der ganzen Welt an, die sich der Aufgabe verschrieben haben,ng the Excellent Business Solutions..

Alle unsere Kunden anzeigen